La Carta Energética que publica Montamat & Asociados (edición Nº 38 de septiembre de 2018) y que circula exclusivamente por suscripción se publica un interesante editorial que reproducimos, con autorizaciónn de los autores. En la misma se analiza la actualidad del mercado del gas natural y la necesidad de contractualizarlo y de este modo transparentarlo utilizando como mecanismo el Mercado Electrónico de Gas.

La Secretaría de Gobierno de Energía ha explicitado pronósticos de producción de gas y petróleo para el próximo lustro que presuponen un drástico cambio respecto al escenario tendencial de las proyecciones energéticas.

La producción de gas natural crecería de unos 120 MMm3/día promedio en el 2017 a 260 MMm3/d en el 2023. Al fin de ese período se prevé una exportación de 100 millones de m3/d. La producción petrolera de unos 500 mil barriles día en la actualidad aumentaría a más de un millón de barriles, y alrededor de la mitad tendría también como destino el mercado externo.

Tomando precios actuales esa exportación podría aportar unos 15.000 millones de dólares por año devolviendo al sector un balance con fuerte superávit. Por supuesto, hay una carrera de obstáculos hacia esas metas, donde la evolución macroeconómica será determinante del clima de negocios.

Hay que desarrollar nuevas demandas para el gas natural, en el mercado interno y en el mercado regional; y hay que proyectarse al mercado mundial de GNL (gas por barco). Hay que generar nueva infraestructura y redes logísticas y hay que seguir recorriendo la curva de aprendizaje para aumentar productividad y reducir costos. ¿Será posible? Si no estamos predestinados al éxito ni al fracaso, si el futuro está abierto, entonces depende de nosotros.

De la estrategia, los planes y la política energética que implementemos para hacerlo realidad. Un hito clave en esa agenda es la institucionalización de un mercado de gas natural mayorista que canalice operaciones mayoristas y spot, fijando señales de precios para las distintas transacciones y para referencia de las ingentes inversiones que compromete el desafío.

Luego de la crisis económico-financiera y cambiaria de 2001, en el marco de la emergencia pública declarada por la Ley 25.561, el Poder Ejecutivo Nacional dictó diversas medidas que tuvieron por objeto atenuar los efectos de la crisis y su impacto en la prestación de los servicios públicos; entre ellos, los servicios de transporte y distribución de gas natural por redes.

Esta intervención regulatoria se perpetuó por más de quince años y, en términos generales, disoció los precios y las tarifas finales de los costos económicos reales de abastecimiento de energía, con consecuencias severas y negativas sobre una gran parte del sector.

En el sector de exploración y producción, la anterior Administración facultó por medio del Decreto PEN 181/2004 a la entonces Secretaría de Energía para que realizara acuerdos con los productores de gas natural, a fin de establecer el precio del gas en el punto de ingreso al sistema de transporte (PIST) a ser adquirido por las prestadoras del servicio de distribución de gas por redes, con la intención de proteger a los segmentos de demanda con menor capacidad de gestión de compra.

Dicho instrumento público fijó a la autoridad de aplicación como misión principal transparentar el funcionamiento físico y comercial de la industria del gas natural y coordinar en forma centralizada y exclusiva todas las transacciones vinculadas a mercados de plazo diario o inmediato (spot) de gas natural y mercados secundarios de transporte y de distribución.

En ese contexto tuvo lugar la creación del Mercado Electrónico de Gas (MEG) S.A. en 2004 mediante un acuerdo firmado entre la Bolsa de Comercio de Buenos Aires y la Secretaría de Energía dependiente del Ministerio de Planificación Federal, Inversión Pública y Servicios para ser el operador del Mercado Electrónico de Gas, figura concebida a través del Decreto 180/2004 del Poder Ejecutivo Nacional.

Si bien inicialmente se buscó establecer las bases para la implementación de un esquema de normalización de los precios del gas natural, en la práctica este esquema de acuerdos derivó en un virtual congelamiento de los precios en pesos que se trasladaron a las tarifas finales de distribución de los usuarios residenciales y comerciales.

En lo que respecta al transporte y la distribución de gas natural por redes, la Ley 25.561 de emergencia económica dejó sin efecto las cláusulas de ajuste y mecanismos indexatorios en los contratos celebrados por la Administración Pública con las empresas respectivas.

Asimismo, la ley autorizó al Poder Ejecutivo Nacional a renegociar dichos contratos, teniendo en consideración “los siguientes criterios:

1) el impacto de las tarifas en la competitividad de la economía y en la distribución de los ingresos;

2) la calidad de los servicios y los planes de inversión, cuando ellos estuviesen previstos contractualmente;

3) el interés de los usuarios y la accesibilidad de los servicios; 4) la seguridad de los sistemas comprendidos; y

5) la rentabilidad de las empresas”.

En la mayoría de los casos, este proceso de renegociación se dilató en el tiempo y, en la práctica, las remuneraciones de las empresas licenciatarias quedaron, en mayor o menor medida, retrasadas respecto de la evolución de los costos del servicio y de la economía en general. Naturalmente, esto tuvo repercusiones en la calidad del servicio y en la evolución de los planes de expansión de la red.

En este marco, la actual Administración está transitando un proceso de normalización del sector, apuntando a recuperar la institucionalidad, el crecimiento de la oferta nacional de gas natural con precios de gas natural que permitan mejorar la competitividad de la industria y el acceso a un servicio económico para usuarios residenciales y comerciales, a través de la operatividad de los mercados y de la competencia y transparencia de sus operaciones.

A partir de 2016, el Ministerio de Energía y Minería implementó un sendero gradual y previsible de aumento en el precio del gas natural en boca de pozo para los usuarios de las distribuidoras, al tiempo que el Ente Nacional Regulador del Gas (ENARGAS) llevó adelante el proceso de revisión tarifaria integral para el segmento del transporte y la distribución de gas natural. En paralelo, el Poder Ejecutivo Nacional puso fin a la intervención del ENARGAS, designando por medio de un concurso abierto de antecedentes a los miembros del Directorio.

Sin perjuicio de lo anterior, aún quedan varias cuestiones pendientes en materia de reorganización institucional, regulatoria e incluso tecnológica, atendiendo a la evolución del sector. El rol de MEGSA en este proceso, por las razones que se exponen a continuación, es considerado de importancia clave y estratégica.

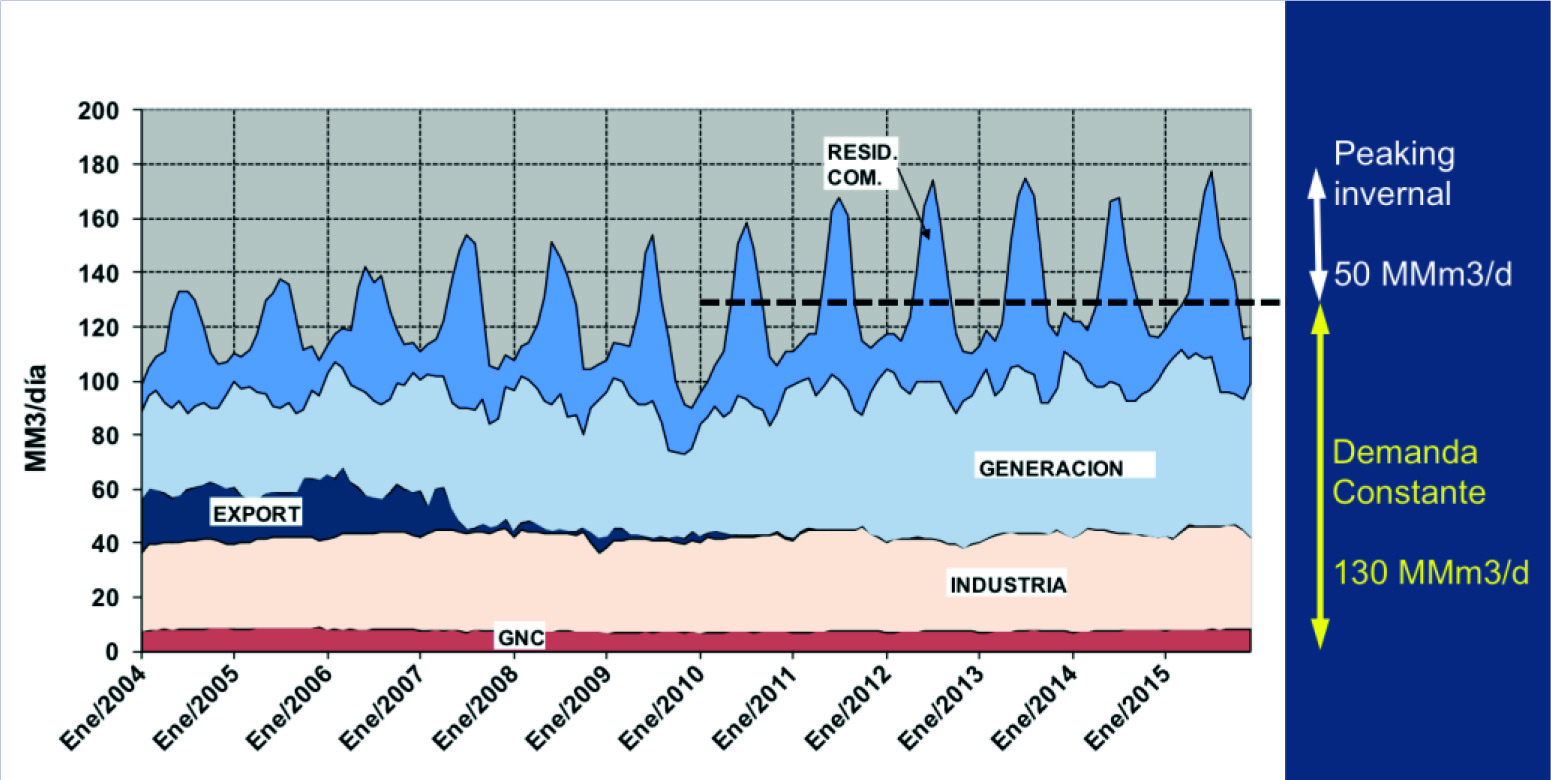

En la Fig. 1 se muestra la demanda potencial de gas natural, es decir la demanda de gas natural si el mismo hubiera estado disponible para industrias, plantas térmicas y usuarios residenciales y comerciales. Como se puede apreciar en la figura la demanda está conformada por una demanda base de unos 130 MMm3/d a la que se suma un pico invernal de unos 50 MMm3/d promedio diario en el mes de julio.

Figura 1: Demanda potencial de gas natural en el Sistema Argentino (promedio mensual en MMm3/d)

Figura 1: Demanda potencial de gas natural en el Sistema Argentino (promedio mensual en MMm3/d)

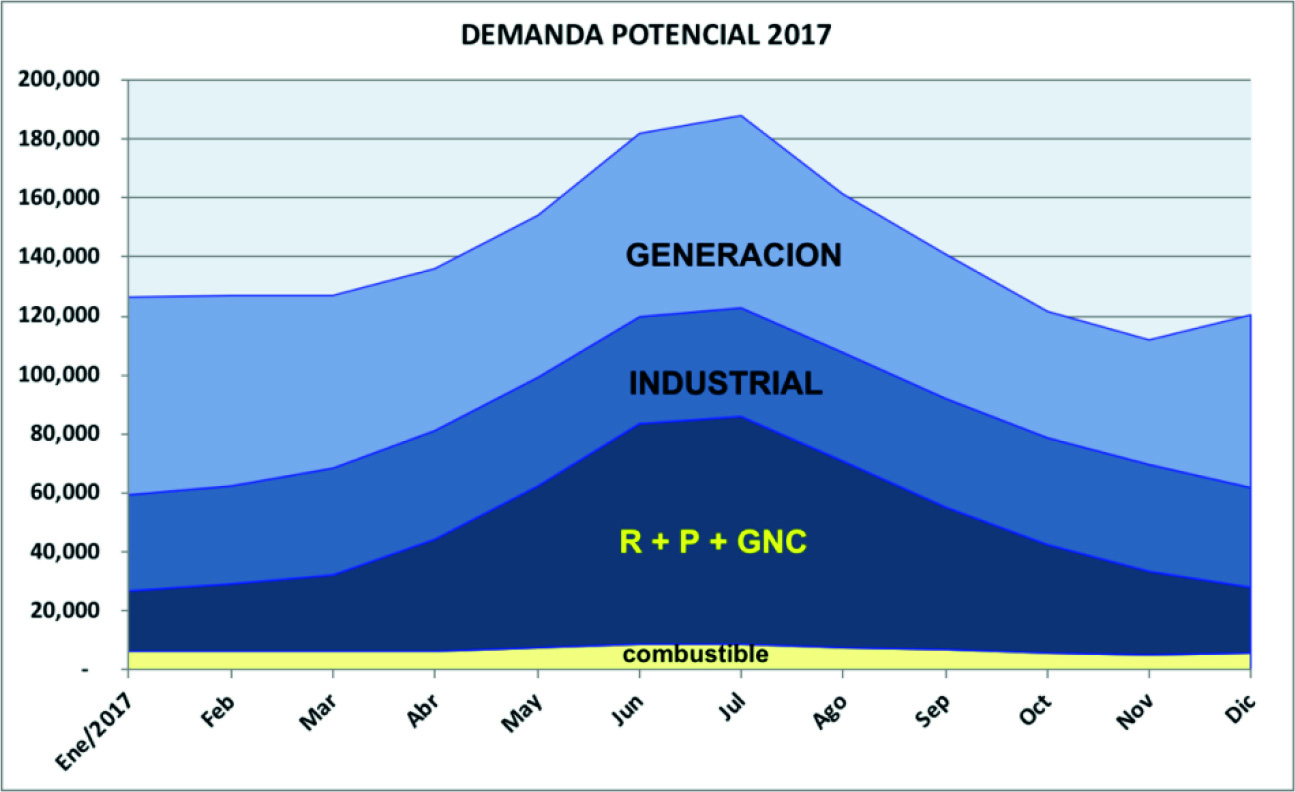

En la Fig.2 se muestra con mayor detalle la demanda potencial de gas natural del año 2017, discriminado el gas combustible, el gas para usuarios residenciales, comerciales y GNC, el gas para usuarios residenciales y el gas natural para generación térmica. Se deduce de ambas figuras que el sistema argentino debería tener un mercado de contratos de largo plazo con un alto “take or pay” de unos 130 MMm3/d donde deberían concurrir la demanda base de las distribuidoras, las industrias y las centrales térmicas que tienen un consumo relativamente uniforme a lo largo del año.

Este mercado, en condiciones de competencia, debería converger a un precio marginal de largo plazo que, con el tiempo, debería tender a precios similares al Henry Hub posibilitando un futuro mercado a escala mundial para el gas de Vaca Muerta mediante su licuefacción.

A esta demanda uniforme se le superpone una demanda estacional originada en el consumo residencial de usuarios residenciales y comerciales dando origen a un mercado spot diario donde los oferentes deberían ser el GNL, así como las plantas térmicas y usuarios industriales en condiciones de utilizar combustibles alternativos y vender su gas natural al precio marginal de corto plazo de dicho mercado invernal.

Figura 2: Demanda potencial del año 2017 (promedio mensual en MMm3/d)

Figura 2: Demanda potencial del año 2017 (promedio mensual en MMm3/d)

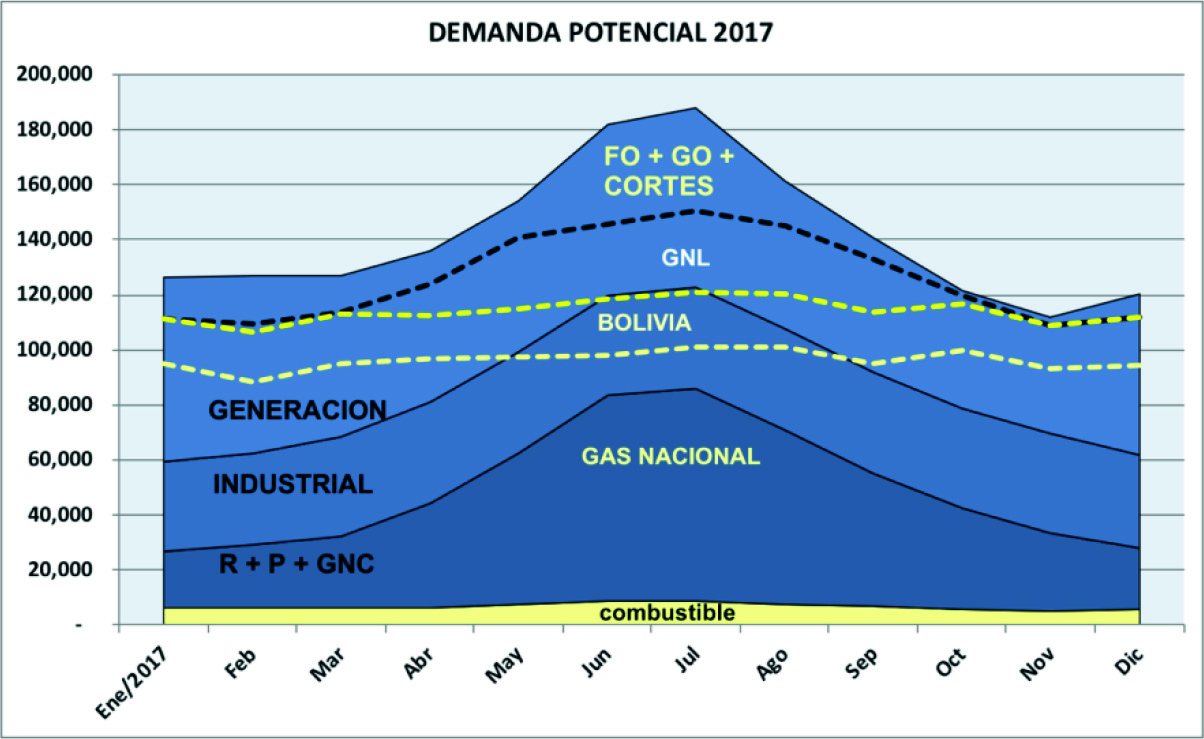

En la Fig. 3 se puede ver la forma que fue cubierta la demanda potencial de gas natural en el año 2017. Aproximadamente 100 MMm3/d fueron abastecidos por gas nacional, unos 20 MMm3/d con gas de Bolivia, el GNL abasteció picos con promedio mensual de 30 MMm3/d mientras que la utilización de Gas Oil, Fuel Oil y restricciones al consumo con picos de hasta 37 MMm3/d cubrieron el resto de la demanda potencial.

Figura 3: Forma de satisfacción de la demanda potencial en el año 2017

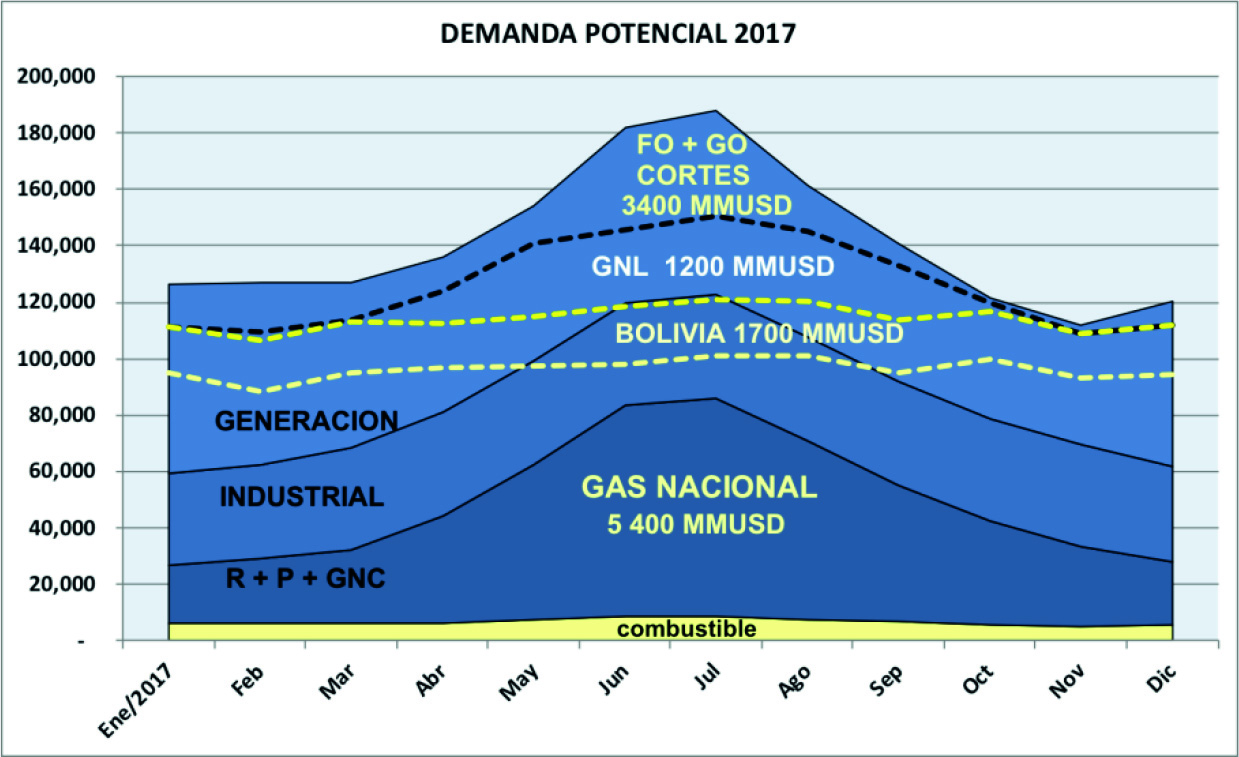

En la Fig. 4 se valoriza en MMUSD los costos de abastecimiento de la demanda potencial utilizando lo s precios del gas natural, GNL y Gas Oil promedio del año 2017.

Se concluye que existe en la actualidad un mercado de contratos de largo plazo para cubrir la demanda base de unos 130 MMm3/d por un valor de 7,100 MMUSD y un mercado spot diario para cubrir la demanda estacional de unos 4,600 MMUSD.

Figura 4 Valorización económica del abastecimiento de la demanda potencial del año 2017

Como consecuencia de la larga emergencia económica en que funcionó el país en los años recientes, no existen en la actualidad ni un sistema de contratos de largo plazo ni mecanismos de mercado para la introducción del GNL. Un sistema precario de Acuerdos entre Productores y Distribuidores, entre Productores y CAMMESA, y la introducción del GNL por parte de la ex-ENARSA reemplaza un sistema de mercado transparente y competitivo.

Todos estos mecanismos ad hoc creados por la intervención discrecional deben ser sustituidos por un mecanismo institucionalizado que de nacimiento a un mercado de gas mayorista que esté a la altura de los desafíos productivos que vienen y de la madurez de la industria gasífera argentina.