En el ámbito de la energía, decir que el gas natural es el energético más importante en la vida de los argentinos es casi una obviedad. El hidrocarburo está incorporado en la consideración general del gran público y casi cualquier ciudadano está informado del vínculo directo que tiene su costo con casi todas las variables macroeconómicas.

El asunto ha tomado mayor relevancia tras el conflicto ruso-ucraniano que ha puesto de manifiesto la importancia que tiene el gas natural no sólo en la economía, sino en la geopolítica internacional.

El conflicto elevó los precios a niveles insospechados impactando de lleno en los los bolsillos de los argentinos frustrando el intento gubernamental de reducir los subsidios que ahogan al erario público. Sin profundizar demasiado en el principio de la causalidad, podría de decirse que “todo tiene que ver con todo” o mejor dicho que “todo tiene que ver con el gas”.

Producción

La producción de gas Argentina proviene de tres tipos de recursos: convencional, shale gas y tight gas. El gas de origen no convencional, en junio representó el 56% del total de la producción y marcó un crecimiento interanual del 28%.

La producción convencional significó el 44% del total de la producción bruta de gas durante enero-junio de 2022. El volumen total de gas producido durante el primer semestre del 2022 fue de 130,97 millones de m3/día, registrando un incremento interanual del 11,02%. En junio se registró un aumento interanual del 9,79%, llegando a los 139,46 millones de m3/día.

En agosto llegó a los 141 millones de m3, un 5 % más que la producción de mismo mes del año pasado, la producción de gas no convencional alcanzó 80,2 millones de m3/d, un 18 % superior a la de agosto del 2021.

La producción bruta de gas natural en Argentina se concentró principalmente en cuatro operadores: YPF, Total Austral, Tecpetrol y Pan American Energy (PAE), que en junio de 2022 realizaron el 75,90% del total de la producción bruta.

En relación a las variaciones interanuales, en ese período, tres de los operadores principales registraron subas: YPF, Tecpetrol y PAE (5,12%, 26,04% y 22,40%, respectivamente), mientras que Total Austral redujo su producción en apenas un 0,44%. En relación al período enero-junio 2022, se mantiene el sentido de las variaciones (YPF, Tecpetrol y PAE registraron aumentos, mientras Total Austral registra una baja).

Como señaláramos, la determinación de los precios del gas natural es crucial en la política energética argentina. El gas representa un 57% de la matriz primaria y su precio tiene un impacto directo en el desarrollo de la oferta y en los costos que asume la demanda.

Los subsidios energéticos representan un 10% del gasto total, alcanzando los $ 547.675 millones en los primeros cinco meses de 2022, de los cuales la Compañía Administradora del Mercado Mayorista de Electricidad (Cammesa) concentró el mayor porcentaje, un 74,4%. Según un informe sobre ejecución presupuestaria del Centro de Estudios Económicos y Sociales Scalabrini Ortiz (CESO), un 75,8% de los subsidios se destinaron al sector eléctrico y un 24,2% al sector gasífero.

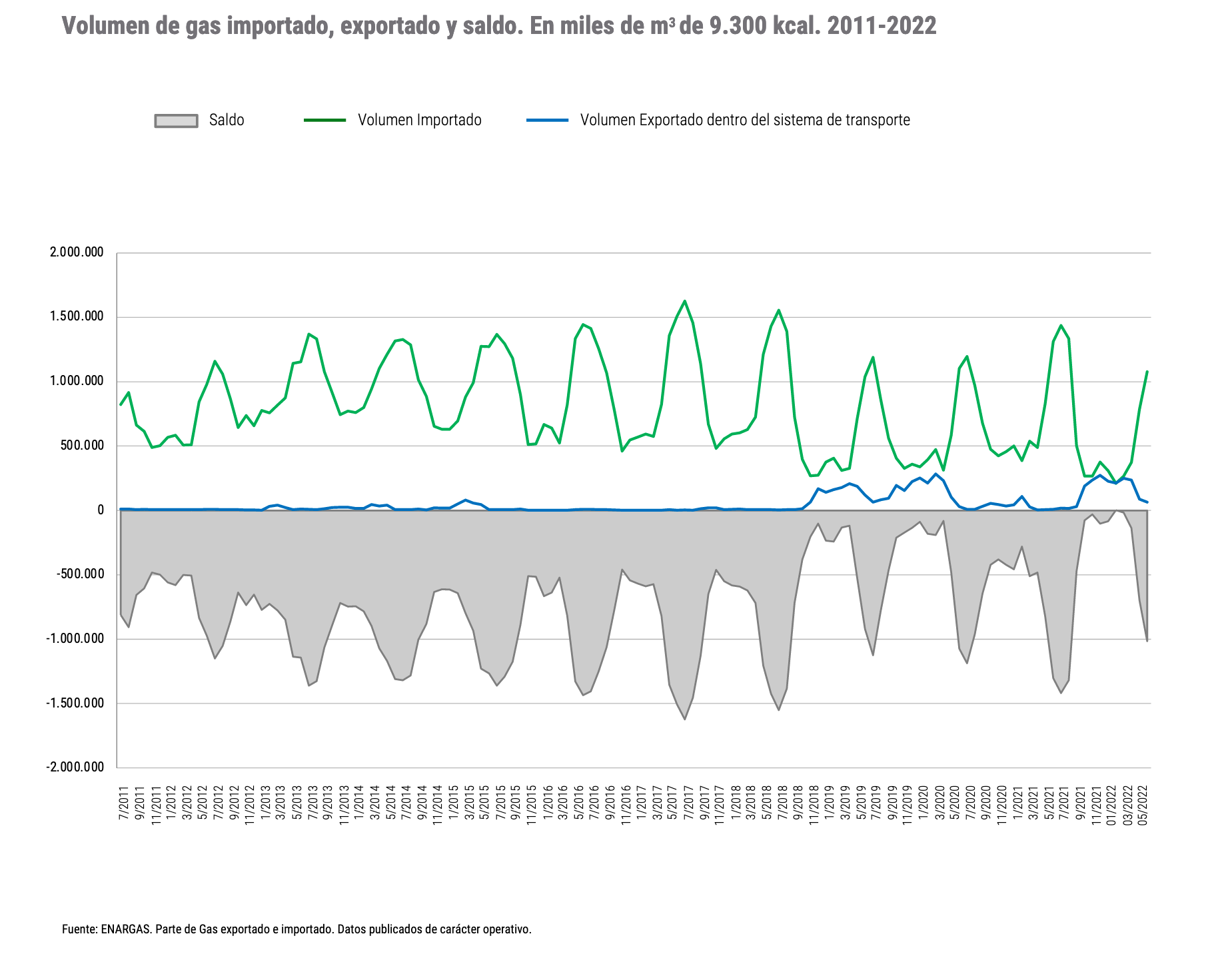

Importaciones

Hasta el 31 de agosto, ENARSA informó la importación de cargamentos de GNL en 41 buques (27 por el puerto de Escobar y 14 por Bahía Blanca) por un monto total de US$ 2.885 millones.

En el invierno pasado, la empresa había comprado 51 buques de GNL a un valor total de US$ 1.100 millones, con precios pre-crisis de US$ 8,33 el millón de BTU mientras que este año a pesar de un invierno más moderado el precio por el gas natural licuefaccionado promedió los US$ 27 por millón de BTU.

Las inversiones del sector para la extracción y transporte de gas (principalmente del segmento no convencional) por la puesta en marcha del Plan Gas.Ar produjeron un incremento considerable en la exportación de gas, generando reducciones significativas en el déficit comercial a partir de octubre 2021. Aunque las cifras pueden parecer reducidas frente a los volúmenes de importación, se exportaron durante julio unos US$ 35 millones en gas natural lo que significó un aumento del 396% en relación al mismo período del año anterior.

El balance general del primer trimestre del año muestra que en el primer semestre del año se importaron combustibles y lubricantes por US$ 6.609 millones, mientras que en todo 2021 se habían comprado bienes por US$ 5.843 millones y en 2019 (antes de la pandemia) por US$ 4.446 millones.

El componente precios registró un aumento del 83% en el primer semestre de 2022 en comparación con igual periodo de 2021.

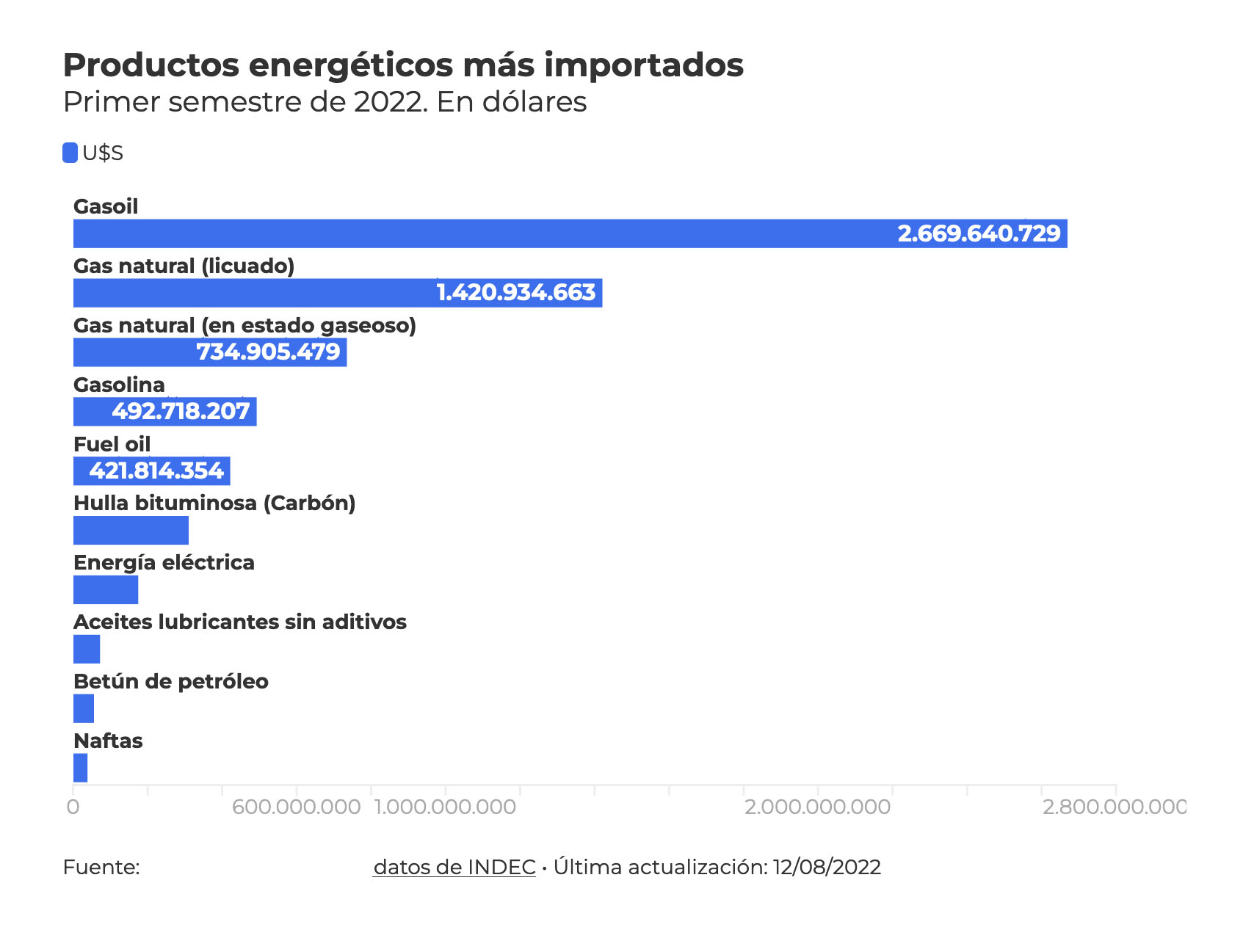

El gasoil que a principios del año mostró algunos faltantes y demandó US$ 2.669 millones en el primer semestre. En segundo lugar aparece el gas natural (licuado y en estado gaseoso), con importaciones por US$ 2.885 millones (incluyendo agosto) la gasolina (US$ 492 millones) y el fuel oil (US$ 421 millones).

Preocupación

A la falta de dólares se suma la dificultad en la implementación de la segmentación tarifaria y reducción de subsidios en el servicio de gas. Las dificultades para su implementación son notorias, por diferentes motivos: resistencias por la alta inflación y caída de poder adquisitivo del salario y también las dificultades que sufren los usuarios de menores recursos para acceder al sistema de postulación.

En este último caso, se puede verificar que el sistema resulta complejo en cuanto a los requisitos formales y se profundiza por la falta de conectividad y otros problemas prácticos que provoca errores de exclusión. La cuestión encontró menos dificultades en el sector eléctrico habida cuenta de que las distribuidoras dependen de cada provincia con excepción de Edenor y Edesur.

Aún así las distribuidoras siguen a la espera de que la salteña Flavia Royón determine los aumentos estacionales del gas, el recorte de subsidios y los límites de consumo y las categorías que deberían continuar recibiendo el beneficio.

Mientras tanto Sergio Massa mira con preocupación la balanza de comercio exterior de hidrocarburos de Argentina que fue negativa en US$ 1.738,2 millones en julio de 2022. Las importaciones totales en ese mes fueron de de US$ 2.037,6 millones y las exportaciones de US$ 299,4 millones.

Reducción y segmentación

La Secretaría de Energía señaló en una Resolución, que la asignación de subsidios a la energía para aquellos servicios que no hayan sido identificados como pertenecientes a beneficiarios de Nivel 2 (Bajos ingresos) o Nivel 3 (Ingresos medios) en los padrones informados a los Entes Reguladores nacionales de la Electricidad (ENRE), y del Gas (ENARGAS), a los entes reguladores provinciales, y/o a las empresas distribuidoras de energía eléctrica y gas natural por red, “deben recibir el tratamiento correspondiente a usuarios y usuarias residenciales de mayores ingresos (Nivel 1)”.

Esto implica que estos usuarios recibirán facturas por consumos de gas y de electricidad calculadas en base a la tarifa plena, sin subsidios, en un esquema de retiro del beneficio en tres bimestres, a razón del 20 por ciento en el primero (a partir de setiembre), y 40 por ciento en el segundo y en el tercer bimestre.

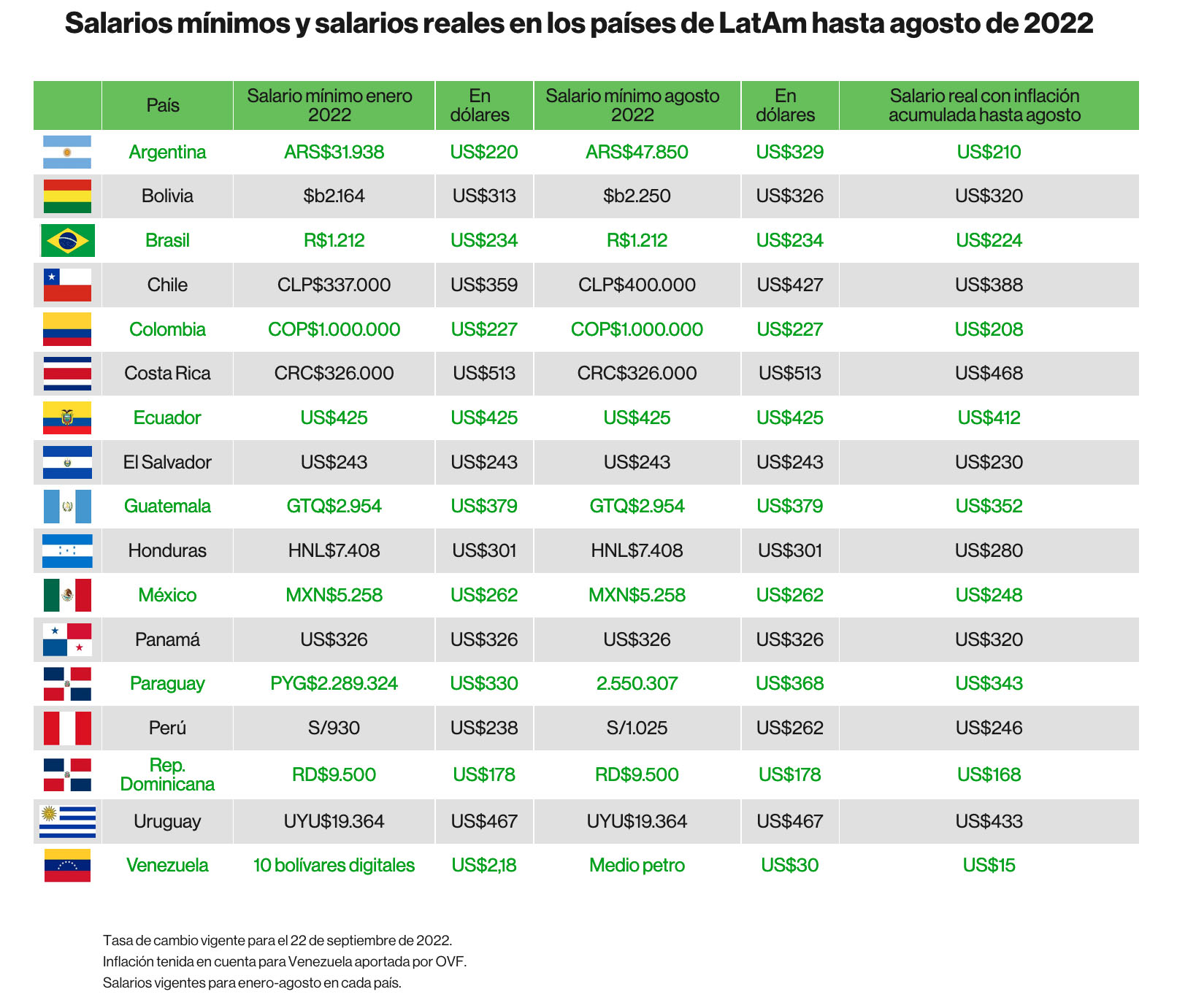

Mientras tanto, la inflación no parece ceder e impacta impiadosamente en los bolsillos. En Argentina, con una de las inflaciones más altas de la región y en el último año, los salarios cayeron alrededor del 30% en términos reales (Bloomberg), mientras que en el resto de los países de América latina, el guarismo se sitúa entre un 5% y un 9%.

Estas cifras revelan descarnadamente que la segmentación presenta dificultades conceptuales, por lo que sigue encontrando resistencia entre los referentes técnicos del sector, quienes señalan que la implementación de la segmentación producirá más inflación aumentando la brecha entre el costo de vida y los salarios, sobre todo en los sectores de menores ingresos.

Estas cifras revelan descarnadamente que la segmentación presenta dificultades conceptuales, por lo que sigue encontrando resistencia entre los referentes técnicos del sector

La quita de subsidios empuja a la inflación, que deterioró el poder adquisitivo de los salarios formales durante el 2022. En julio, el último dato disponible, en promedio los sueldos registrados, con aportes a la Seguridad Social, aumentaron el 5,3% versus una inflación del 7,4%, una pérdida en el mes del 2%.

El país marcó una inflación interanual de 78,5% hasta agosto. En enero, el Salario Mínimo Vital y Móvil (SMVM) fue de ARS$ 31.938 (US$220 al cambio oficial del 21 de septiembre) y fue avanzando en el año a medida que la inflación aumentaba. Para agosto, el SMVM se fijó en $ 47.850 (unos US$ 329). El ajuste tarifario impactará en la espiral inflacionaria que se calcula legará al 100% anual en diciembre.

Actividad económica y consumo

Según datos del INDEC, durante junio de este año, el Estimador Mensual de la Actividad Económica (EMAE) que permite anticipar las tasas de variación del producto interno bruto (PBI) trimestral, registró un aumento del 6,42% respecto al mismo período 2021, anotando el décimo sexto aumento mensual interanual consecutivo.

A pesar del guarismo, el consumo de gas, evidenció una reducción del 3,48% respecto al mismo período 2021 lo que equivale a una disminución en el consumo diario de 4,91 millones de m3 en relación al período anterior.

La primera deducción que puede realizarse es que la pandemia de COVID afectó sensiblemente a ambas variables, pero también el “rebote” a partir de mediados de 2021 con una tendencia al retorno de los niveles de variaciones previos.

Residenciales

A nivel residencial y de generación, la demanda depende de muchos factores variables como la actividad industrial y de las temperaturas, tanto en invierno como en verano.

El consumo de gas de usuarios residenciales, a diferencia del consumo en centrales eléctricas e industrias, tiene un fuerte componente estacional, con picos en el invierno (en ocasiones quintuplica el consumo) y grandes valles en el verano.

Este comportamiento histórico complica la operatoria tanto de producción como transporte y obliga a aguzar el ingenio de los operadores.

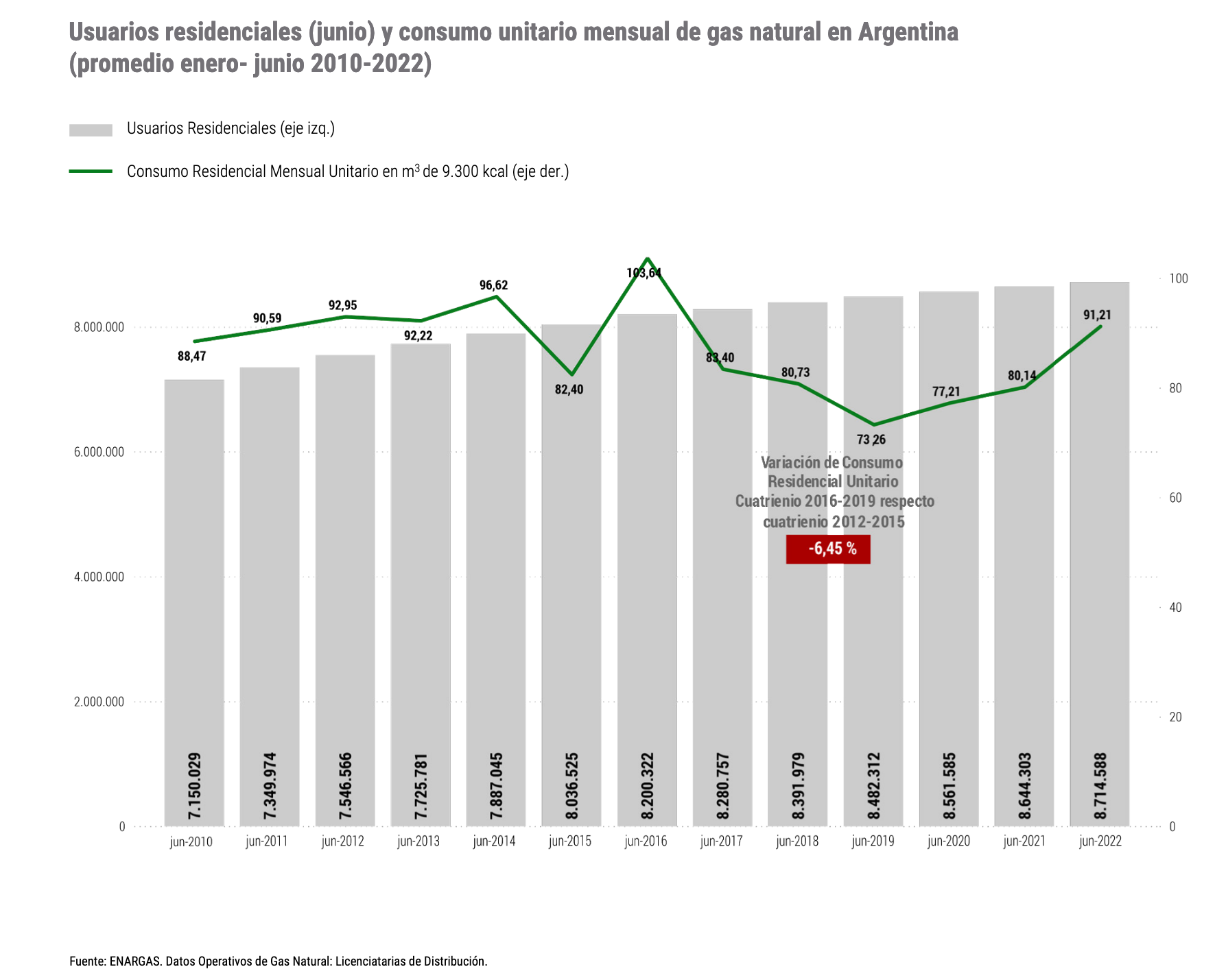

Según informa el ENARGAS, el consumo unitario de gas de los usuarios residenciales (promedio mensual junio) muestra en el cuatrienio 2016-2019 una caída del 6,45% en relación al período 2012- 2015. Por otro lado, en junio 2022 se registró un aumento interanual del 13,81%. El Informe señala también que entre 2016–2019 se registra una caída en el consumo de gas natural del -6,57%, equivalentes a 7,96 millones de m3/día, mientras que en 2022 se registró un caída interanual del 2,27%.

En Argentina existen nueve empresas licenciatarias de la distribución de gas natural a lo largo de todo el territorio nacional. El 60,60% de los usuarios en junio 2022 fueron abastecidos por las empresas Metrogas, Naturgy BAN y Camuzzi Gas Pampeana, que prestan el servicio en el Área Metropolitana de Buenos Aires (AMBA) y la mayor parte de provincia de Buenos Aires, las regiones del país que mayor población concentran.

A la demanda total se incorporaron unos 70.000 nuevos usuarios residenciales entre los meses de junio de 2021 y 2022 marcando un leve incremento del 0,81%. En los últimos doce meses, el 84,73% de los usuarios nuevos fueron incorporados por Distribuidora Gas del Centro, Camuzzi Gas del Sur, Camuzzi Gas Pampeana y Metrogas, que sumaron en conjunto 58.364 incorporaciones

El número de usuarios residenciales incorporados a la red de gas natural, es un importante marcador que señala el grado de expansión de la red en el país.

Es preciso señalar un dato preocupante: no se conoce con precisión el numero de usuarios que tiene la red en la puerta de su casa que no puede conectarse por diversas razones: precarización de la vivienda o inaccesibilidad al financiamiento para realizar la acometida; por lo que “swichean” con GLP en garrafas. Fuentes de la Secretaría de Energía informaron que resulta extremadamente difícil determinar el número con exactitud, pero podría oscilar entre un piso de 150.000 y 400.000 usuarios en todo el país.

“No se conoce con precisión el numero de usuarios que tiene la red en la puerta de su casa que no puede conectarse por diversas razones: precarización de la vivienda o inaccesibilidad al financiamiento para realizar la acometida”

La tasa de crecimiento del país es una medida de referencia pero no es absoluta, ya que en ocasiones la extensión de las redes requiere de inversiones de cierta magnitud que la tarifa no remunera.

Industria

Como señaláramos, el consumo interno de gas natural se concentra mayoritariamente en tres segmentos: industrial, residencial y generación eléctrica.

El consumo unitario de gas del total de usuarios industriales sin contar con las refinerías, en el cuatrienio 2016-2019 registró una disminución de 1,30% en relación al 2012-2015. Pero, en junio 2022 se registró un incremento interanual del 1,01%.

Según el informe elaborado por el Regulador, hasta junio de 2016 se observó un nivel de usuarios relativamente alto. A partir de ese entonces, se identificó una tendencia a la baja con dos periodos con fuertes contracciones interanuales: entre junio 2017 y junio 2019 (-1.124 y -1.678 usuarios industriales, respectivamente) y en junio 2022 se registró una caída interanual del 1,41%.

El informe realiza una disquisición de los usuarios industriales distinguiendo a dos grupos con comportamientos disímiles, por un lado, los grandes usuarios industriales, que en 2021 concentraron el 93,18% del consumo industrial y por otro, los pequeños usuarios industriales, que en ese mismo periodo representaron el 91,26% del total de usuarios industriales. El informe señala que la data surge de las distribuidoras que representan aproximadamente el 80% del consumo total del sector.

El número de grandes usuarios industriales, sin contar las refinerías, presenta un comportamiento relativamente estable hasta junio 2020, oscilando entre 2.062 y 2.309. En junio 2021 y junio 2022 se registran dos caídas interanuales pronunciadas, que en conjunto significaron un reducción del 24,75% de los usuarios.

Pymes

La cantidad de pequeños usuarios industriales se mantuvo en un nivel relativamente estable hasta junio 2016, momento en el que se observa una tendencia a la baja hasta junio 2020. La cantidad de usuarios se redujo de 23.802 a 20.710 (3.092 usuarios menos, -12,99%), mientras que en junio 2022 se observa leve reducción interanual (-0,64%).

En relación al consumo unitario, entre el cuatrienio 2012-2015 y el 2016-2019 aumentó un 4,08%. Por otra parte, en junio 2022 se registra un fuerte aumento interanual (28,11%), alcanzando el valor más elevado de la serie.

Usuarios y actividad industrial

El informe del ENARGAS señala una aparente relación directa entre el promedio móvil de doce meses de la cantidad de usuarios industriales y la actividad industrial, medida a través del Índice de Producción Industrial Manufacturero (IPIM-), elaborado por el INDEC y que tiene por objeto medir la evolución promedio de los precios a los que el productor y/o importador directo vende sus productos en el mercado doméstico.

El informe señala también una cierta correlación entre las variables, teniendo en cuenta que la cantidad de usuarios industriales varía en el mismo sentido que el nivel de producción del sector.

El informe muestra que desde fines de 2017 hasta abril 2020 ambas series experimentan un marcado descenso. Desde mayo 2020 no se nota correlación entre las series, debido a que a partir de ese momento se observa que tienen comportamientos diferentes.

Usuarios comerciales

La cantidad de usuarios comerciales --denominados servicio general “P”-- hasta junio 2016, habían alcanzado un total de 321.696. A partir de ese periodo comienza una caída en el número hasta junio 2020 y se ubicaron en 302.671 (19.025 usuarios menos, -5,91%). En junio 2022 se registra una leve baja interanual del 0,34%.

Por su parte el consumo unitario de usuarios comerciales, en el cuatrienio 2016-2019 cayó un 3,92% en relación con el 2012-2015 mientras que en junio 2022 el consumo unitario registró un aumento interanual del 0,60%.