Elaborado por la Universidad Nacional de La Matanza (UNLaM). Colaborador, Sebastián Leandro Manzi

Precios del petróleo y del gas / Análisis del precio interno y externo

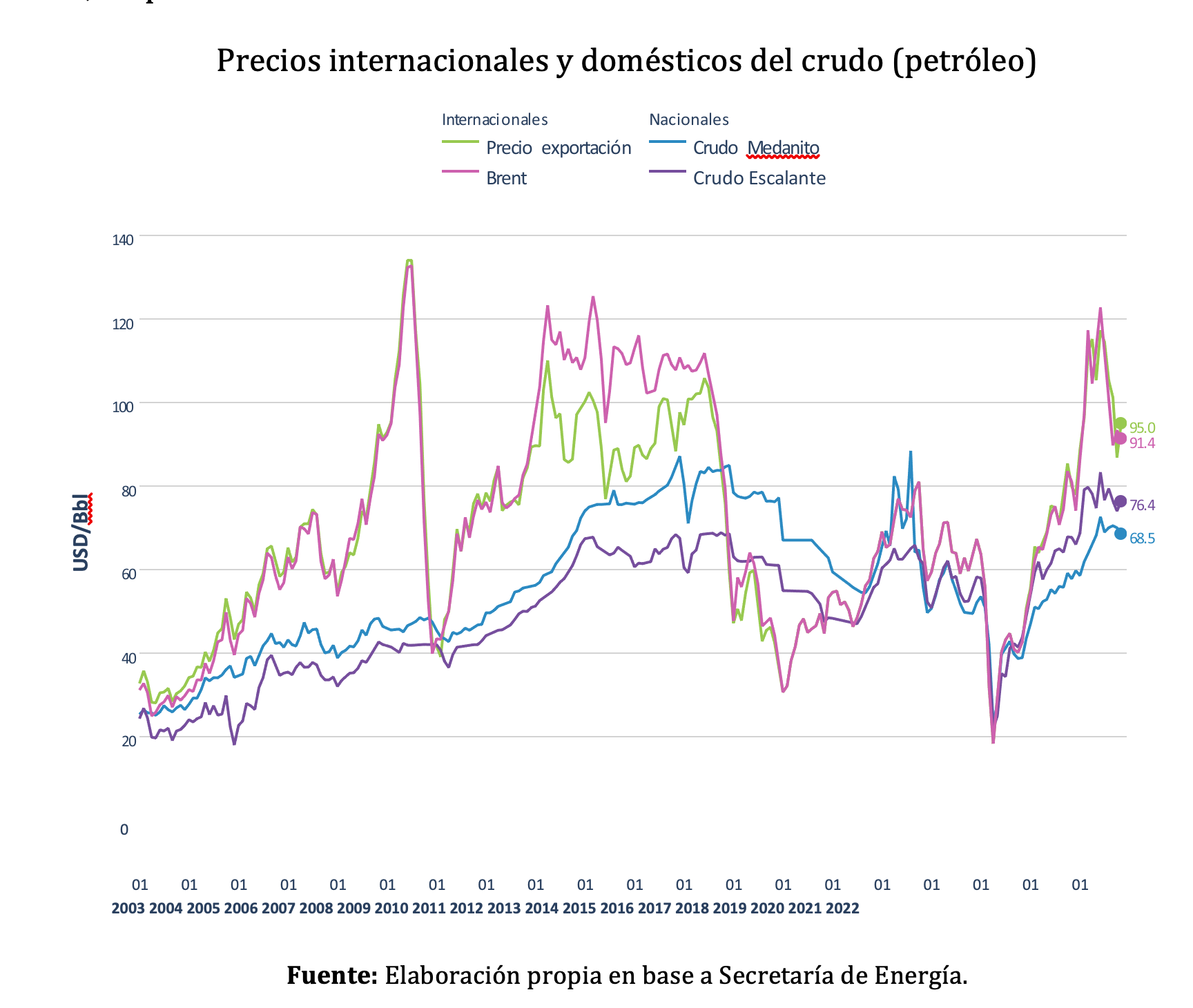

En el anteúltimo mes del año, el precio del crudo Brent se ubicó en 91.5 US$ por barril, un 2% por debajo del mes anterior. En un año signado por la guerra entre Ucrania y Rusia, debido a la cual los precios internacionales del crudo sufrieron grandes variaciones, el crudo Brent había llegado a cotizar a 122 US$ por barril en el mes de junio; desde aquel valor máximo, su precio se ha recortado en más del 25%.

El precio de exportación del crudo argentino se ubicó en 95 US$ por barril para el mes de noviembre, casi un 10% mayor al valor del mes anterior. Siguiendo lo establecido en el Decreto 488/20, la alícuota del derecho de exportación es del 8%, dado que los precios internacionales del crudo Brent continúan por sobre el “valor de referencia” de 60 US$ por barril.

Los informes de las regalías, en tanto, permiten el cálculo de los precios de los crudos nacionales: el crudo Medanito (cuenca Neuquina) y el crudo Escalante (cuenca Golfo San Jorge). El precio del primero se ubicó por encima de los 68 US$ por barril, lo que implica una disminución del orden del 2% con respecto al valor del mes pasado. El segundo, en tanto, alcanzó los 76 US$ por barril y logró recuperar el precio obtenido en septiembre, tras una disminución sensible en el mes de octubre. Ambos precios, sin embargo, aumentaron considerablemente desde el primer mes del año: +17% y +11% desde enero, respectivamente.

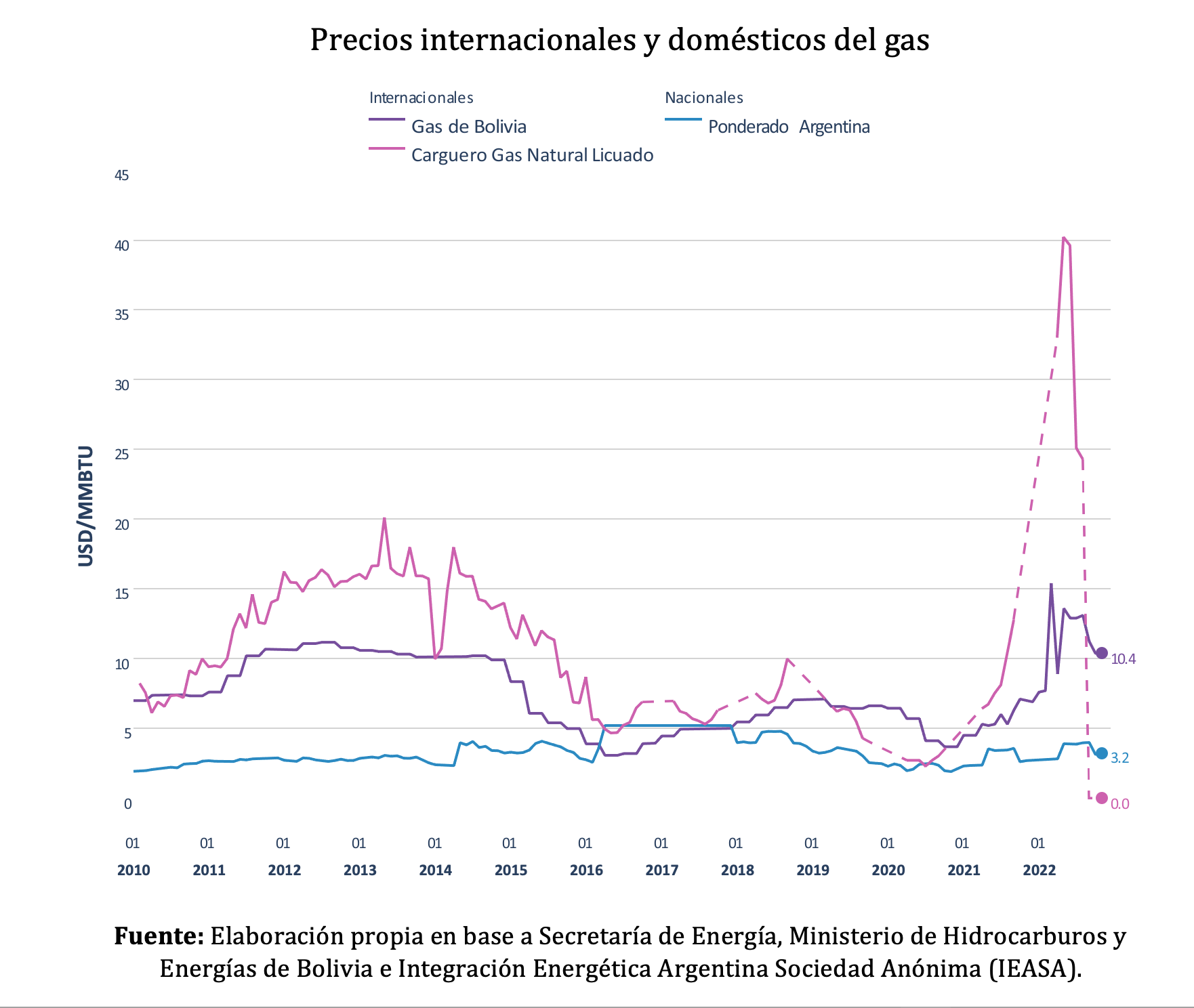

En el ámbito de los precios internacionales del gas natural, se verificaron niveles de precios muy inferiores al pico registrado en la Unión Europea entre agosto y septiembre pasado, merced a la mayor incorporación del GNL importado de USA. Lo cierto es que a partir de septiembre, los precios globales tienen menor impacto en el mercado local ya que desde ese mes (y pasado el pico de demanda estacional del invierno), Argentina interrumpe la importación de GNL. Durante el año 2022, la importación de GNL significó una gran erogación de divisas, debido a que el pico estacional coincidió con los más altos precios internacionales: mientras en los primeros 11 meses del 2021, se importó GNL por 1.101 millones de US$, en el mismo período del 2022 se hizo por 2.567 millones de US$.

Por su parte, las cantidades importadas desde Bolivia de gas natural en estado gaseoso se redujeron significativamente en los últimos dos meses: desde septiembre, acumulan más de 57% de recorte. En este contexto, los precios (acordados trimestralmente) no han variado, ubicándose en 10.4 US$ por millón de BTU. Naturalmente, la disminución en las cantidades importadas -con el precio constante- significó una menor gasto de divisas en concepto de importación de gas.

El precio promedio local del gas natural, en tanto, comienza a recuperar la caída del mes de octubre, y cotizó durante noviembre a 3.23 US$ por millón de BTU.

Combustibles líquidos

Análisis de precio de paridad de importación (PPI)

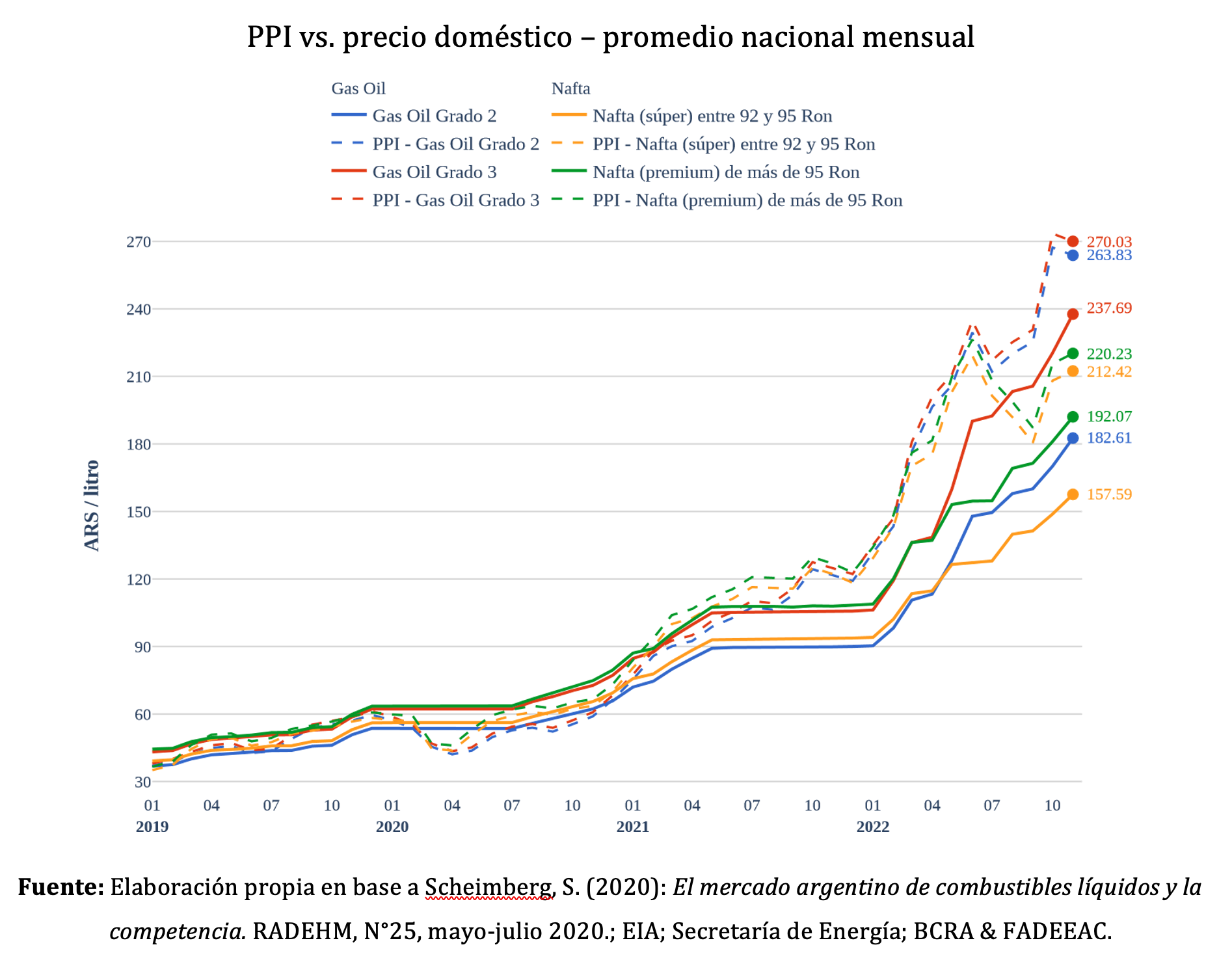

Durante el mes de noviembre, los precios internacionales de las bases fósiles se han reducido fuertemente (6.75% en el caso de las naftas y 10% en el caso del gasoil). Aún a pesar de estos movimientos a la baja, los precios de paridad de importación de las naftas y el gasoil han sufrido variaciones relativamente pequeñas con respecto al mes pasado (en rigor, durante noviembre, tanto el tipo de cambio como los precios de los fletes presionaron al alza al PPI). Así, comparando contra el último mes, los precios de paridad para el gasoil se contrajeron alrededor de un 1.25% para ambas calidades, mientras que los precios de paridad de la nafta aumentaron en el orden del 2%.

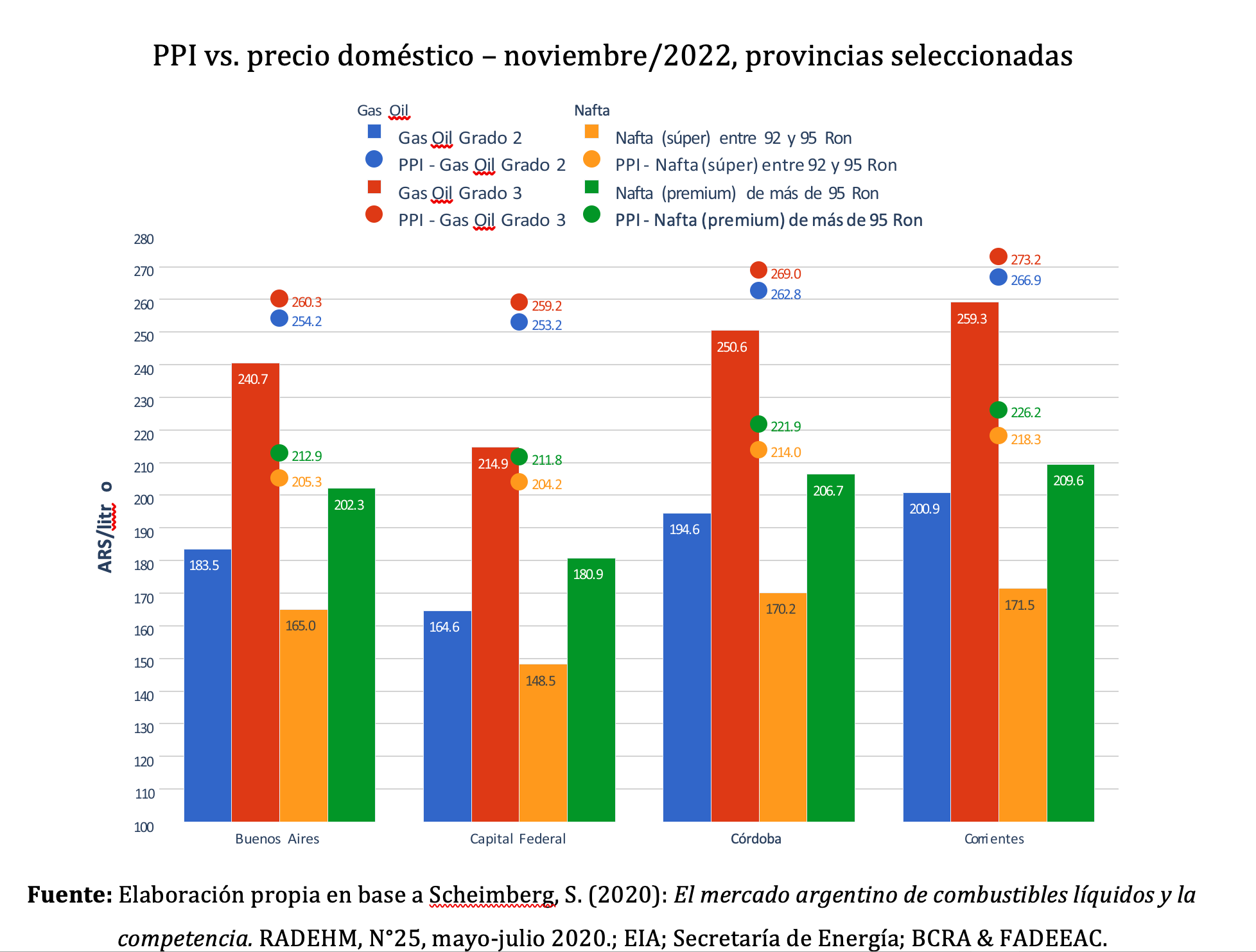

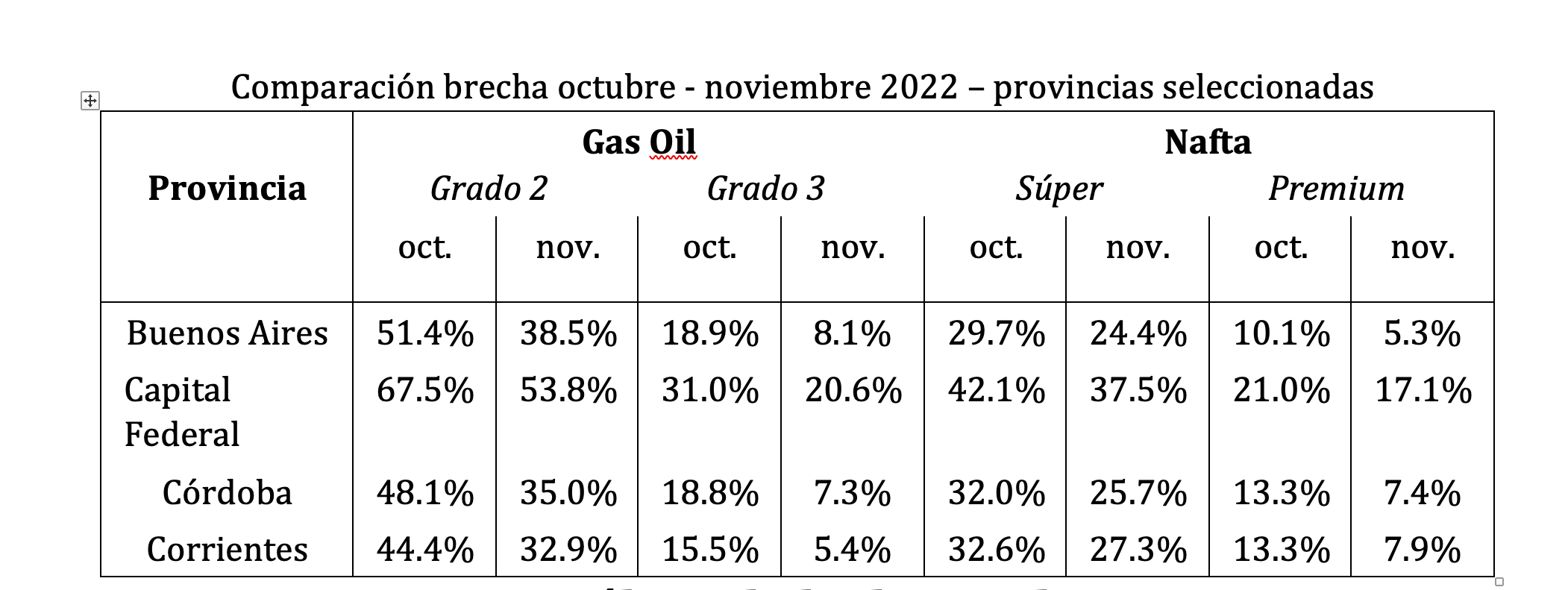

El estudio de provincias seleccionadas permite visualizar la reducción de la brecha en cada jurisdicción. De esta manera, se puede evidenciar un leve retorno de la política de precios diferenciados de la Secretaría de Energía: los precios del segmento de combustibles premium (nafta premium y gasoil grado 3) exhiben brechas de paridad menores que aquellos de los combustibles standard (nafta súper y gasoil grado 2), en un intento por hacer converger el precio del segmento premium al PPI. En este sentido, durante noviembre, mientras las brechas de los combustibles standard se redujeron entre un 24% (en el caso del gasoil grado 2) y un 12% (en el caso de la nafta súper), las brechas de los combustibles premium disminuyeron a un ritmo aún mayor: -49% en el caso del gasoil grado 3, y -35% en el caso de la nafta premium.

Los valores de las brechas para los meses de octubre y noviembre se encuentran vertidos en la siguiente tabla, donde se sigue apreciando un diferencial relativamente mayor en el interior del país, respecto a la Ciudad de Buenos Aires:

Análisis de la demanda / Gas Natural

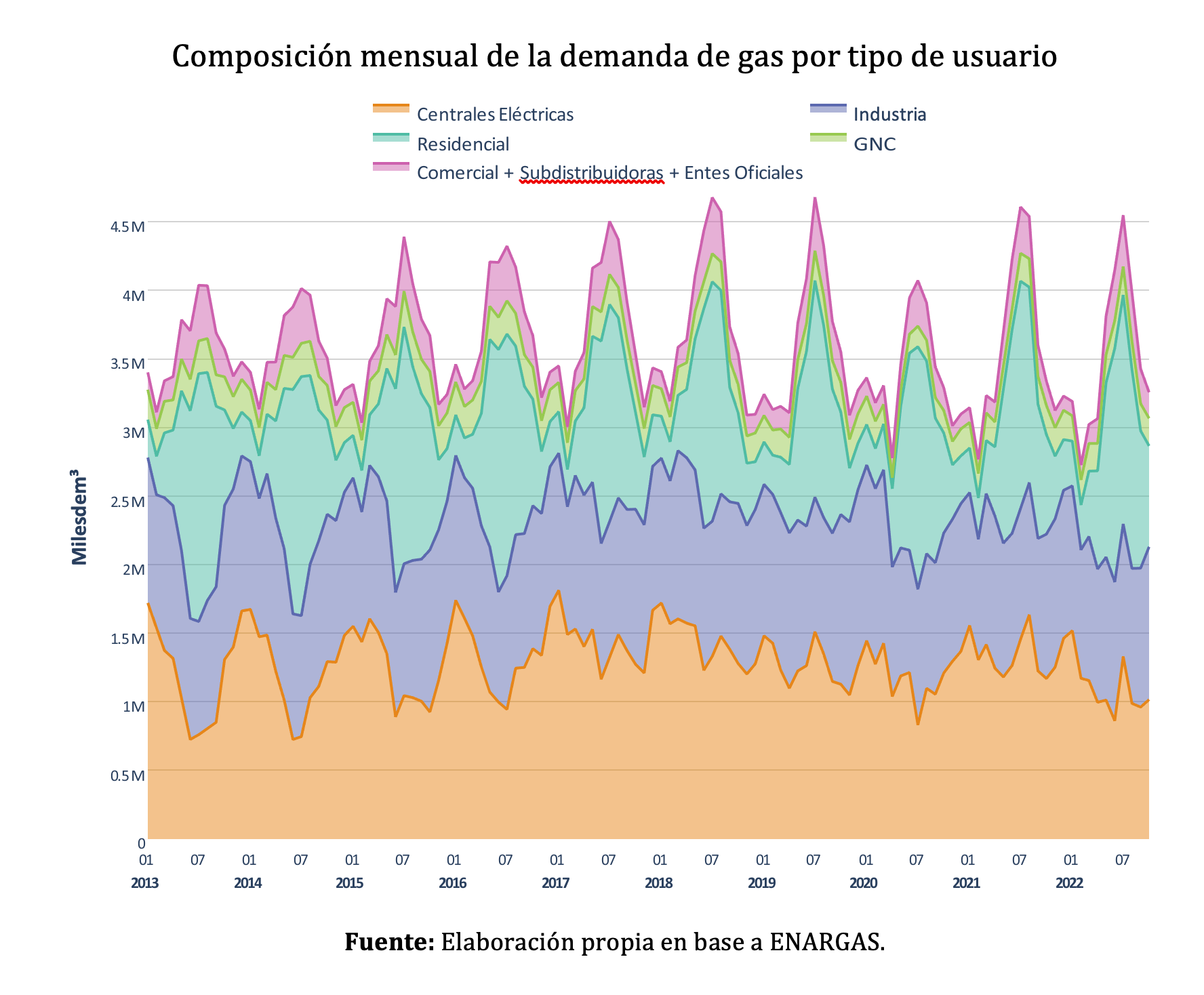

La comparación interanual, en tanto, arroja que, la demanda de octubre del 2022 fue 2.5% menor a la evidenciada en octubre del 2021, y casi 8 puntos porcentuales por debajo del valor pre-pandemia de octubre del año 2019.

La desagregación por tipo de usuario muestra las distintas realidades de los sectores. Debido a la alta estacionalidad de la demanda de gas residencial e industrial (relacionadas con las condiciones climáticas y el nivel de actividad económica, respectivamente), las comparaciones deben efectuarse contra igual período del año anterior. De esta manera, la demanda residencial aumentó un 1.3% en la comparación octubre del año 2022 contra mismo mes del 2021, mientras que la demanda industrial creció casi 6% en el mismo período. Con respecto a valores pre-pandemia (esto es, octubre del año 2019), notamos que los hogares consumieron un 1.5% menos de gas que en dicho mes, mientras que la demanda de gas industrial se encuentra casi 10% por debajo del nivel de aquel momento.

Electricidad

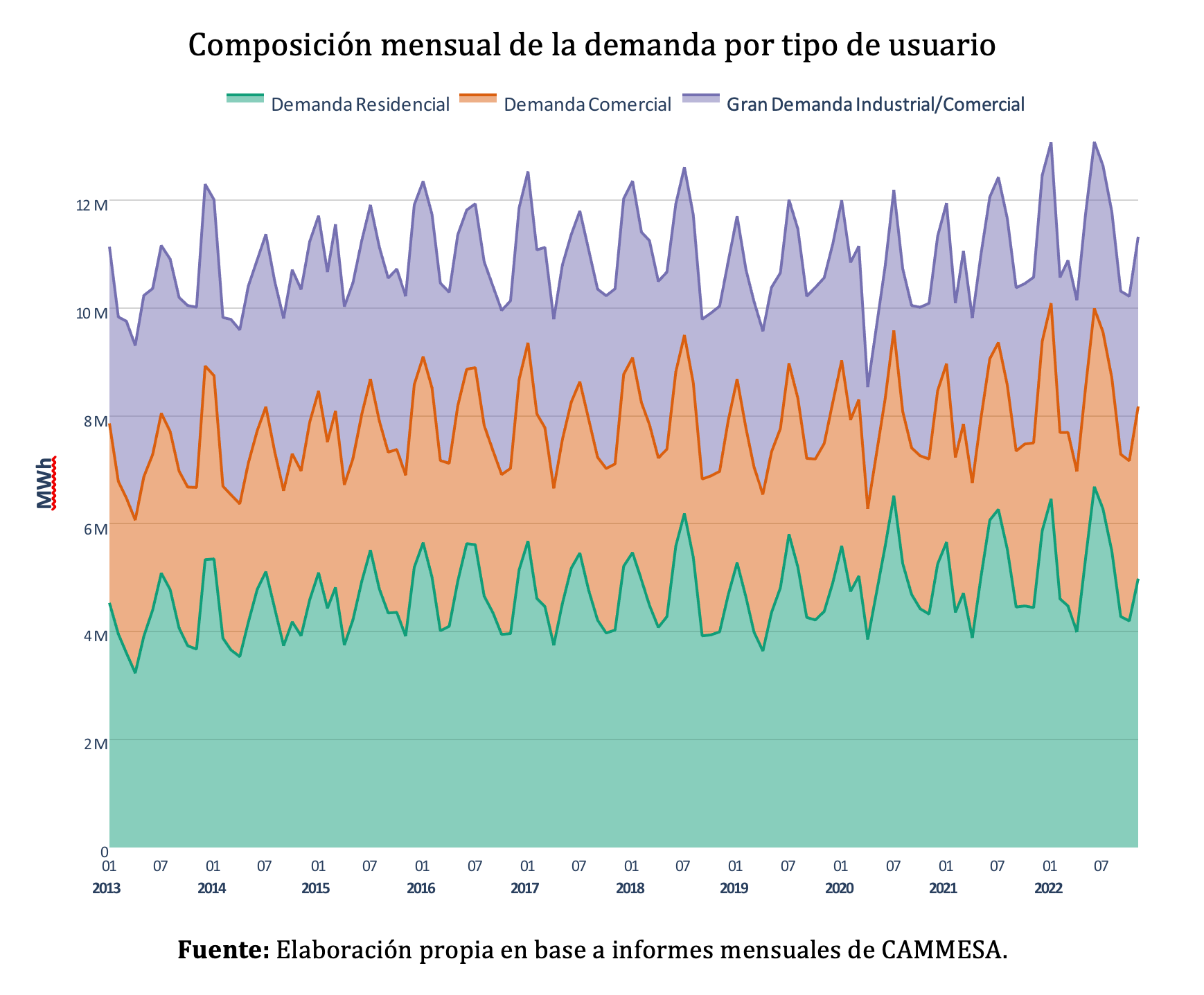

En el anterior informe, correspondiente al mes de octubre, se explicitó que la demanda eléctrica se mantuvo constante entre los meses de septiembre y octubre. La situación parece haberse revertido completamente: durante noviembre, la demanda eléctrica total creció un 10%, aunque este dato muestra realidades disímiles. La demanda residencial aumentó un 18.6% con respecto a octubre, empujada por la utilización de artefactos eléctricos de refrigeración en los hogares. En el mismo período, la gran demanda industrial, que correlaciona con los datos de actividad económica, creció en apenas 3%. Así, la demanda residencial aparece como el principal motor del crecimiento de la demanda eléctrica en el mes de noviembre, en detrimento de la demanda industrial. Lo anterior podría mostrar una retracción de la actividad económica, aunque los datos del EMAE -disponibles hasta el mes de octubre- aún no dan cuenta de ella.

Nuevamente, para evitar caer en errores debido a la estacionalidad, se debe elaborar un análisis interanual. En este sentido, la comparación entre los valores de noviembre del corriente año y el mismo mes del año anterior indican que la demanda residencial ha aumentado 12%, mientras que la gran demanda industrial solo lo hizo en un 2.4%.

Combustibles líquidos

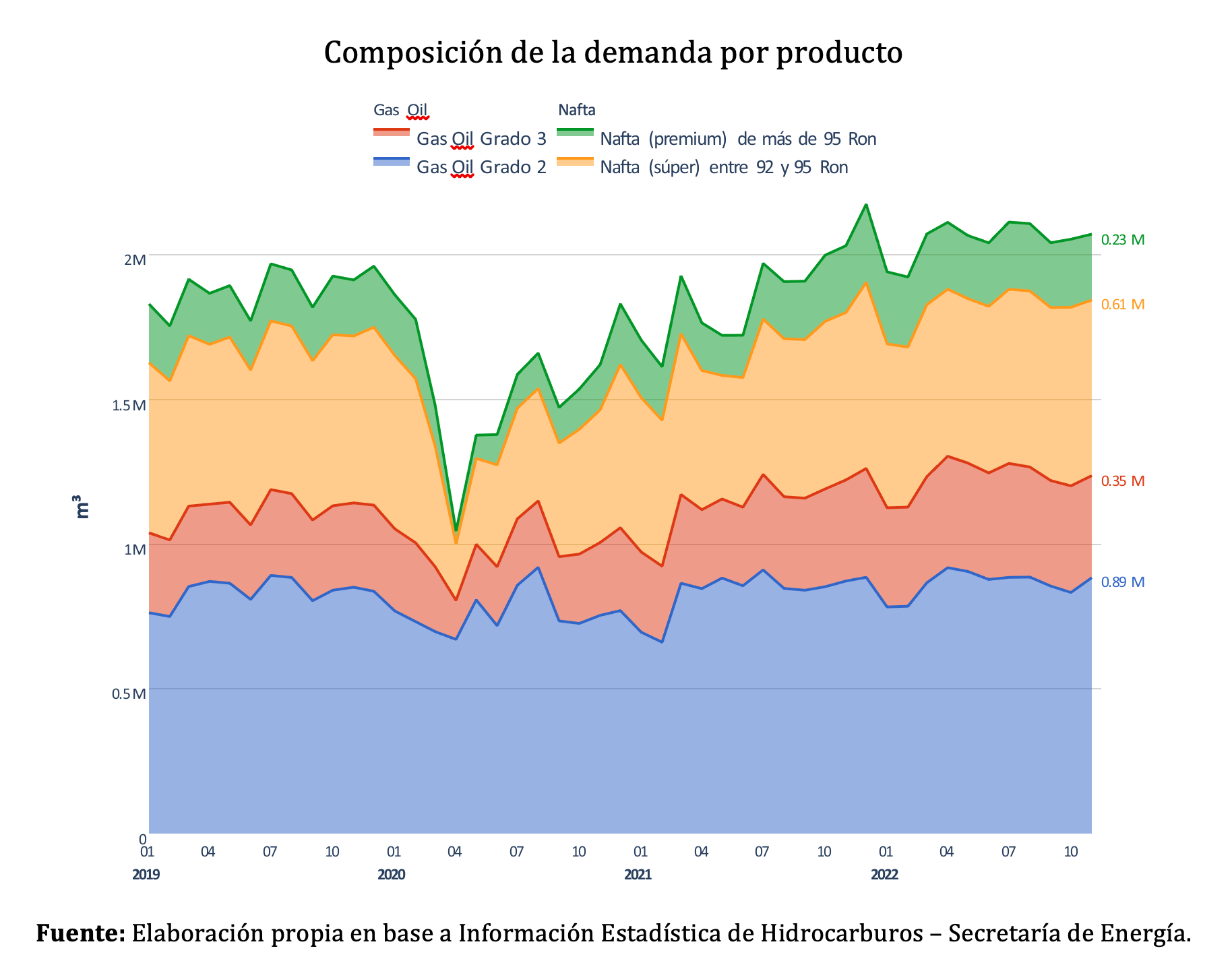

La demanda de combustibles líquidos se mantuvo virtualmente constante durante el mes de noviembre, expandiéndose apenas 0.85% con respecto al mes anterior; aun a pesar de este aumento, la demanda total todavía no alcanza los niveles obtenidos en agosto del corriente año.

Contrariamente a lo explicitado en el anterior informe, el principal driver de esta recuperación de la demanda es el gasoil grado 2: se expandió 6.14% con respecto al mes anterior, y se encuentra en niveles 4% más altos que prepandemia. Con respecto al mismo período del año anterior (noviembre del año 2021), las cantidades demandadas de todos los productos, con excepción de la nafta super, se mantuvieron relativamente constantes, con oscilaciones de entre un 1.3% (en el caso del gasoil grado 2) y -1.4% (para la nafta premium). La nafta super, en tanto, vio acrecentada su demanda en casi un 5% en la comparativa interanual.

Dinámica precio-costo de los servicios públicos

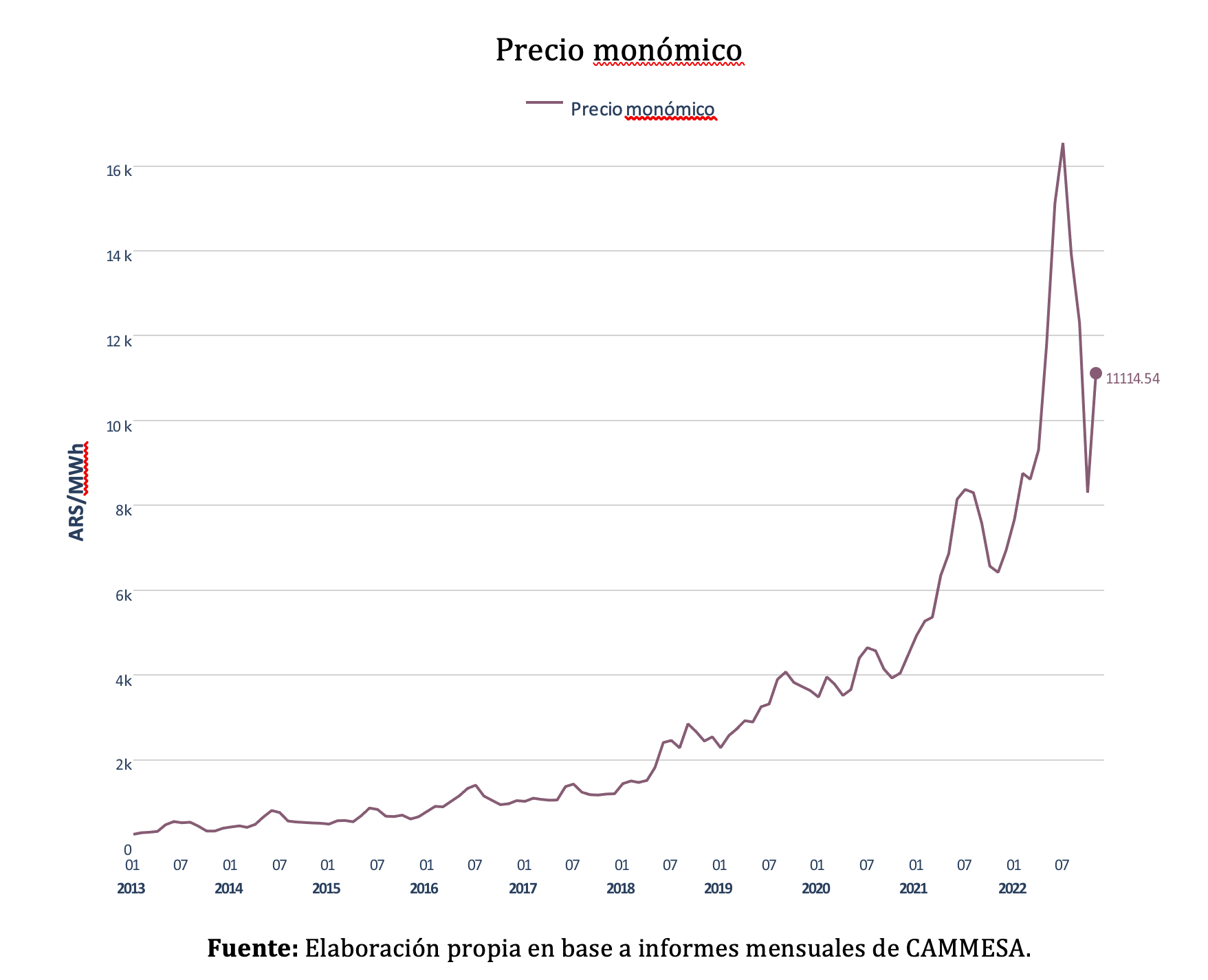

Precio monómico

Sorpresivamente, el precio monómico registrado por CAMMESA aumentó un 33% durante el mes de noviembre, y se ubicó en 11.114 ARS/MWh generado, contra 8.302 ARS/MWh del mes anterior (+2.812 ARS/MWh). Este crecimiento rompe la tendencia bajista que se evidenciaba ininterrumpidamente desde su pico alcanzado en julio (16.500 ARS/MWh).

La Asociación de Generadores de Energía Eléctrica de la República Argentina (AGEERA) detalla, en su informe mensual, los componentes del precio monómico. Con dicha información, se puede observar que existen 2 grandes componentes que motivaron el crecimiento del precio monómico en noviembre: por un lado, el precio de la energía, cuyo valor pasó de 930 ARS/MWH en octubre a 1.682 ARS/MWH en noviembre (+80%); por el otro, los sobrecostos transitorios de despacho, que aumentaron un 95%, de 2519 ARS/MWH a 4.892 ARS/MWH en sendos meses. Notamos cómo, nuevamente, son protagonistas los sobrecostos transitorios de despacho, mostrando cómo afectan los precios de los derivados del petróleo al precio monómico.

Tarifas

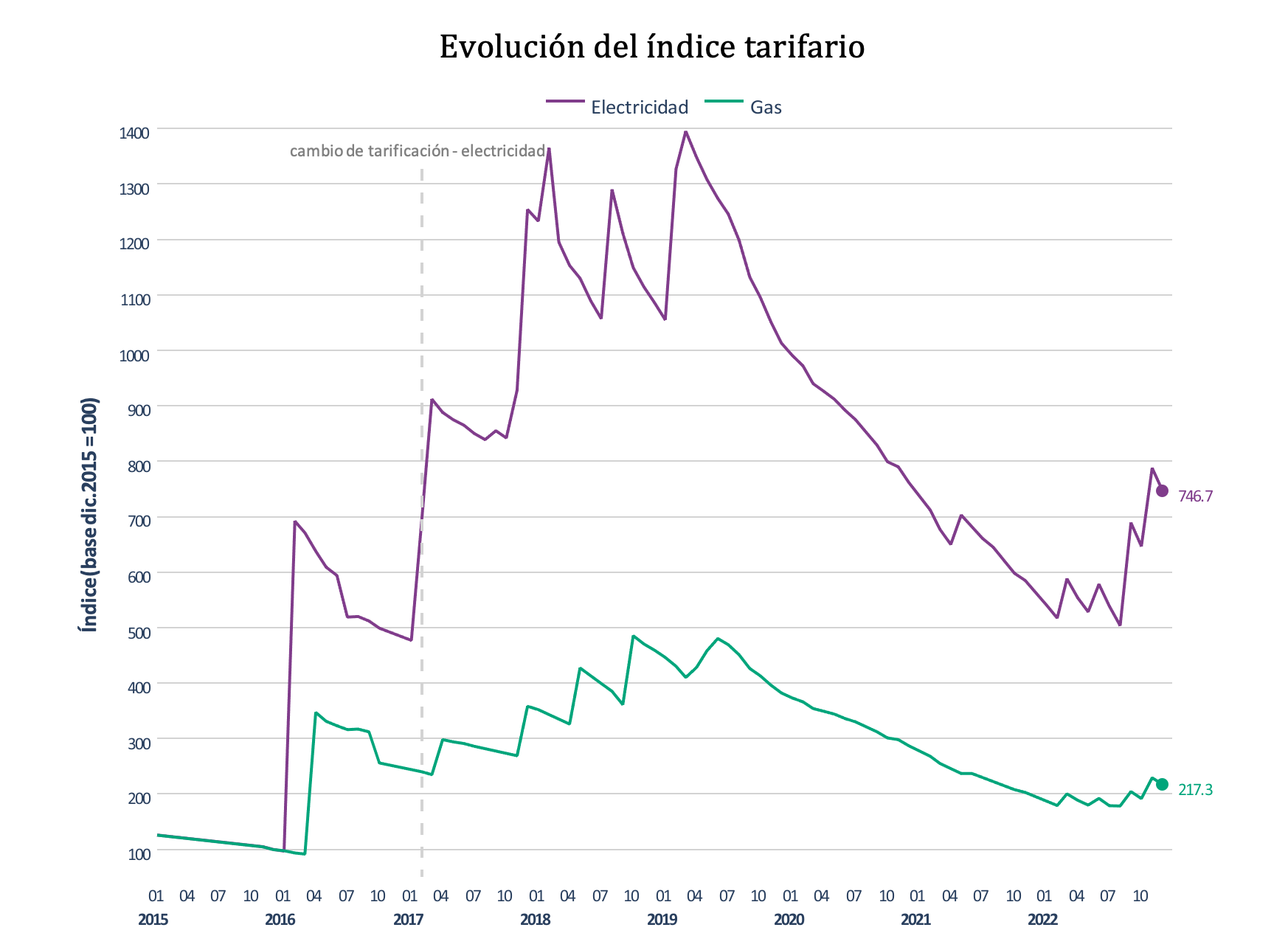

Para el mes de diciembre, los cuadros tarifarios del ENRE y ENARGAS no muestran aumentos nominales, lo que generó que el valor real de las tarifas disminuya al ritmo de la inflación (que, ante la ausencia de datos del INDEC, se estima en 5.5 puntos porcentuales. De esta manera, el valor real de las tarifas en diciembre del corriente año se asemeja al de enero del 2021, en el caso de la electricidad, y al de septiembre de dicho año en el caso del gas.

Fuente: Elaboración propia en base a actualización de Porto et al. (2022); Boletín de Precios y Tarifas Públicas:

Nº 8 – Evolución a diciembre 2021. CEFIP – UNLP, enero 2022

Electricidad: Cálculo de tarifa residencial para un consumo de 450kWh por mes.

Hasta feb-2017: TR2. Hasta nov-2022: tarifa 1 R4. Luego: tarifa 1 R4 para nivel de mayor ingresos.

Gas: Cálculo de tarifa residencial para un consumo de 157 m3 por mes. Tarifa plena.

Cargo fijo y cargo variable: Promedio de tarifa R1 - R3 4°. Nivel de mayores ingresos. Subzona: Provincia de Buenos Aires.

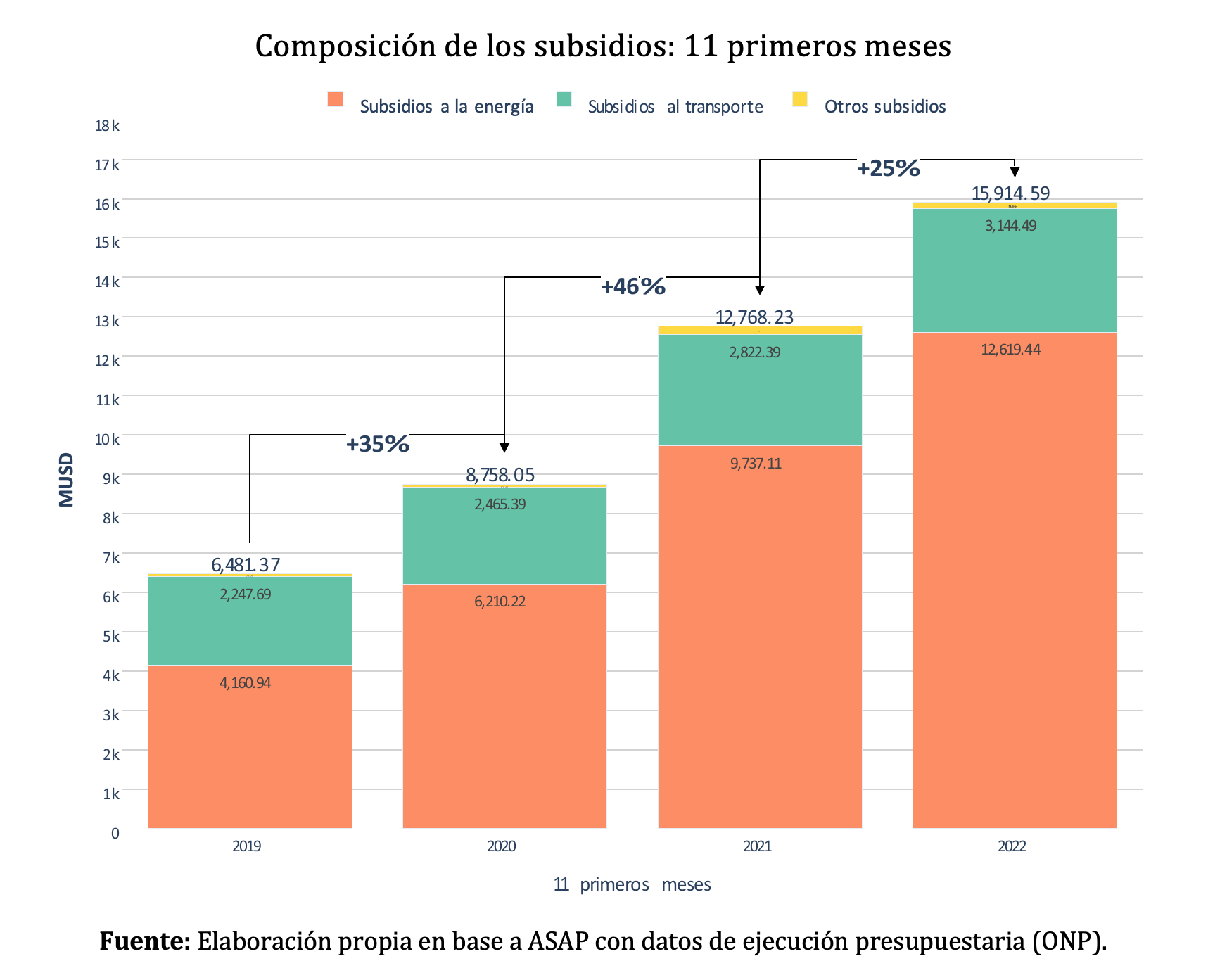

Subsidios

Los primeros 11 meses del corriente año (enero-noviembre) llevan acumulados casi 16.000 millones de US$ en materia de subsidios, 25% más que el mismo período del año pasado. Si bien la participación de los subsidios en energía se ubica en un nivel similar al del 2021, alrededor del 77-79%, los montos erogados han sido consistentemente mayores: 9.700 millones de US$ en 2021, contra 12.700 millones de US$ en 2022, un crecimiento del 30%.

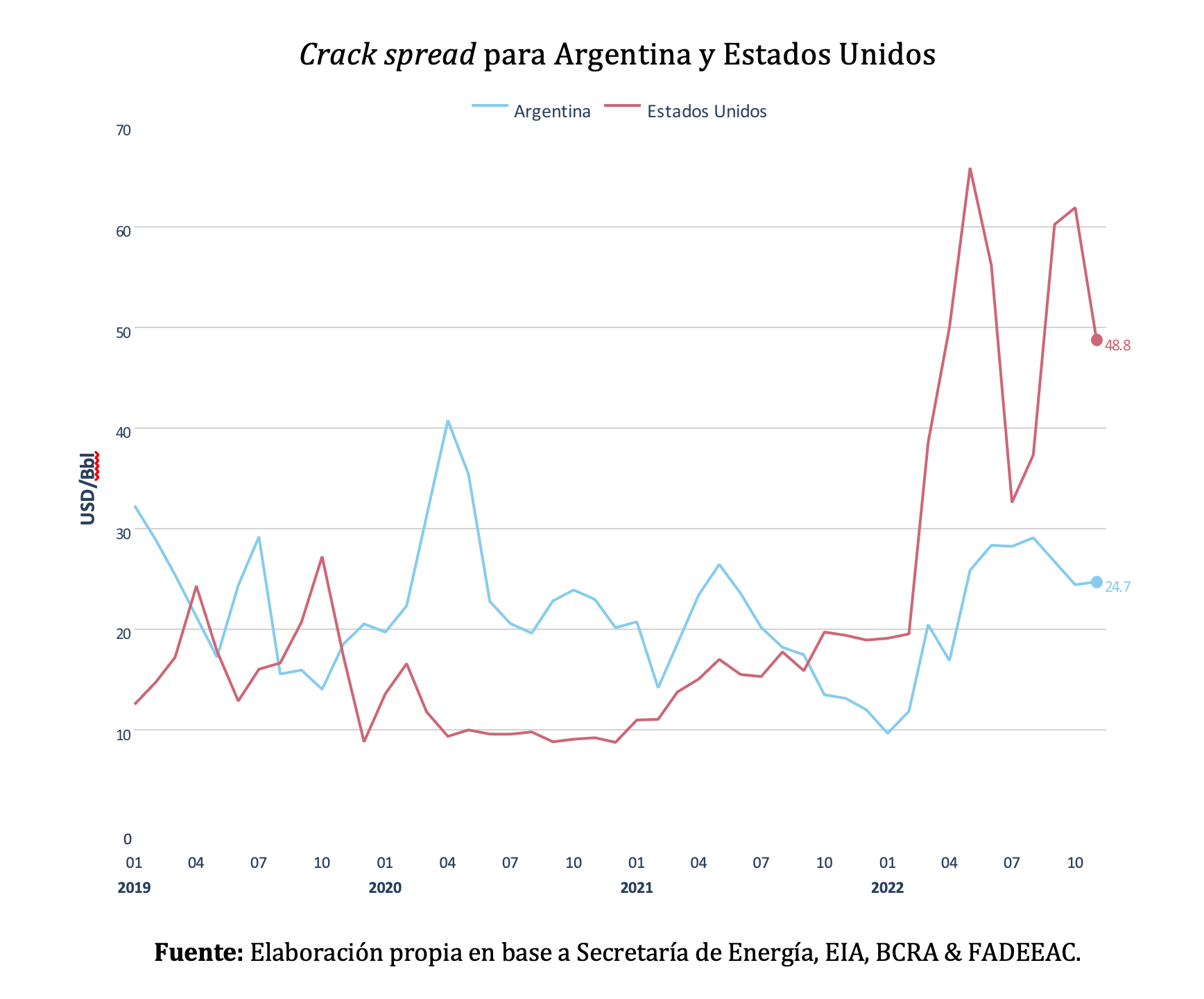

Crack spread / Aproximación a los márgenes de comercialización

Como en anteriores informes, los márgenes de comercialización de las refinerías son calculados a partir del crack spread. En este sentido, se evidencia una cuantiosa reducción de los márgenes de refino estadounidenses, que se redujeron un 22% desde un nivel casi-record, y terminaron noviembre en alrededor de 49 US$ por barril. Aun a pesar de esta reducción, los márgenes de las refinerías argentinas se encuentran muy lejos de los estadounidenses: se ubican en 24.7 US$ por barril, y prácticamente se mantuvieron constantes entre octubre y noviembre.

La diferencia entre los márgenes estadounidenses y argentinos, como puede notarse, es sustancial; esta situación se repitió a lo largo del año 2022: durante los 11 primeros meses, el diferencial entre ambos márgenes solo se ubicó por debajo del 50% en los meses de julio y agosto. Excluyendo estos dos meses, los márgenes estadounidenses fueron entre 65% (febrero) y 197% (abril) más altos que los argentinos.

Implicancias sobre las cuentas externas

Análisis del balance cambiario-energético

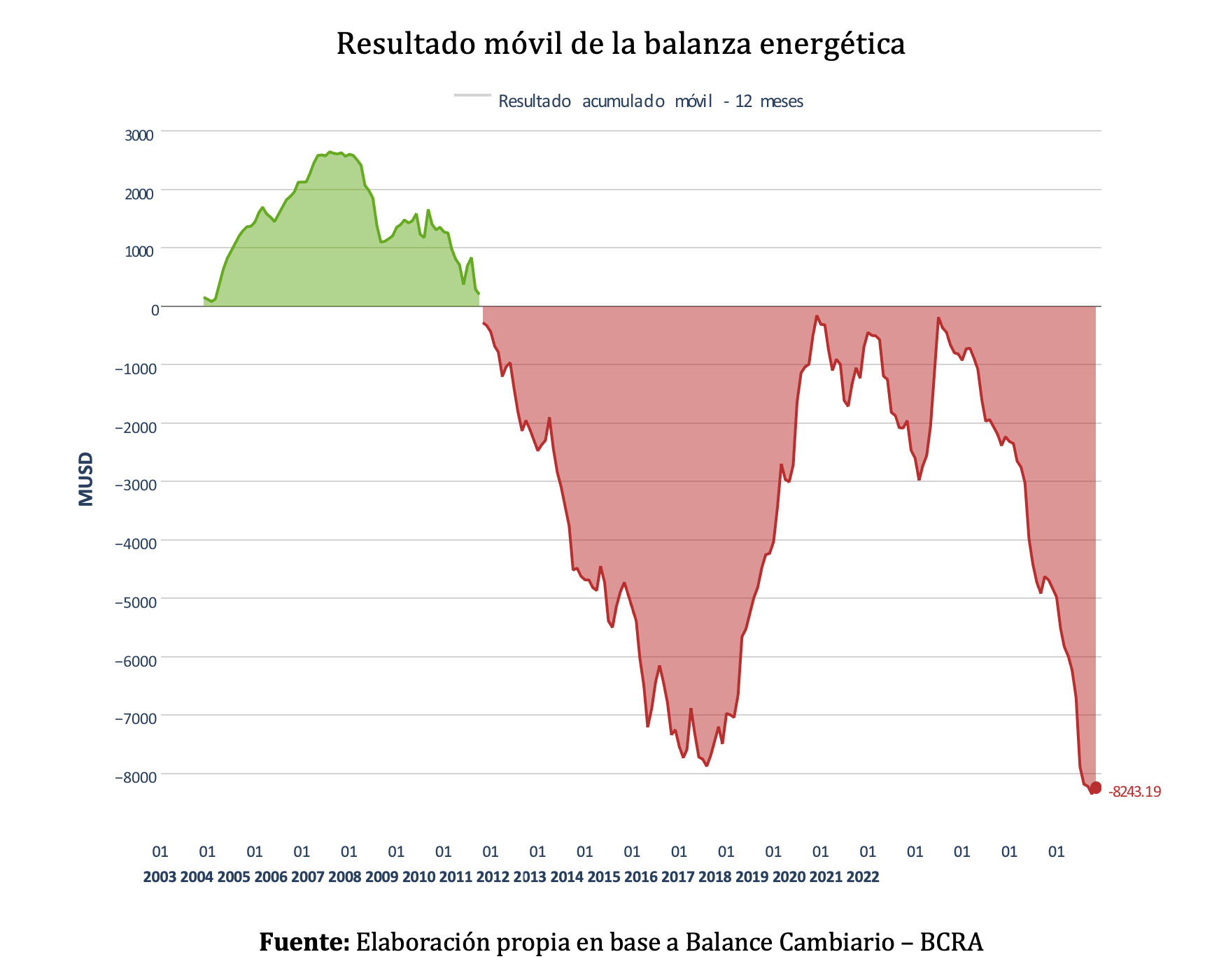

Para el mes de noviembre, el Banco Central de la República Argentina modificó los valores pasados de las series estadísticas del balance cambiario. En este sentido, durante los últimos meses (particularmente, desde agosto), el resultado acumulado móvil llegó a niveles de déficits nunca registrados, rompiendo la barrera de los 8.000 millones de US$. Durante noviembre, el valor alcanzado fue de un rojo de más de 8.200 millones de US$, lo que demuestra que la pérdida de divisas continúa siendo cuantiosa (aun luego de una leve recuperación durante el último mes).

Producción de petróleo y gas

Análisis de la producción convencional y no convencional

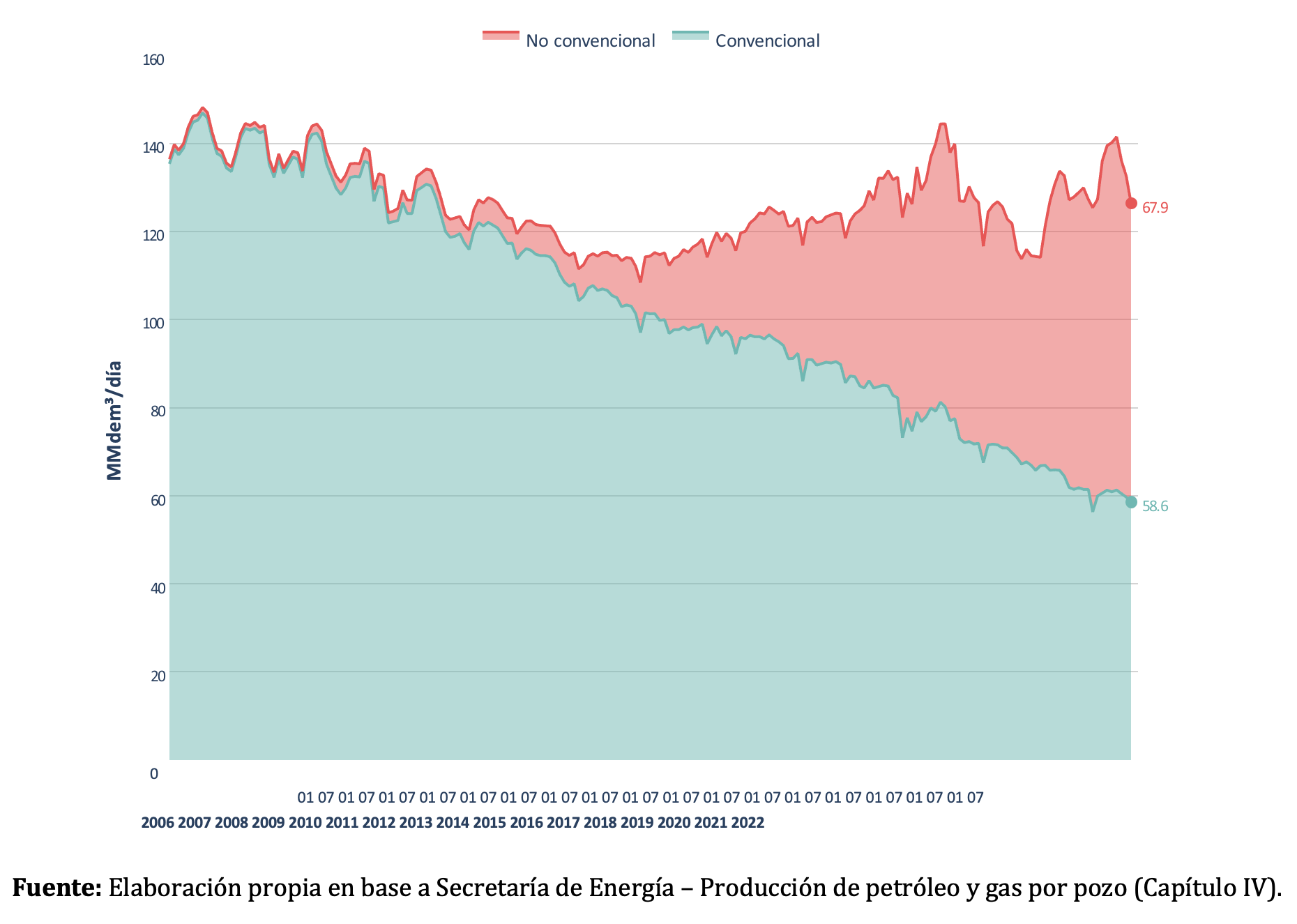

Al igual que en el anterior informe, la producción diaria de gas continúa en descenso. La producción convencional, que -desde abril- parecía haberse estancado en un valor en torno a los 60 millones de m3 diarios, parece ahora alejarse de dicho valor: durante noviembre, se produjeron 58.6 millones de m3 diarios en explotaciones convencionales. Por otra parte, desde su pico de producción (80.2 millones de m3 diarios en agosto), la producción no convencional no encuentra un piso: recortó 15% y, durante noviembre, se ubicó en menos de 68 millones de m3 diarios. Producción convencional y no convencional de gas

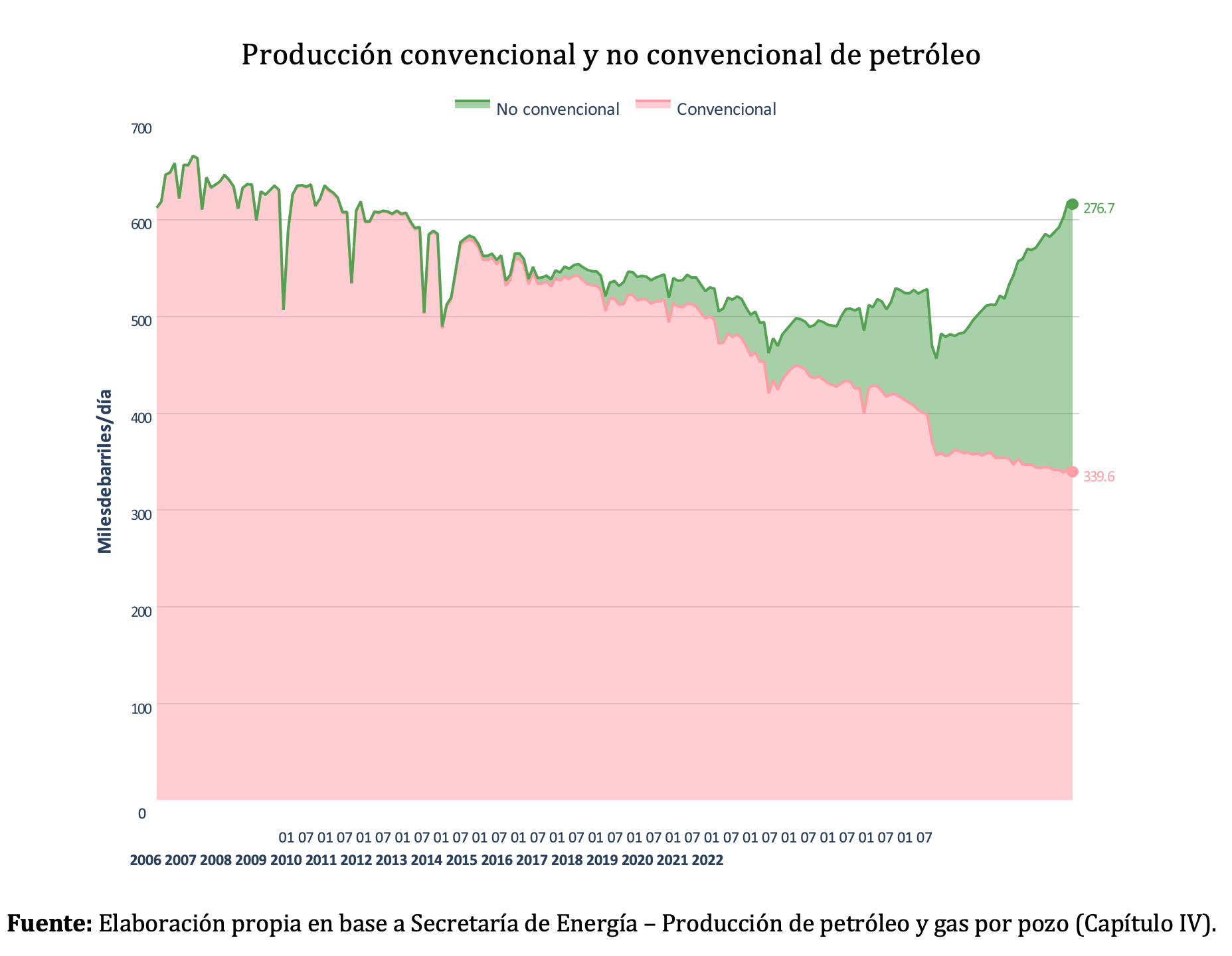

La producción de petróleo exhibió, durante noviembre, un cierto estancamiento, tras alcanzar en octubre el récord de producción desde mayo del 2009, lideradas por el sector no convencional. El estancamiento se debe, particularmente, a la producción convencional: se ubicó en 339 mil barriles diarios, un 1.2% menos que el mes pasado. La producción no convencional, en tanto, marcó otro récord: 276 mil barriles diarios. Este crecimiento, sin embargo, no fue suficiente para compensar la disminución de la producción convencional, por lo que la producción total se contrajo un 0.4% durante noviembre.

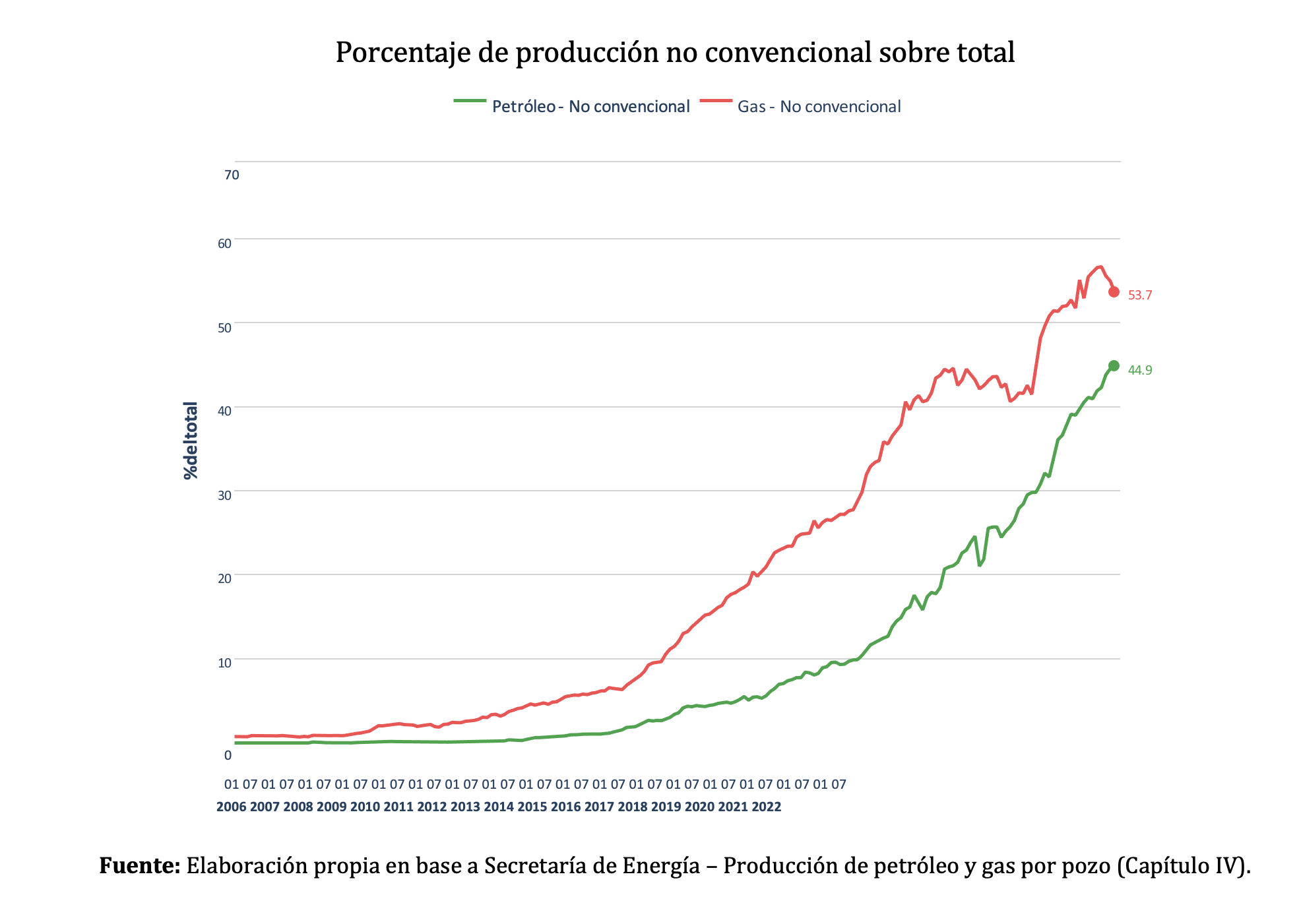

A continuación, se muestran los porcentajes de participación de la producción no convencional sobre el total producido.

[1] Colaborador: Manzi, Sebastián Leandro