Luego del pico de julio, la demanda se contrajo un 12%. La disminución se ve fuertemente impulsada menor demanda de las centrales eléctricas y subdistribuidoras y también por una menor demanda residencial. Sebastián Scheimberg y Sebastián Manzi, analizan la actividad energética del mes de octubre en el clásico informe elaborado para la Universidad de La Matanza

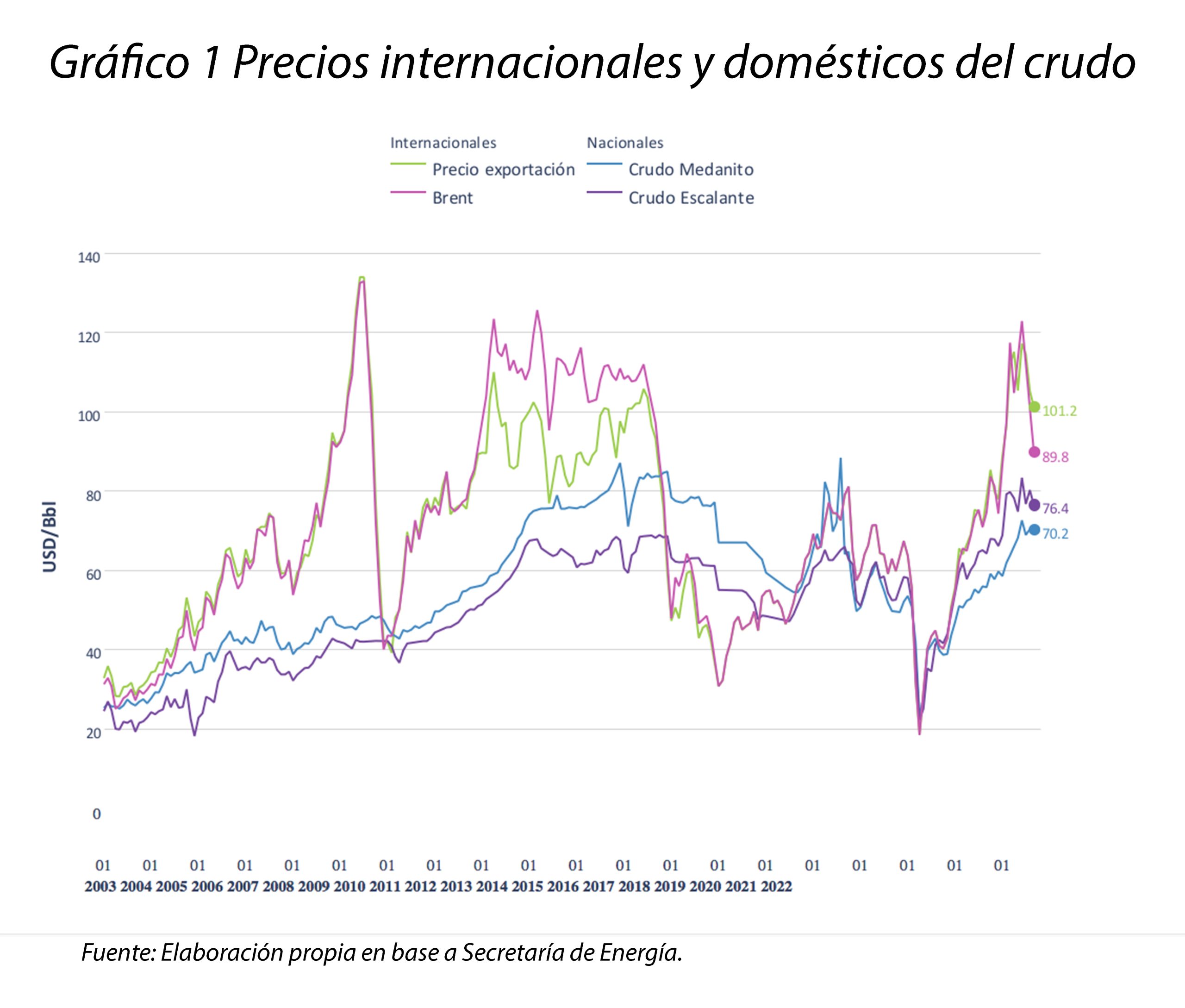

No es novedad que la dinámica de precios internacionales y domésticos de petróleo y gas han estado signados, en los últimos meses, por la situación bélica y la sucesión de confrontaciones entre Rusia y Ucrania. La respuesta de la OTAN ante aagresiones, así como las reacciones de la OPEP -en una sucesión de estrategias con amenazas más o menos creíbles, y jugadores con racionalidad impredecible- contribuyen a un escenario final del conflicto abierto e incierto. En este sentido, el statu quo en el frente de batalla en Ucrania sumado a la recesión europea y la estrategia cooperativa de la OPEP de los meses de agosto y septiembre se refleja en los precios del crudo Brent, que se ubicó alrededor de los 90 US$ por barril en septiembre, un 20% menos que en el mes de julio.

Los crudos nacionales, en tanto, parecen no seguir tan de cerca al conflicto bélico: el precio de exportación, fijado en el Decreto 488/2020, se separó durante el mes de septiembre del crudo Brent, y cotizó a 101 US$ por barril (pre retención del 8% por disposición del mismo Decreto). Asimismo, los crudos nacionales Medanito (cuenca Neuquina) y Escalante (cuenca Golfo San Jorge) cotizaron en 70 y 75 US$ por barril, respectivamente, y prácticamente no sufrieron variaciones contra agosto. (Gráfico 1)

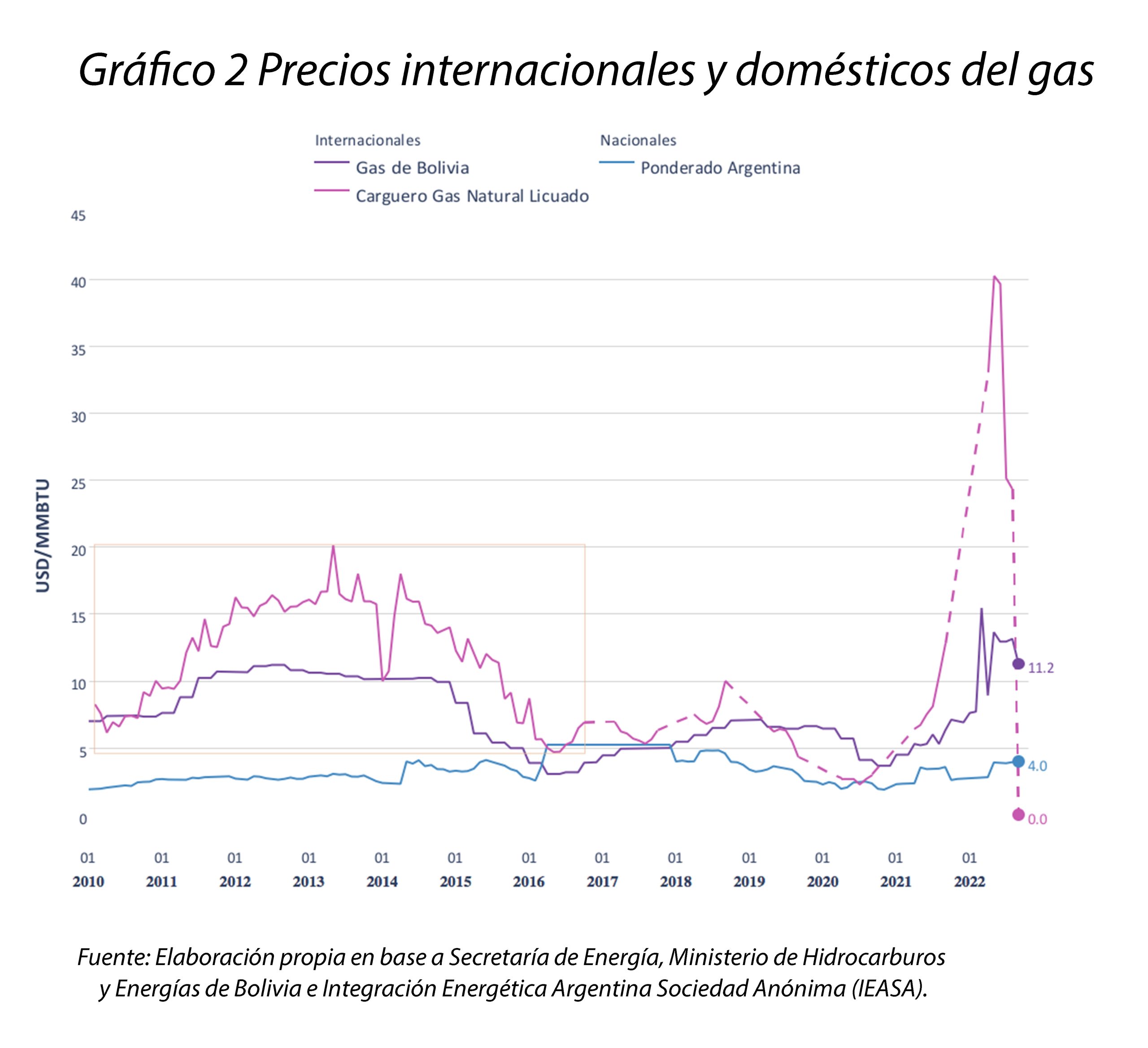

En el caso de los precios del gas natural, se destaca que -según se desprende de datos del INDEC y de ENARGAS durante el mes de septiembre no hubo importación de Gas Natural Licuado (GNL). Hasta el mes de agosto, se importaba a un precio de alrededor de 24 US$ por millón de BTU, lo que implicaba un gran costo fiscal.

Por otra parte, Argentina continuá importando gas natural en estado gaseoso, proveniente de Bolivia, a un precio de poco más de 11 US$ por millón de BTU, lo que significa una reducción de 2 US$ por la misma medida con respecto al mes de agosto. De esta manera, el precio del gas importado se encuentra en su mínimo desde abril del corriente año.

Los precios locales, sin embargo, aparecen rezagados con respecto a sus equivalentes internacionales. El precio del gas nacional no alcanza los 4 US$ por millón de BTU, habiendo aumentado menos de 1.3 US$ desde que comenzó el año. (Gráfico 2)

Combustibles líquidos

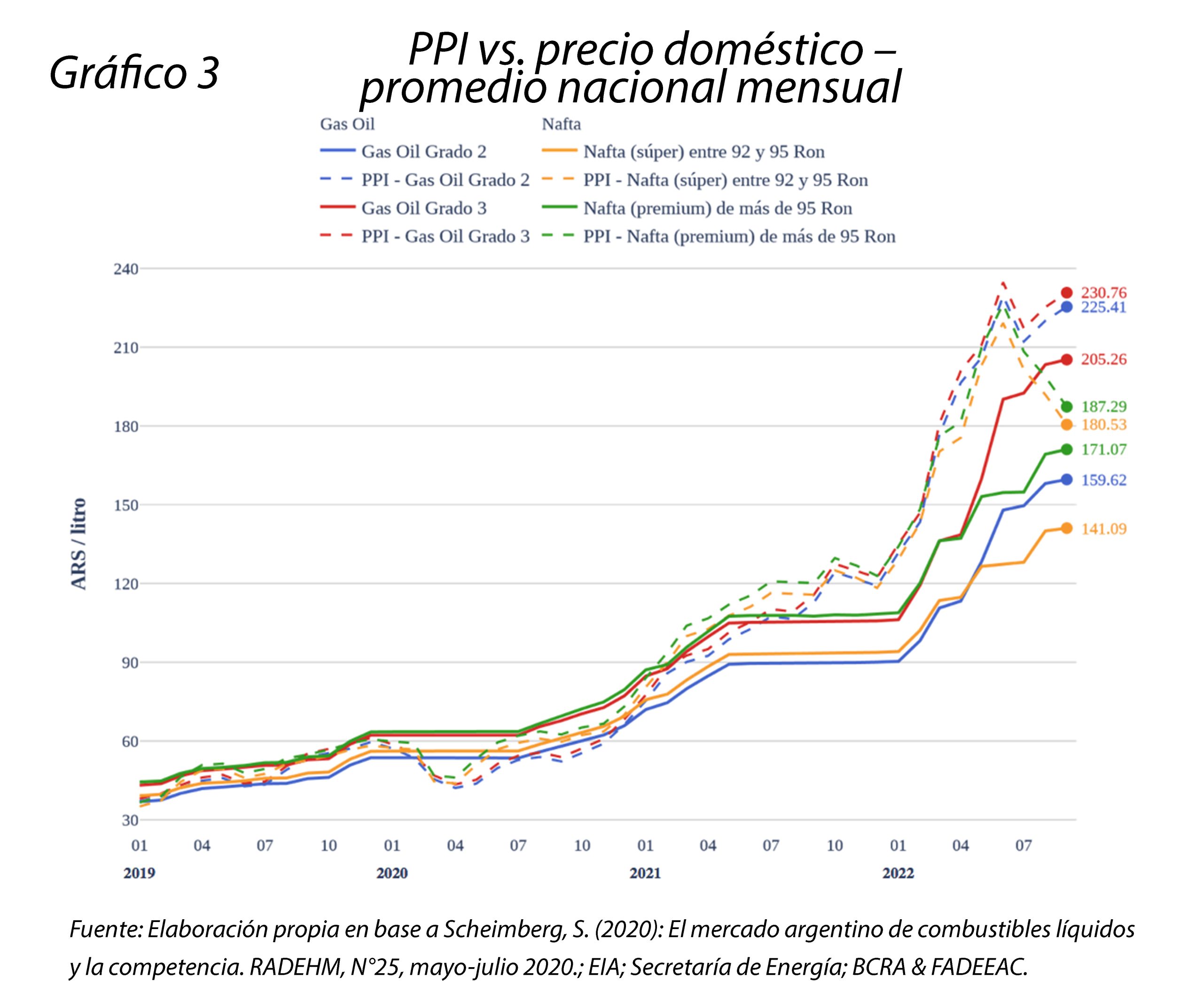

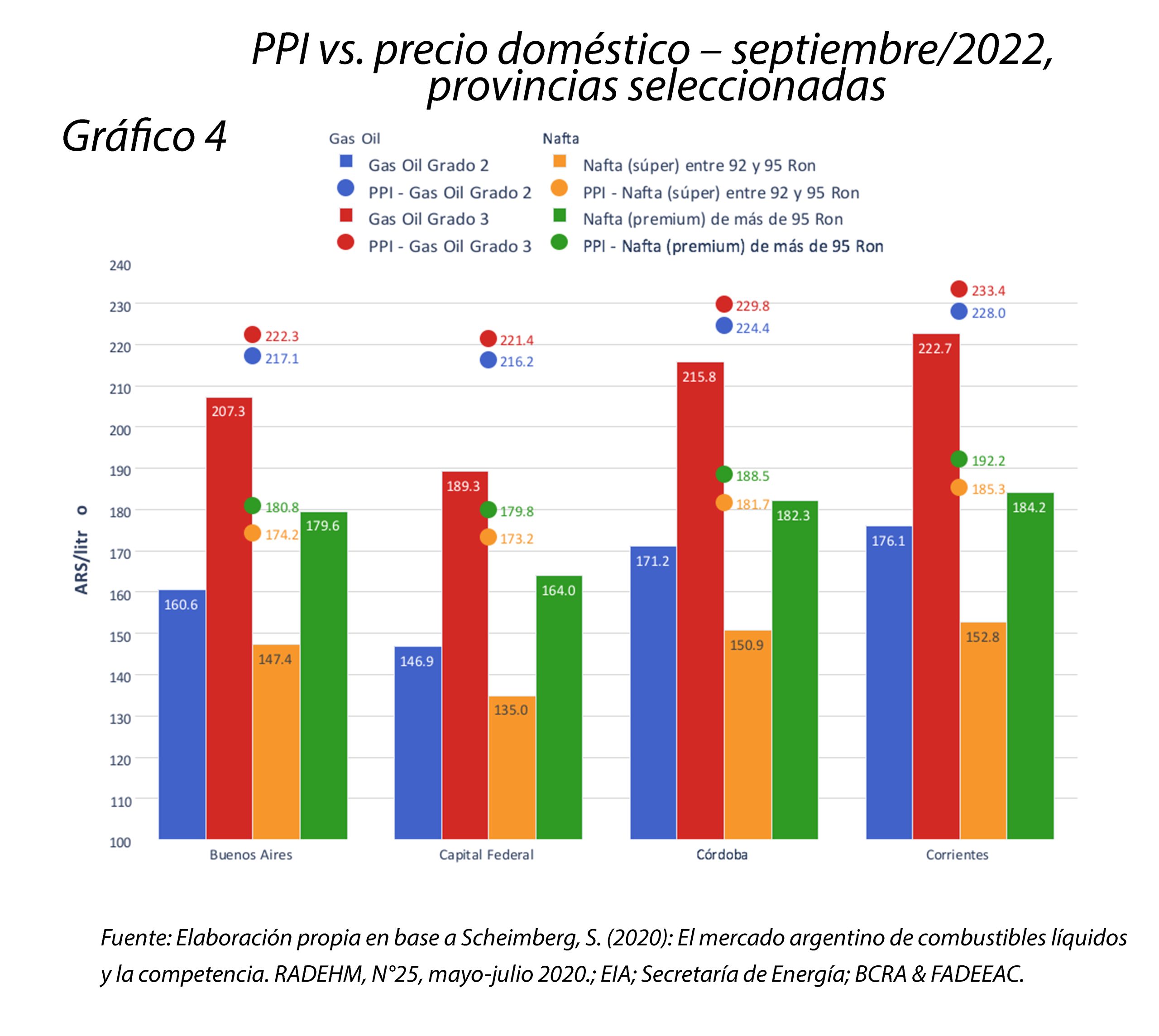

Siguiendo la línea de lo explicitado en anteriores informes, la brecha entre los precios de paridad de importación (PPI) y los precios domésticos de los combustibles líquidos continuó reduciéndose a paso firme durante el mes de septiembre.

Este proceso se encuentra fuertemente relacionado a la disminución de los precios internacionales de las bases fósiles: durante el mes de septiembre, el precio internacional de la nafta se ha reducido en un 15%, mientras que el del gas oil lo ha hecho en un 5%. (Gráfico 3)

Lo anterior genera algunas particularidades al analizar la situación en jurisdicciones seleccionadas.

Por un lado, observamos que el segmento premium de los combustibles líquidos (a saber: la nafta premium y el gas oil grado 3) exhibe menores niveles de brechas que sus pares del segmento standard (nafta súper y gas oil grado 2). Por el otro, en el segmento premium de la nafta, se nota cierta convergencia hacia la paridad, particularmente en las provincias de Buenos Aires, Córdoba y Corrientes: en estas tres provincias, la brecha de la nafta premium es menor al 4%, encontrándose la Provincia de Buenos Aires en virtual paridad. La Capital Federal, en tanto, exhibe una brecha que alcanza el 9%. Una situación similar -aunque con brechas más elevadas- se evidencia en el caso del segmento premium del gas oil.

En el sentido opuesto, el segmento standard de los combustibles líquidos muestra niveles elevados de brechas para todas las provincias analizadas.

Por ello, parece ser que la intención de la dinámica de precios llevada a cabo desde los entes decisorios, es acercar al segmento premium a la paridad de importación, y convalidar precios domésticos del segmento standard por debajo de la paridad. (Gráfico 4)

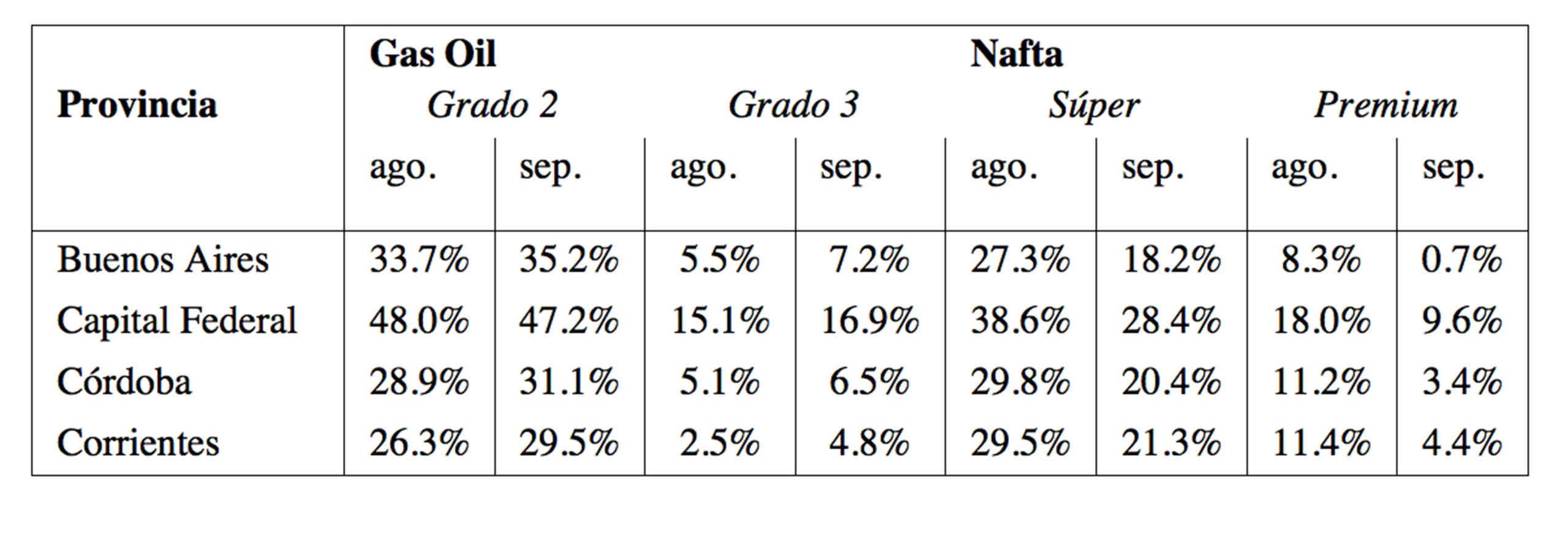

Para facilitar la comparación de los valores de las brechas entre los meses de agosto y septiembre, se presenta la tabla 5

Demanda de Gas Natural

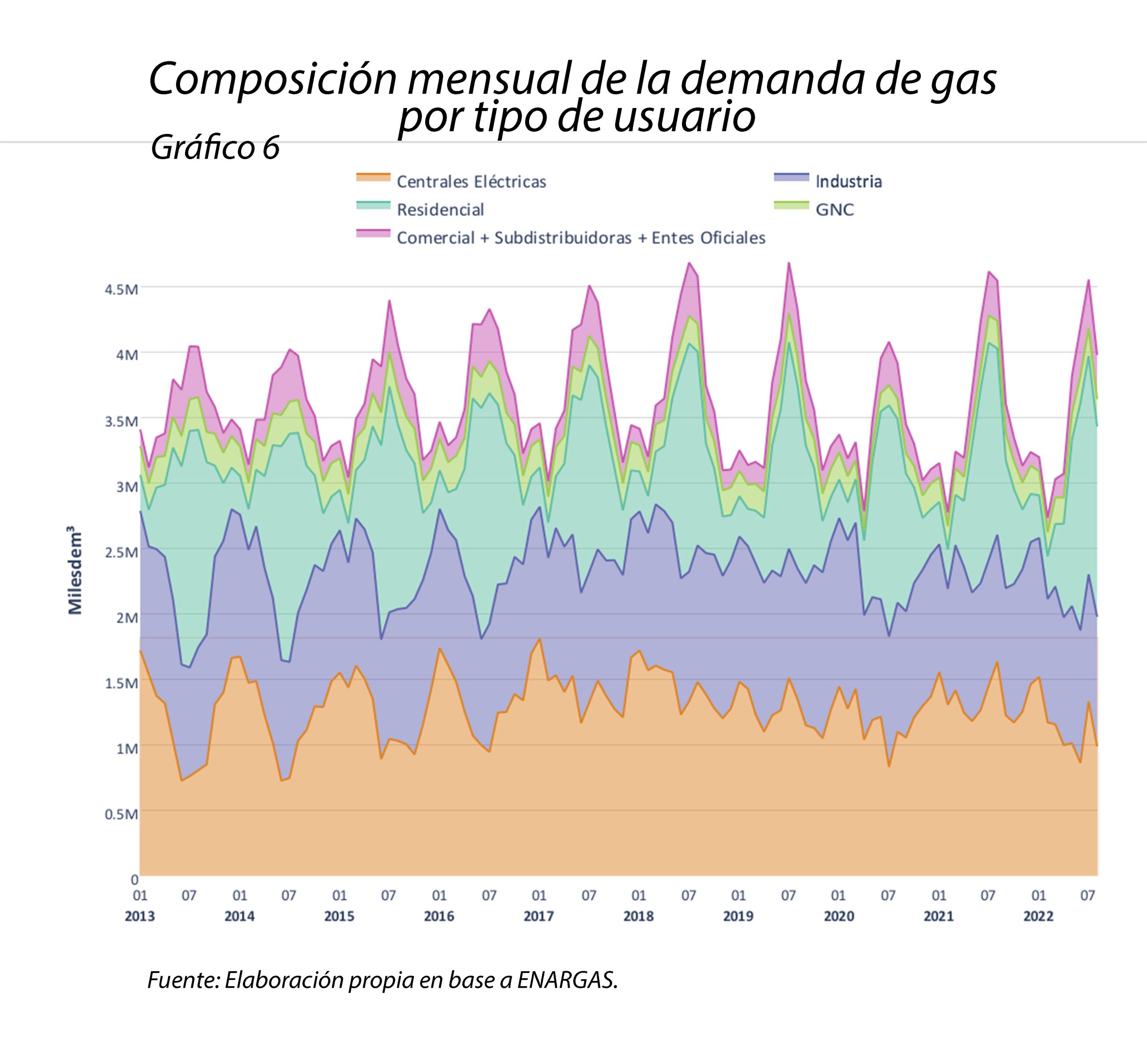

Tras alcanzar su pico estacional en el mes de julio, la demanda de gas natural se contrajo un 12% durante el mes de agosto (último dato disponible). Esta disminución se ve fuertemente motivada por la reducción en la demanda de las centrales eléctricas (-25%) y subdistribuidoras de gas (-16%), pero también por un menor consumo residencial de gas (-13%). (Gráfico 6)

Electricidad

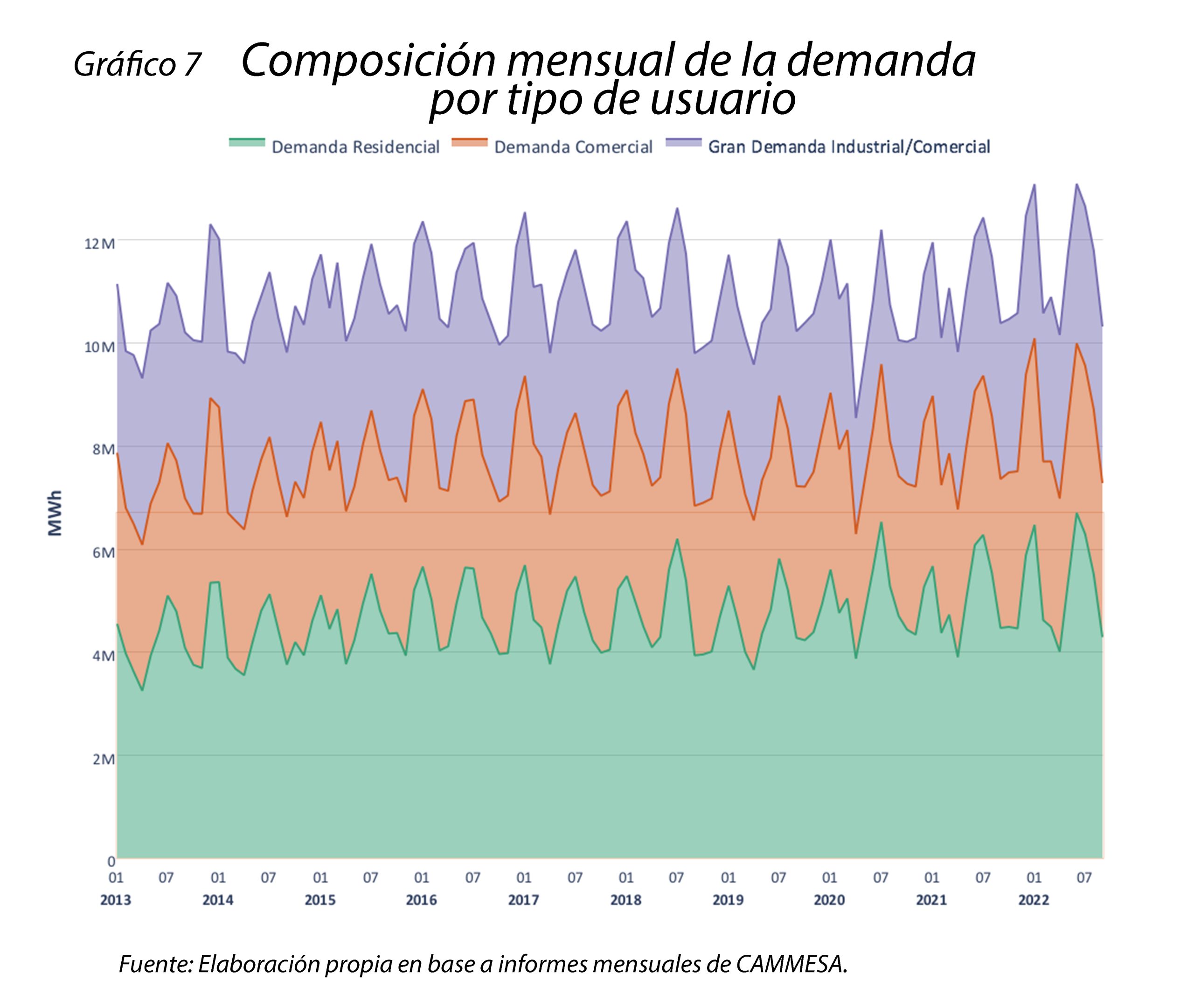

Una situación similar se evidencia al analizar la demanda eléctrica, que se contrajo un 12% durante el mes de septiembre, motivada principalmente por la reducción del consumo eléctrico residencial (-22%). La gran demanda industrial se redujo en apenas un punto porcentual, lo que -dada la alta correlación de la demanda eléctrica industrial con los niveles de actividad del sector manufacturero- refiere a una desaceleración de ésta. (Grafico 7)

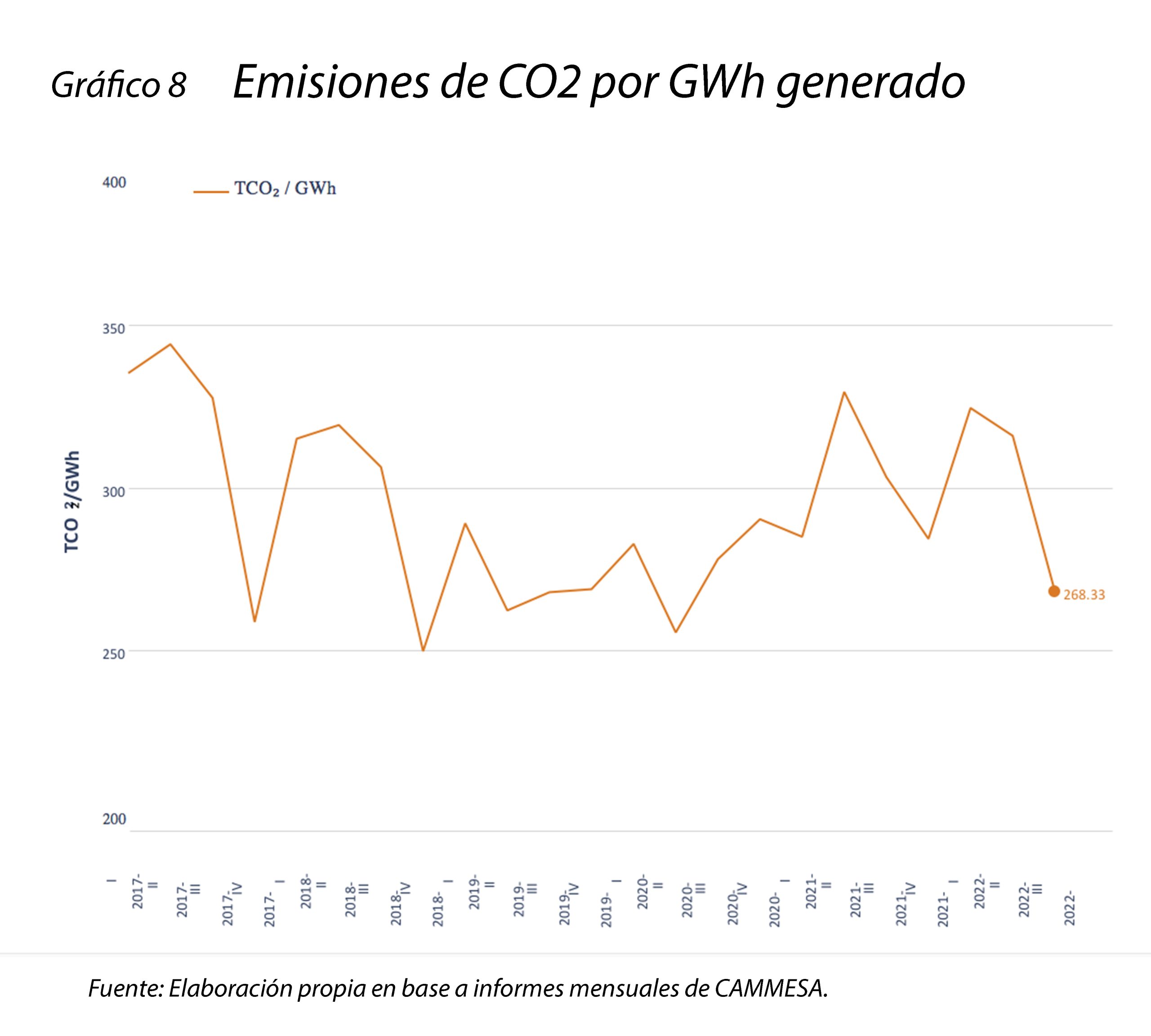

Por el lado de la generación eléctrica, en tanto, se verifica un menor nivel de emisiones de CO2 por GWh generado, consistente con los esfuerzos del país por dar paso a fuentes renovables de energía.

Durante el tercer trimestre de este año, se emitieron 268 toneladas de CO2 por cada GWh generado; este nivel es extremadamente similar a la mejor marca para un tercer trimestre, del año 2019, cuando se emitieron 267 toneladas por GWh generado. (Gráfico 8)

Combustibles líquidos

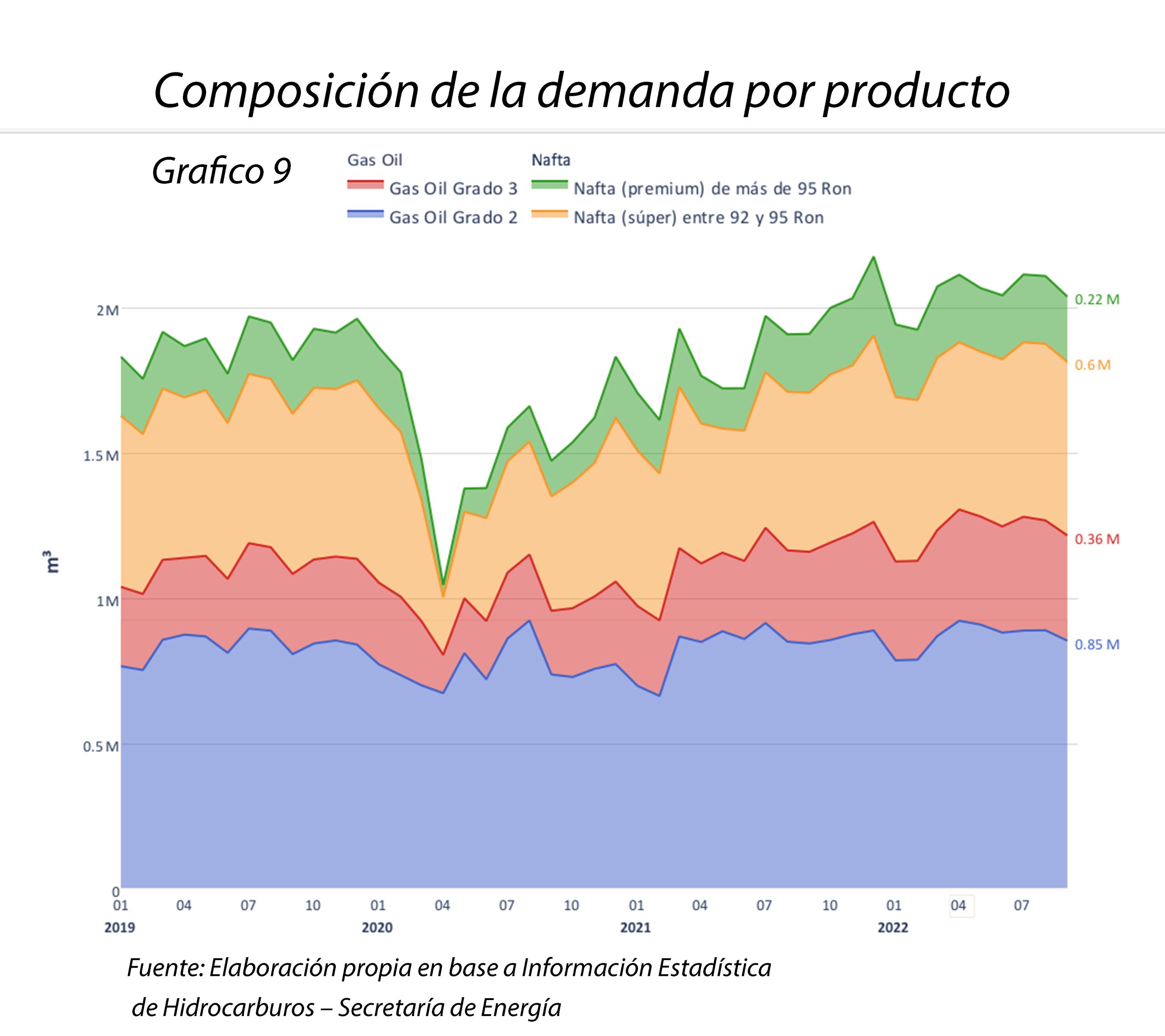

La demanda de combustibles líquidos exhibe un comportamiento errático en los últimos meses, de relativo estancamiento, en un nivel de aproximadamente 2 millones de m3 combinando todas las variedades. El comportamiento errático se evidencia en el patrón de estancamiento: a cada mes en el que la demanda de combustibles aumenta, le sigue un mes en el que ésta se reduce, manteniéndose -en promedio- en el nivel de consumo mencionado. (Gráfico 9)

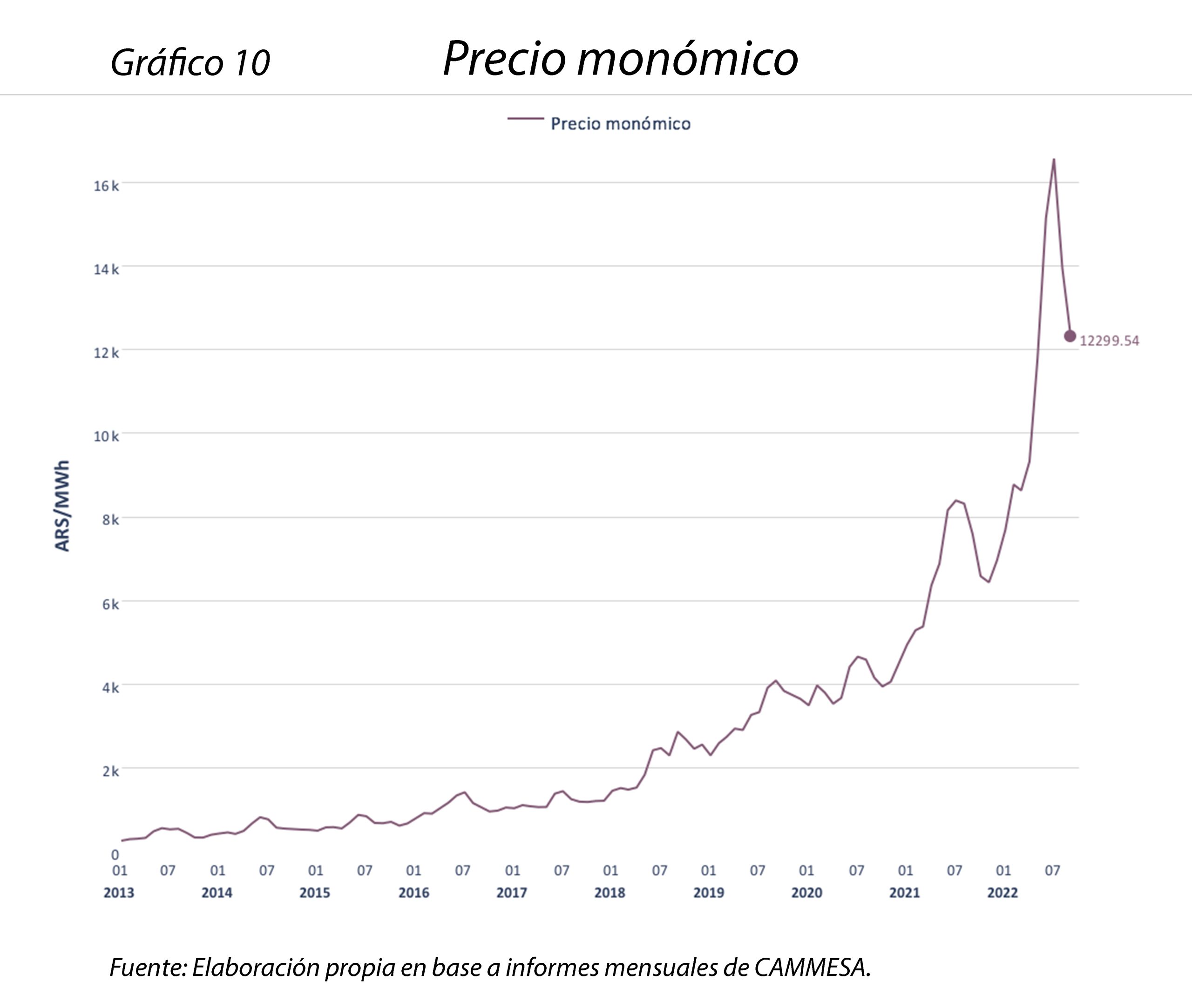

Precios y Tarifas Similarmente a lo observado en anteriores informes, desde su pico en julio del corriente año, el precio monómico ha revertido su tendencia de crecimiento y, durante el mes de septiembre, se ubicó en torno a los 12.300 AR$/MWh generado, nivel ligeramente superior al alcanzado en el mes de mayo. Debido a que este precio es indicador del costo medio de generación eléctrica, se ve fuertemente influenciado por los precios de los derivados del petróleo; por tanto, resulta esperable que cualquier shock exógeno sobre esta variable haga aumentar nuevamente el precio monómico. (Gráfico 10)

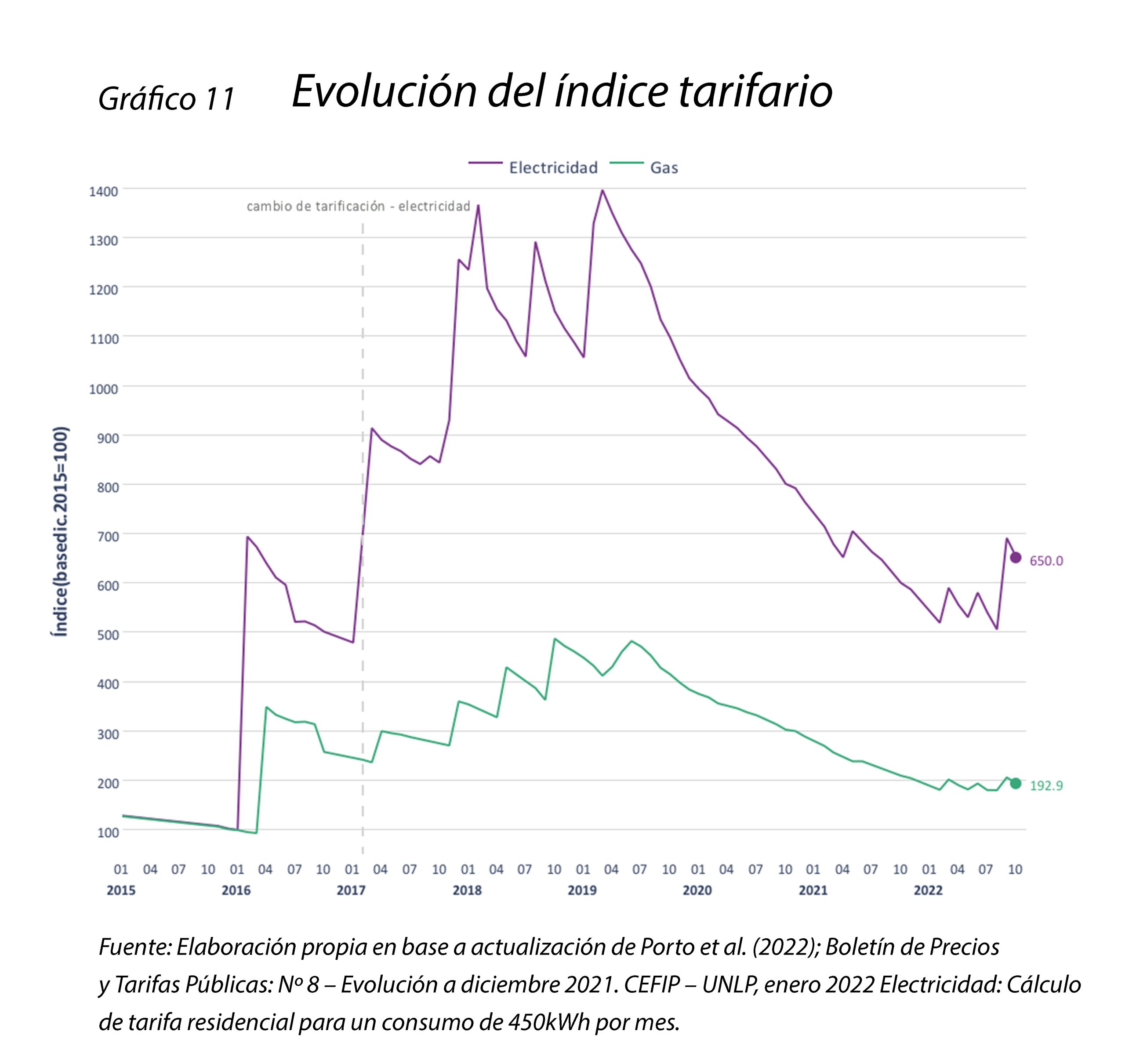

La implementación de la segmentación energética para el mes de octubre, que había sido puesta en duda a fines del mes de septiembre, todavía no ha impactado en los índices tarifarios publicados por los entres reguladores (ENRE, en el caso de la energía eléctrica, y ENARGAS, en el caso del gas). La demora de su implementación generó que, durante el mes de octubre (para el cual se toma una inflación proyectada del 6%), los valores reales de las tarifas de electricidad y gas disminuyeran al ritmo de la inflación. (Gráfico 11)

Subsidios

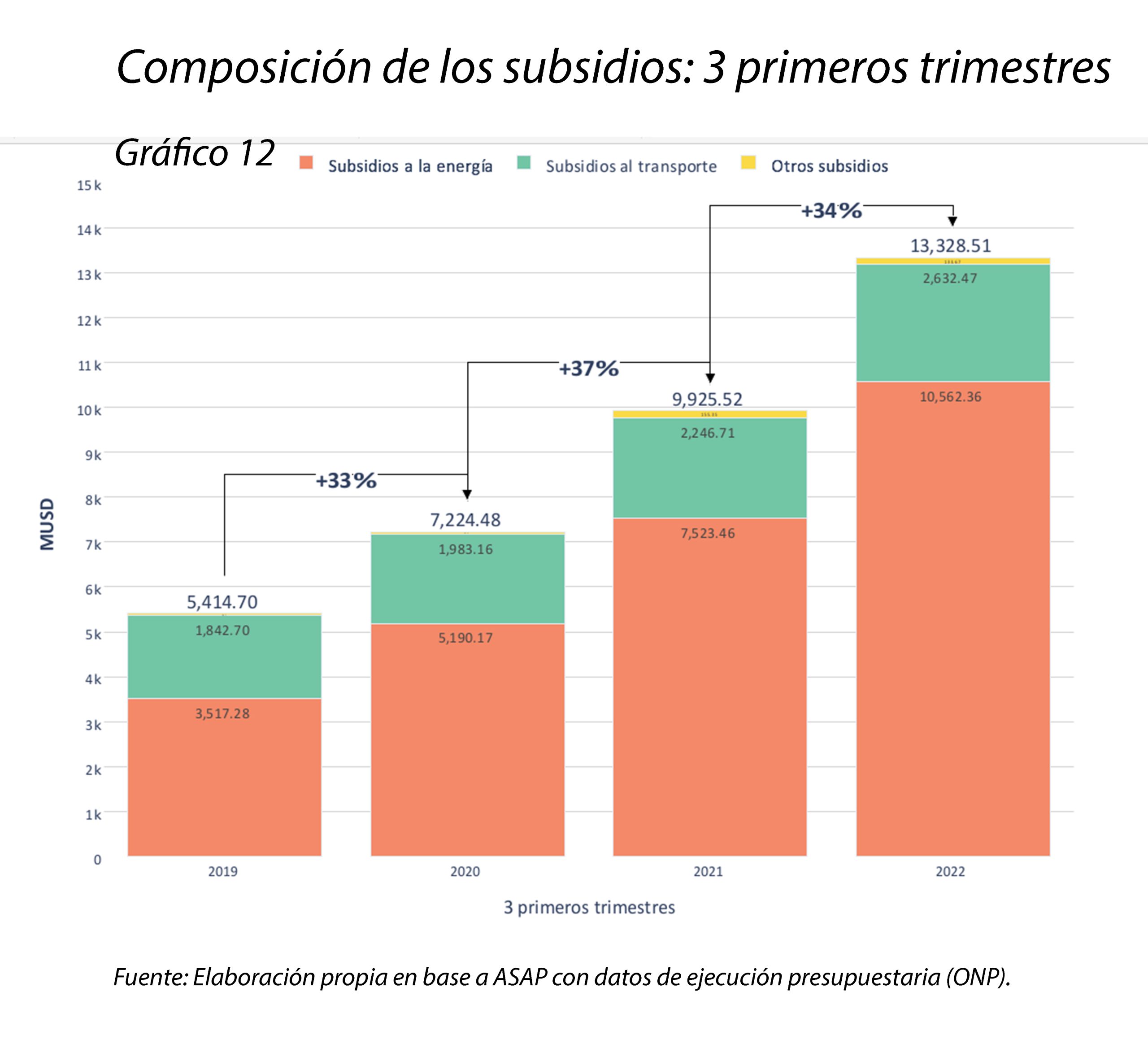

Los primeros 3 trimestres del año acumulan más de 13.000 millones de US$ gastados en subsidios en total, 34% más que en igual período del año 2022. En tanto, los subsidios a las tarifas energéticas representan más del 80% de ese monto, y aumentaron un 40% año contra año. Curiosamente en el Proyecto de Presupuesto aprobado en la Cámara de Diputados se postula para el año 2023 una contracción significativa de la masa de subsidios, que llevaría a un aumento de tarifas que pareciera prácticamente inaplicable en un año electoral. (Gráfico 12)

Márgenes de comercialización

Los vaivenes del precio internacional del crudo genera grandes variaciones en los márgenes de comercialización de las refinerías. Para aproximarlos, utilizamos el crack spread, para cuyo cálculo se toman en cuenta los precios del gas oil y de la nafta locales e internacionales. (Grafico 13)

Se evidencia una gran asimetría entre la situación local y la estadounidense. Las refinerías argentinas obtienen márgenes de comercialización menores que, incluso, han disminuido durante el mes de septiembre. En el caso estadounidense, se verifica otra realidad. En el último informe, denotamos que se observaba un tímido aumento del crack spread americano (que se ubicaba en 37 US$ por barril) tras un brusco ascenso y descenso en el contexto de la guerra en Ucrania. Durante el mes de septiembre, este tímido aumento se convirtió en extraordinario, llevando el crack spread de Estados Unidos a más de 60 US$ por barril, muy cerca de su nivel máximo, alcanzado en mayo. Esto, en el contexto de un alza generalizado del precio de la nafta.

En tanto para Argentina, si bien los precios de los combustibles locales han aumentado durante el mes de septiembre, los precios ex-planta (que contemplan distintos impuestos y márgenes, y son utilizados para el cálculo del crack spread) han sufrido leves disminuciones medidos en US$. Por tanto, los márgenes de refino locales se ubicaron en un nivel de 26.5 US$ por barril, alrededor de 3 US$ menos que durante el mes de agosto, y en sintonía con los niveles de márgen obtenido durante el mes de mayo.

Cuentas externas

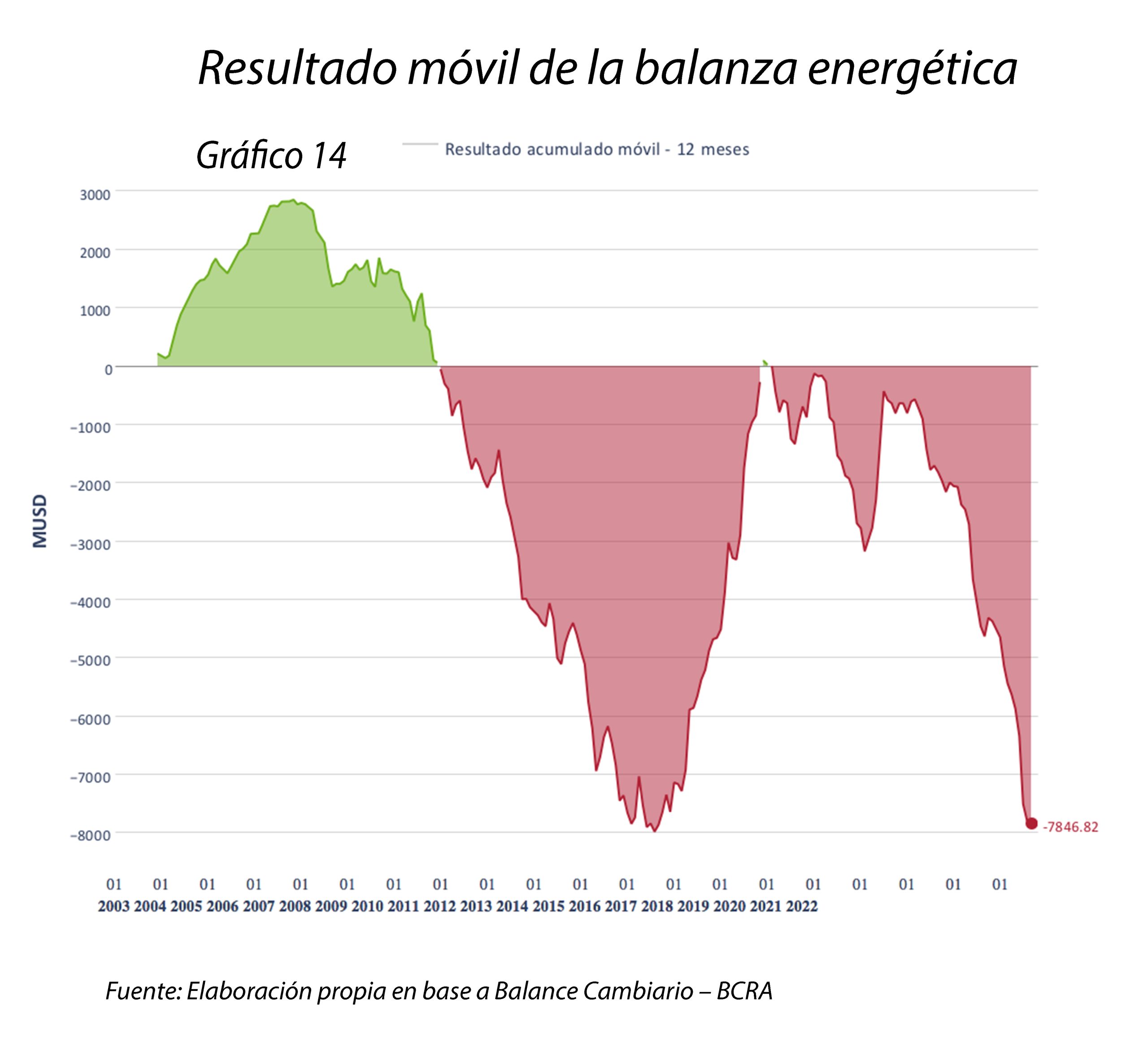

Las cuentas externas argentinas continúan debilitándose, y -durante el mes de septiembre- el déficit energético acumulado anual superó los 7.800 millones de US$, ubicándose muy cerca de los niveles de déficit más elevados de la serie. Afortunadamente, el final del invierno redujo la presión de importación de GNL, que se espera pueda verse reducido en 2023 si se culmina la construcción del 1er tramo del gasoducto Néstor Kirchner antes de que culmine el invierno. (Grafico 14)

Producción convencional y no convencional

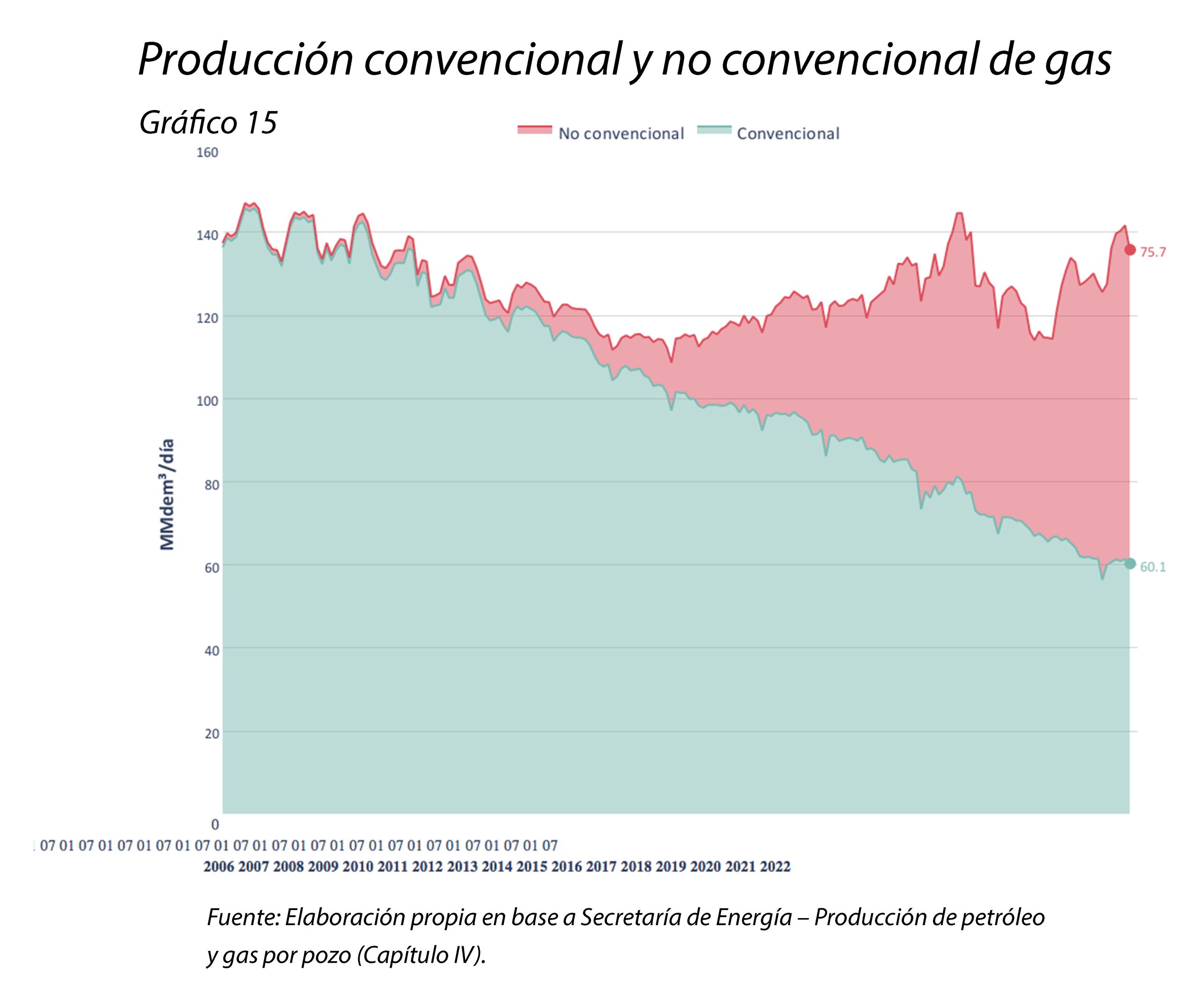

Durante el mes de septiembre, la producción de petróleo y gas sufrió un estancamiento e, incluso, cierto decrecimiento. Esta situación se evidencia principalmente en la producción diaria total de gas, que se redujo un 4% en el mes. A la cabeza de esta reducción se encuentra el sector no convencional, cuya producción disminuyó de 80 a 75 millones de m3 diarios. La producción convencional, en tanto, se mantuvo prácticamente constante, en torno a los 60 millones de m3 diarios. (Gráfico 15)

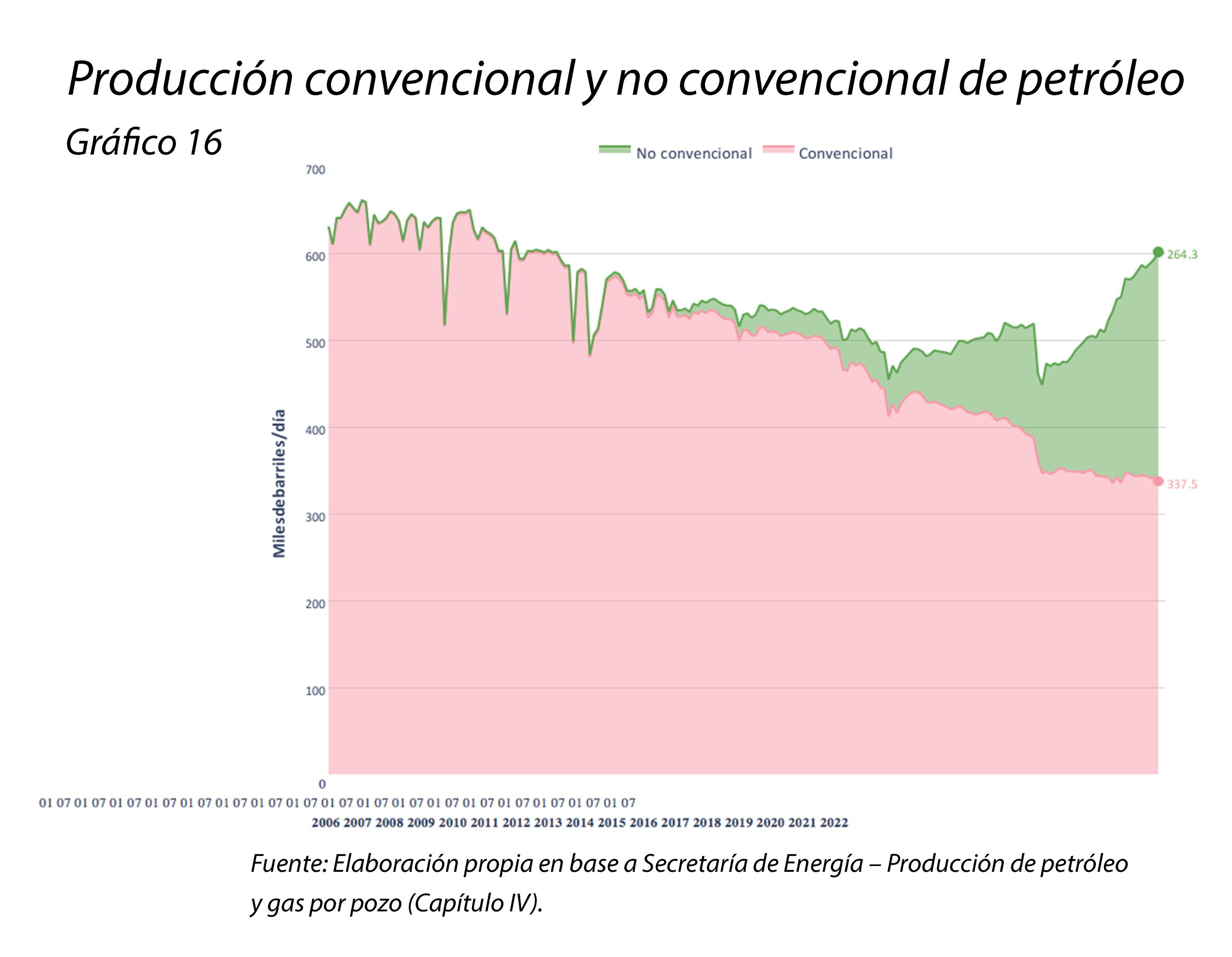

La producción total de petróleo, en tanto, alcanzó los 602 mil barriles diarios, lo que la ubica como la producción más alta desde agosto del año 2010.

La producción no convencional de petróleo fue, una vez más, la gran protagonista: durante septiembre, alcanzó los 264 mil barriles diarios, un 5% más que el mes anterior, y fue record histórico. La producción convencional, en cambio, se redujo alrededor de 1 punto porcentual en el análisis mes contra mes. (Grafico 16)

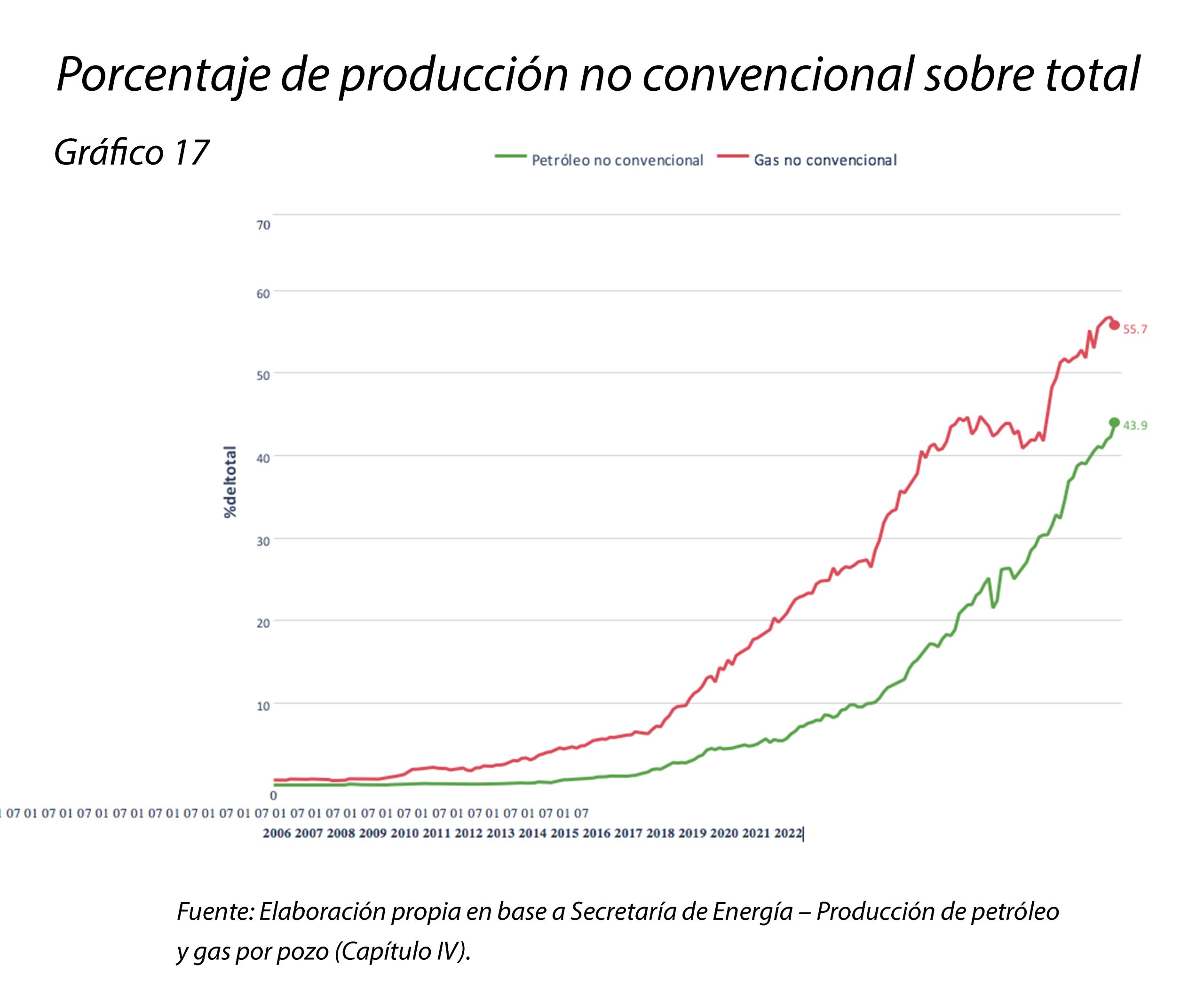

La importancia de la explotación no convencional del recurso se evidencia, asimismo, en sus porcentajes de participación.(Gráfico 17)