Por Juan Tripier

La actividad de fusiones & adquisiciones (M&A según sus siglas en inglés) se potencia durante los ciclos de cambio y este año no ha sido la excepción. Con niveles de incertidumbre más bajos a lo que fue el 2020 y la actividad económica en miras a recuperarse, muchas empresas están recalibrando sus estrategias, lo cual posiciona al 2021 como un año clave para el M&A.

Panorama Internacional

Durante el primer semestre del año 2021 la actividad de fusiones & adquisiciones a nivel global alcanzó niveles récord. Según el último informe de ‘Global M&A Industry Trends’ publicado por PwC, el valor operado fue de USD 2.400 mil millones en 29.000 transacciones, lo cual representó un incremento del 135% en comparación al mismo periodo del 2020 y de un 40% contra 2019. Este año está en camino a ser uno de los más activos en la historia del M&A.

Son varios los factores que están impulsando este ritmo de actividad. Uno de los más destacados es un incremento extraordinario del acceso al capital, el cual se ha acentuado por los planes de estímulo de las economías desarrolladas junto con tasas de interés en niveles bajos o hasta negativos. Se estima que sólo entre los fondos de Private Equity (PE) y las Sociedades de Propósito Especifico para la Adquisición de Empresas (SPACs según sus siglas en inglés) tienen en conjunto cerca de USD 2.500 mil millones en fondos disponibles o dry powder para colocar – una cifra récord.

En el caso de corporaciones, la disrupción que hubo por el COVID llevo a que muchos grupos revisen sus portafolios y readecuen sus estrategias. Estas revisiones llevaron a transacciones de desinversiones y también a adquisiciones – en general el capital se ha reorientado a los segmentos de negocio con mayor potencial de crecimiento dentro del nuevo contexto post COVID.

Con toda esta liquidez dando vueltas, es posible que en el corto y mediano plazo veamos una puja por adquisiciones entre PE, SPACs y corporaciones, presionando más para arriba las valuaciones.

Otros aspectos destacados del semestre incluyeron:

Cerca de la mitad del valor operado fue en Norteamérica (impulsado por su rápida recuperación económica), seguido por Europa y Asia.

El deal size (valor promedio por transacción) ha continuado creciendo, generando que se registre un número importante de Mega Deals (transacciones con un valor por arriba de los USD 5.000 millones).

Tecnología, Medios y Telecomunicaciones (TMT) generó cerca de un tercio de la actividad en monto y volumen (este número se incrementa si se toman en cuenta compañías que tienen un modelo de negocios con una fuerte orientación a la tecnología). Uno de los principales drivers de M&A en 2021 viene siendo la aceleración de la adopción de tecnología – capacidades que en general las empresas tienen que salir a buscar puertas afuera.

Hubo un mayor número de transacciones domesticas (comprador y vendedor son de un mismo país). Seguramente esto tenga que ver con el contexto de restricciones de viajes que varía en cada país, las cuales dificultan la implementación de transacciones cross-border.

Un aspecto que ha tomado cierta relevancia es el de Medio Ambiente, Gobernabilidad y Sustentabilidad (ESG según sus siglas en ingles). Aspectos ambientales tal como huella de carbono y prácticas laborales a nivel de sueldos, discriminación, inclusión, entre otros, están siendo tenidos cada vez más en cuenta al momento de realizar inversiones.

Por ahora el escenario internacional parece ser alentador. El desafío estará relacionado en poder predecir hasta cuando puede mantenerse este bull market en los mercados financieros. Mientras tanto hay oportunidades para aprovechar.

Actividad en Argentina

Ahora entramos en Argentina en donde el panorama es un poco más complejo.

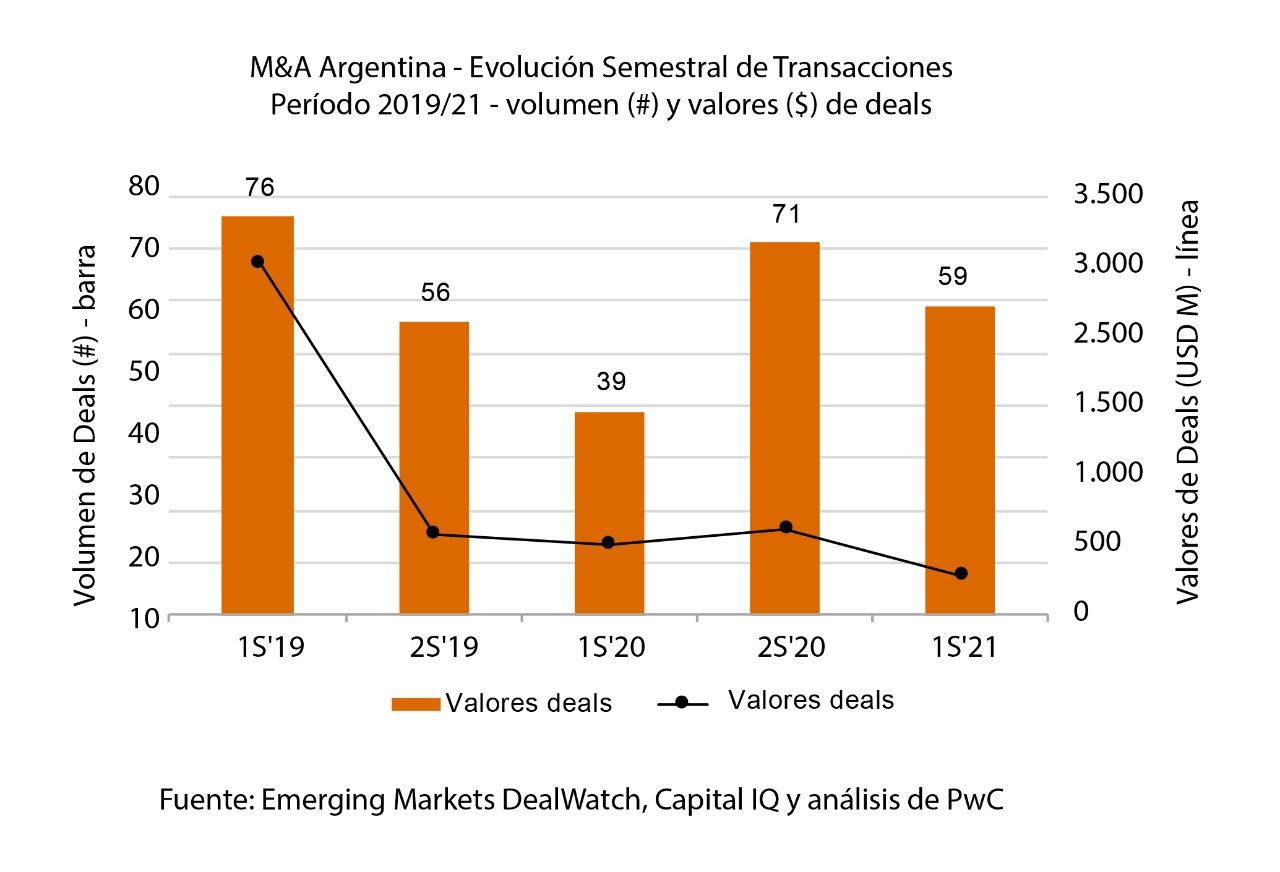

Analizando la evolución de la actividad de M&A en el país (ver gráfico), se observa que durante el primer semestre del año 2021 el volumen de transacciones se mantuvo relativamente estable en comparación con 2020. Sin embargo, los montos operados han venido cayendo y se encuentran en uno de los niveles más bajos de la última década.

La tendencia de los últimos semestres viene siendo que se generan un alto volumen de transacciones, pero de montos chicos. En línea con esto, analizando la evolución de los rangos de valor por deal, se observa que desde 2019 la cantidad de transacciones con montos mayores a USD 100 millones ha caído significativamente.

Cabe destacar que el M&A es una actividad que en general necesita de cierta previsibilidad y estabilidad macroeconómica (entre otros aspectos), y esto es algo que en la Argentina de los últimos años ha faltado, lo cual impacta sobre los niveles de inversión y hace que las grandes transacciones sean escasas.

En cuanto a compradores, observamos que se ha continuado incrementando la proporción de jugadores locales, que en general son más adeptos a la coyuntura local. Por su parte, los compradores extranjeros han provenido principalmente de USA, seguido por Canadá, Brasil, Holanda, UK y China.

En cuanto a exits, se han seguido registrando casos de multinacionales saliendo o reduciendo su exposición en Argentina vía M&A – situación que en línea con lo que comentábamos anteriormente, ha sido aprovechada principalmente por jugadores locales.

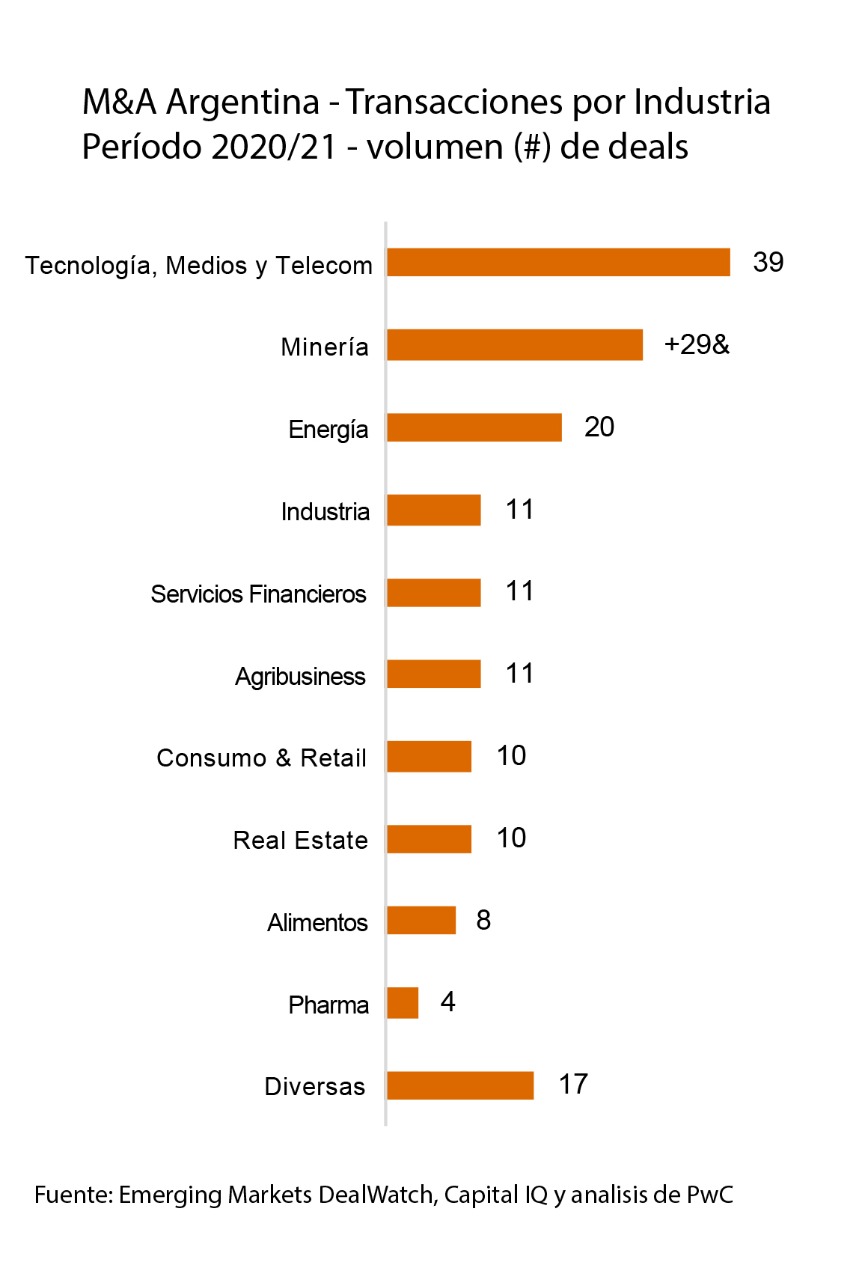

Los sectores más activos fueron TMT, Minería y Energía (ver gráfico) – en su conjunto estas industrias representaron el 50% de las transacciones efectuadas y el 75% del monto operado durante desde 2020. También fueron responsables de la mayor parte de la inversión extranjera.

A continuación, hacemos un breve repaso sobre la actividad y tendencias en cada una.

Tecnología, Medios y Telecomunicaciones

En línea con la tendencia internacional, e impulsado por mayores niveles de digitalización a partir del COVID, el segmento de Tecnología fue la gran estrella del M&A en Argentina. A pesar de las distintas crisis, Argentina se ha podido posicionar como un polo para el desarrollo y crecimiento de empresas de tecnología.

Más de la mitad de las transacciones registradas correspondieron a procesos de fund raising, con activa participación de fondos de Venture Capital (VC). Como punto a destacar, entre los casos que vienen captando mayor interés, se encuentran aquellos modelos de negocios y plataformas desarrolladas y probadas en Argentina, que a su vez tienen potencial para expandirse regional e internacionalmente.

Minería

Este es un sector donde la actividad estuvo dominada por inversores extranjeros, mayormente canadienses. Más del 50% de las transacciones estuvieron relacionadas al sector del litio, una industria a la que hay que seguir de cerca porque cada vez va a ser más relevante. Recordemos que Argentina, junto con Bolivia y Chile, forma parte del denominado “Triangulo del Litio”, donde se encuentra una de las mayores reservas mundiales de Litio – un componente crítico para el almacenamiento de energía en baterías, hoy muy demandado.

El resto de las transacciones estuvo relacionada a proyectos de oro y plata. A nivel internacional hay una tendencia de mayor consolidación en este sector, impulsado por las alzas de precio de los commodities.

Energía

Energía es un sector que históricamente siempre fue uno de los más activos de M&A en Argentina. A partir del COVID la situación ha cambiado y los niveles de actividad han disminuido. El sector de Oil & Gas fue impactado por, entre otros factores, la fuerte contracción de precios y demanda que hubo en el año 2020 que se sintio en toda la cadena de valor. Por su parte el sector de Energía Eléctrica y Utilities fue afectado por los mayores niveles de regulación tarifaria.

Podemos esperar que continúen habiendo transacciones puntuales, relacionadas a salidas o reordenamiento de portafolios por parte de jugadores del sector.

Por último, destacamos que durante 2021 hubo un incremento de transacciones de grupos argentinos comprando y/o invirtiendo afuera del país. Las inversiones han sido destinadas mayormente a otros países de LATAM, en particular Brasil y otros países limítrofes. Los sectores han sido diversos e incluyen Tecnología, Energía, Telecomunicaciones, Agribusiness, entre otros. Es probable que esta tendencia continúe en la medida que se mantengan los altos niveles de incertidumbre y volatilidad en Argentina.

Perspectivas

Año Electoral – Hay muchas expectativas alrededor de las elecciones, y es de esperarse que en los meses venideros el mercado de M&A y de inversiones en general se mantenga cauto y en una postura de wait and see.

Adquisiciones como Refugio de Valor – En un contexto de alta inflación, tasas reales negativas, y restricciones y brechas cambiarias, las adquisiciones de empresas se posicionan como un refugio de valor atractivo. A su vez, con el exceso de pesos en el mercado, puede ser un buen momento para buscar socios o inversores.

Transacciones del Tipo Distressed – No hay duda que las condiciones de mercado todavía se mantienen difíciles para muchas compañías. Esto es aplicable particularmente para sectores que han sido impactados a causa del COVID, tal como los rubros de automotriz, aviación, restaurantes, turismo, retail, entre otros. Dentro de este marco podemos esperar un mayor número de transacciones del tipo distressed, donde la compañía/activo debe reestructurar su operación y pasivos.

Inversores Estratégicos – A nivel de la cadena de valor, y debido al stress y rompimientos de cadenas logísticas, se está viendo una tendencia hacia la integración vertical. En este sentido también podríamos esperar transacciones del tipo estratégico, en las que un grupo multinacional busca asegurarse o controlar suministros estratégicos. También se pueden dar deals simplemente motivados por posicionamiento regional y market share. Recordemos que Argentina es la tercera economía más grande de LATAM, y más allá de las distintas crisis, es y será siempre un mercado relevante.

Valuaciones – El desafío seguirá siendo las valuaciones. La reducción de precio que han sufrido los activos argentinos en general y las distintas brechas cambiarias, pueden alejar las expectativas de valor entre compradores y vendedores. Las industrias con mayor correlación al dólar seguirán estando mejor posicionadas.

Exceso de Capital en los Mercados Internacionales – Como vimos, en los mercados de afuera hay un contexto de amplia liquidez. Si bien Argentina por su perfil de riesgo no es un destino de inversión de preferencia, hay oportunidades para salir a buscar y captar ese capital. Hay que ser creativos.

Tecnología como Eje Estratégico – A partir del COVID el sector de tecnología se ha convertido en uno de los principales ejes para la actividad de M&A. Esto no es solo aplicable para empresas de tecnología, sino también para otros rubros que incorporen tecnologías o capacidades innovadoras.

En un mundo que cada vez es más cambiante, es importante poder posicionarse y anticiparse a los cambios. Oportunidades siempre hay.

Senior Manager – M&A | Deals Advisory

PwC Argentina

Nota sobre fuentes: Algunos datos y estadísticas incluidos en este articulo están basados y surgen del informe “Global M&A Industry Trends: 2021 Mid-year Update” publicado por PwC. Las estadísticas de M&A de Argentina están basados en datos de Emerging Markets DealWatch y Capital IQ, y research y análisis de PwC. Las opiniones y perspectivas son propias del autor.