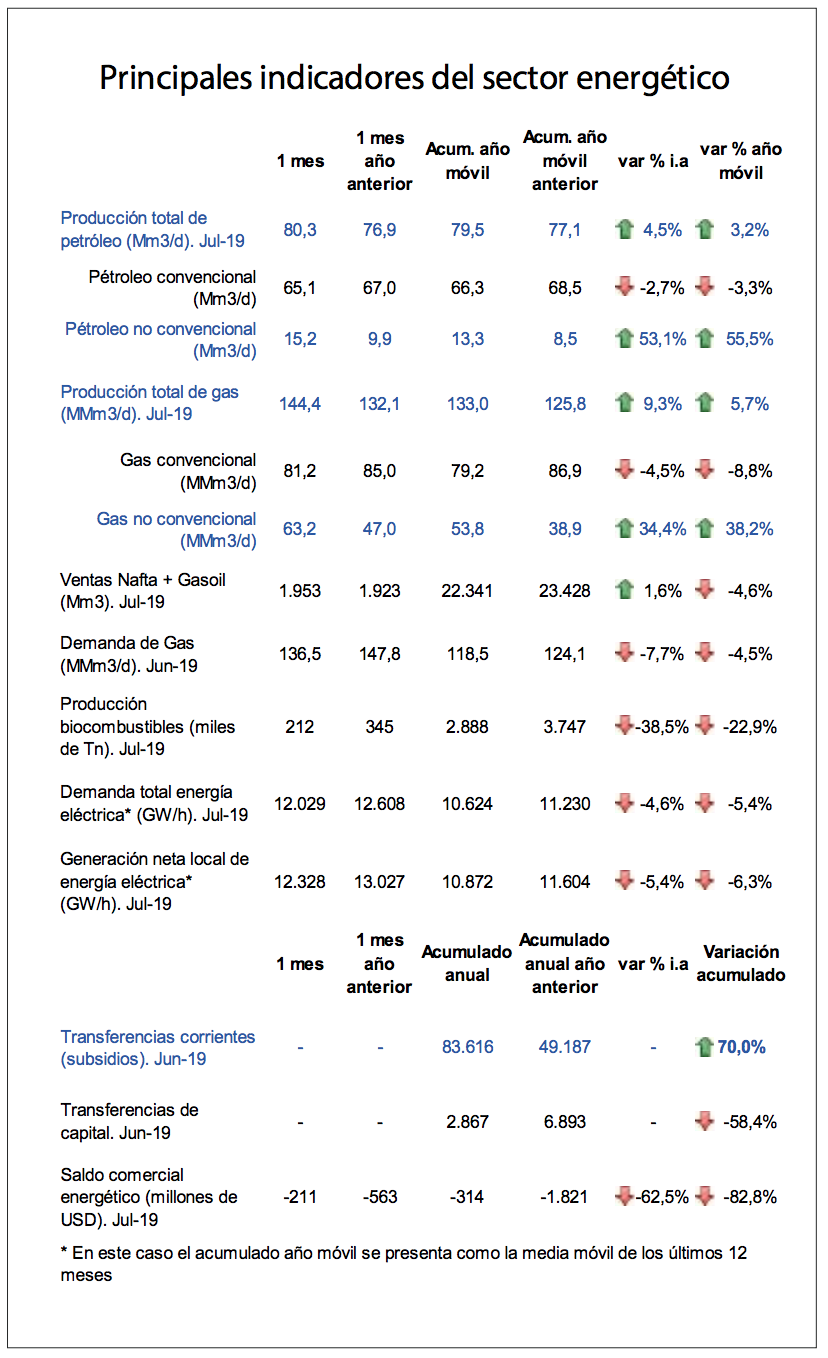

El declive de las convencionales es de 3,3 % para petróleo y de 8,8 % para el gas. Crecimiento del Shale Gas y Oil.

En base a datos de junio y julio últimos, la producción de petróleo convencional (83% de la producción) se redujo 3,3% en los últimos 12 meses mientras que la producción no convencional, con el Shale creciendo y el Tight declinando, se incrementó 55,5%.

Asimismo, la producción de Gas convencional (59,6% del total de la producción total) se redujo 8,8% en los últimos 12 meses mientras que la producción no convencional, liderada ahora por el Shale Gas, se incrementó 38,2% representando el 40,4% del total, indicó el informe de coyuntura elaborado por el Instituto Argentino de la Energía General Mosconi, IAE.

La producción convencional y la variante no convencional Tight, que ocupan el 80% de la producción, disminuyen 8,6% anual. Por esto, el aumento de la producción de gas natural se explica enteramente por el Shale Gas que representa el 20% de la producción nacional.

En julio de 2019 la producción de Gas aumentó 9,3% i.a y 5,7% en el acumulado de 12 meses Pero descontada la producción de Tecpetrol en Fortín de Piedra, subsidiada por la Resolución 46/2016, la producción de gas natural acumulada en 12 meses cae 2,3%.

Evolución de los subsidios energéticos

Por la incidencia de la devaluación, los subsidios en el sector energético presentaron un aumento en términos acumulados al mes de junio de 2019 según datos de ASAP difundidos en el informe periódico de coyuntura elaborado por el Instituto Argentino de la Energía General Mosconi (IAE) . Más en detalle, las transferencias para gastos corrientes (subsidios energéticos) aumentaron 70% en el acumulado del primer semestre de 2019 respecto a igual periodo del año anterior y esto implica mayores subsidios por la suma nominal de $ 34.429 millones hasta junio respecto a igual semestre de 2018.

El informe desagrega los subsidios energéticos indicando que las ejecuciones presupuestarias más importantes acumuladas a junio de 2019 fueron para CAMMESA ($ 36.899 millones) con un incremento de 16,3%, IEASA (Ex ENARSA) con $ 24.900 millones, es decir 255,7% más que igual periodo del año anterior, el Plan Gas (Resolución 46 MINEM) con $ 9.800 millones y el ente Binacional Yacyretá con $ 3.317 millones.

Los subsidios otorgados a CAMMESA se encuentran por debajo de la variación del índice de precios mayoristas para igual periodo, lo cual sugiere que existe una disminución real en subsidios.

Sin embargo, ASAP señala que “el impacto que ha tenido la devaluación de la moneda nacional sobre las tarifas eléctricas ha sido mucho mayor al ahorro generado por la derogación del Régimen Nacional de Tarifa Social Eléctrica”, y por este motivo se observa un incremento nominal en los subsidios otorgados a CAMMESA.

Por otra parte, los aumentos en las transferencias a IEASA pueden explicarse principalmente por el adelanto del devengamiento del crédito presupuestario de estas transferencias.

El total de subsidios destinado a la producción no convencional de gas natural (los ítems “Resolución 46” e “incentivos a la producción”) suman $ 11.102 millones, incrementándose 664% respecto del año anterior y representando el 13,3% del total de subsidios energéticos.

Transferencias para gastos de capital

Las transferencias acumuladas a junio de 2019 para gastos de capital fueron $ 2.867 millones reduciéndose en 58,4% respecto a igual periodo de 2018.

Esto implica un monto menor en $ 4.026 millones respecto a igual periodo de 2018. El ítem más importante con ejecución presupuestaria acumulada a junio de 2019 fue IEASA que recibió $ 1.340 millones, esto es 51,1% más a lo recibido en igual periodo del año anterior. Por otra parte, Nucleoeléctrica recibió transferencias por $ 1.100 millones, un 78,2% menos que en igual periodo del año anterior.

Situación del mercado eléctrico

En el mes de julio de 2019, la demanda total de energía eléctrica fue 4,6% inferior a la del mismo mes del año anterior. En los datos anuales se observa una disminución de la demanda del 5,4% respecto a igual periodo del 2018.

La demanda total del sistema fue de 12.029 GWh en julio último, mientras que para el mismo periodo del 2018 fue de 12.608 GWh.

En julio de 2019 disminuyó el consumo en términos interanuales en todas las categorías: la demanda residencial, comercial e industrial/comercial se redujeron 0,4%, 2,5% y 7,9% i.a respectivamente.

No se presentan factores climatológicos que pueden haber afectado la demanda ya que el mes de julio de 2019 tuvo una temperatura media de 11.7 °C, esto es superior en 1°C respecto de la temperatura de igual mes del 2018 y 0,6° mayor que media histórica (11.1 °C). Por otra parte, la caída anual en la demanda industrial y comercial de energía eléctrica está correlacionada con la reducción de la actividad económica e industrial conforme muestran los índices.

Los datos anuales (junio 2018 - julio 2019) indican que se ha reducido la demanda eléctrica en todas las categorías. La demanda anual de la categoría residencial disminuyó 4,8% mientras que la demanda comercial e industrial/comercial se han reducido 6,5% y 5% en el periodo.

La oferta neta de energía disminuyó 4,5% i.a en julio de 2019, a la vez que muestra caída en los últimos 12 meses, de 5 por ciento.

En este sentido, la oferta neta de energía fue de 12.448 GWh en julio de 2019, mientras que había sido de 13.039 GWh para el mismo mes del año anterior. La generación media mensual fue de 11.029 GWh.

La generación neta local disminuyó 5,4% i.a en julio de 2019 respecto del mismo mes del año anterior, mientras que la generación media del último año móvil presentó una caída del 6,3%. En los datos desagregados i.a se observó crecimiento en la generación nuclear y renovable, que aumentaron 4,3% y 169,8% i.a. respectivamente.

Si se toman los últimos doce meses corridos la generación Renovable es la única que muestra crecimiento positivo con una variación del 114% respecto a igual periodo del año anterior, mientras que la generación Térmica (que ocupa el 63% de la generación), Hidráulica y Nuclear disminuyeron 8,5%, 6,7%y 20,7% en el último año móvil respectivamente.

En cuanto a energías renovables, el aumento del 169,8% interanual se explica por una mayor generación en las categorías Eólica, Solar y Biogas que se incrementaron 365,3%, 1.594,2%, y 80,5% i.a respectivamente.

Por otra parte, en los datos referidos a los últimos doce meses corridos la generación renovable presenta un variación positiva del 114% (+251 GWh), que está impulsada por una mayor generación Eólica, Solar, Biomasa y Biogas y que crecen 346%, 1.967%, 9,5% y 89,9% respectivamente. De esta manera, se compensa la menor generación del tipo Hidráulica Renovable (-3,6%).

En términos anuales la generación Eólica continúa siendo la de mayor importancia, por encima de la Hidráulica Renovable, representando el 58% del total Renovable y aportando 212 GWh adicionales sobre el total de 251 GWh incrementales de energía Renovable. Por otra parte, se evidencia un importante crecimiento de la generación Solar, que ha pasado de generar 2 GWh a 35 GWh anuales al mes de julio de 2019, aportando el 13% de los 251 GWh incrementales de energía Renovable.

La participación de generación a través de energías Renovables fue del 4,1% del total generado en el último año móvil a julio de 2019.

Por otra parte, en términos mensuales representó el 5% de la energía generada en el mes. Por esto, el objetivo de cubrir el 8% del consumo a través de generación Renovable (Ley 27.191), originalmente establecido para el año 2018, aún no se ha alcanzado.

Precios y costos de la energía:

Los datos indican que en julio de 2019 el costo monómico medio (costo promedio de generación eléctrica) respecto a julio de 2018 tuvo un incremento del 35% i.a, mientras que el precio monómico estacional (el precio promedio que paga la demanda, sancionado por la Resolución 14/2019) aumentó 114% i.a.

La variación en los costos está por debajo del índice de precios internos mayoristas (IPIM), que en el mismo periodo se incrementó 53,6% i.a mientras que el precio que paga la demanda aumentó más que ambos en el mismo periodo.

Con estos valores, el precio promedio que paga la demanda alcanza a cubrir el 62% de los costos de generación en julio de 2019, siendo el resto cubierto con subsidios.

En el mismo mes de 2018 el precio promedio pagado por la demanda cubrió el 40% de los costos de generación eléctrica, lo cual implica que desde este punto de vista la recuperación de los costos ha logrado un buen avance en julio de 2019 respecto a igual mes del año anterior.

Sin embargo, y bajo el mismo análisis, el esfuerzo que ha hecho la población en pagar la recomposición tarifaria aún no ha logrado la totalidad de su objetivo primordial debido a que se observa, en los datos anuales, que el precio que pagó la demanda ha cubierto en promedio el 63% de los costos de generación en los últimos doce meses corridos.

La potencia instalada en julio de 2019 fue de 39.519 MW, mientras que la potencia máxima bruta generada ha sido de 23.859 MW el día 4/07/2019.

En julio de 2019 el consumo de combustibles en la generación eléctrica muestra una disminución en todos los rubros excepto el gas natural.

En el Gasoil en términos interanuales la disminución fue de 60%, mientras que el consumo de Gas natural aumentó 8,1% i.a. En cuanto a la variación del último año móvil, el consumo de Gas Natural se redujo 3,5% respecto a igual periodo del año anterior mientras que se consumió 68,7% menos de Gas Oil y 72,4% menos de Fuel Oil. Por otra parte, la utilización de Carbón mineral se redujo 65% en el último año móvil.

Hidrocarburos:

La producción de petróleo aumentó 4,5% i.a en julio de 2019 y en el acumulado anual la producción es 3,2% superior al año precedente.

El incremento de julio respecto al mismo mes de 2018 estuvo impulsado por una suba de 10,5% en la cuenca Neuquina, donde se encuentra Vaca Muerta que representa el 31% de la cuenca.

Las cuencas Austral y Cuyana, que aportan poco al total, aumentaron 8,9% i.a y 2% i.a. Por otra parte, la cuenca Golfo San Jorge (la productora más importante) disminuyó 0,5% i.a su producción, mientras que la cuenca Noroeste tuvo una disminución del 17,3% i.a.

La producción de petróleo acumulada en doce meses a julio de 2019 fue 3,2% superior a la del año anterior, y desagregada muestra crecimientos dentro de las principales cuencas. Sin embargo, la Cuenca Golfo de San Jorge que representa el 46% del total se muestra estancada con una disminución de sólo 0,9%.

Por otra parte, el crecimiento está impulsado por la Cuenca Neuquina, que representa el 43% de la producción Nacional y aumentó 7,8% en los últimos 12 meses.

La cuenca Austral, con un aporte marginal a la producción, aumenta 20,5% en el acumulado. La Cuenca Noroeste presenta una retracción del 11% en el acumulado del último año móvil respecto de igual periodo del año anterior y la Cuenca Cuyana una disminución del 5,4% anual.

En la Cuenca Austral la producción Off Shore, que ocupa el 52% de la producción total de la cuenca, aumentó 12,2% en los últimos doce meses a julio de 2019 mientras que la producción On Shore fue 30,2% superior a igual periodo del año anterior

Desagregado por los principales cinco operadores, que representan el 80% de la producción total, se observa que YPF (47% de la producción total) ha incrementado su producción acumulada en el último año móvil un 7,1%, Pan American Energy 3,3% y Tecpetrol 21,2%. Estas tres empresas ocupan el 70% de la producción total de petróleo.

Por otra parte, Pluspetrol y Sinopec disminuyen su producción anual 8,8% y 14,6%.

Crudo convencional y no convencional

La producción de petróleo convencional, que representa el 83,3% del total, disminuyó en julio de 2019 2,7% i.a y 3,3% en el acumulado del último año móvil.

La producción de petróleo no convencional (16,7% del total anual) aumentó 53,1% i.a y 55,5% en el acumulado de los últimos doce meses a julio de 2019 según datos preliminares de la Secretaría de Energía. En el mes de julio último la producción no convencional representó el 18,9% del total mensual, mientras que en el acumulado anual a mayo de 2019 es el 16,7% del total producido.

La producción de petróleo no convencional se incrementó 53,1% i.a. debido al aumento del 64,4% i.a en el Shale que ha compensado la disminución del 11,3% i.a en la producción de Tight oil.

La producción acumulada en los últimos doce meses de Shale Oil, que representa el 15% de la producción total, creció 67,7% mientras que la de Tight se redujo 5,1% en el mismo periodo, representando el 1,7% de la producción total.

El Shale Oil es el único subtipo de petróleo que aumenta. En este sentido, se observa una disminución en la producción Convencional y Tight que representan el 85% del total.

Gas natural

La producción de Gas Natural se incrementó 9,3% i.a en julio de 2019 respecto del mismo mes de 2018.

En los últimos doce meses tuvo un aumento respecto a igual periodo del año anterior del 5,7%.

La producción de gas natural muestra un incremento interanual en las cuencas Neuquina y Austral 14,7% y 5,7% i.a. respectivamente.

Las cuencas Golfo San Jorge y Noroeste presentan en julio de 2019 una producción 2,7% y 14,8% inferior respecto a igual mes del año anterior.

La producción acumulada anual crece en las principales Cuencas del país: en la Cuenca Neuquina aumentó 10,1% mientras que en la Austral el incremento fue del 3,8%. Estas dos cuencas concentran el 86% del total de gas producido en el país.

La producción anual de gas natural presenta una fuerte disminución en las cuencas Golfo San Jorge, Noroeste y Cuyana (-5,7%, -11,9% y -3,6% respectivamente).

Desagregado por principales operadores se observa que la producción acumulada del último año móvil de YPF, que produce el 31% del gas en Argentina, aumentó 1%. Además, Total Austral incrementó su producción 0,4% respecto de igual periodo del año anterior. Estas dos empresas representan el 55% del total del gas producido.

Por otra parte, Pan American y Tecpetrol con un peso de 11,2% y 12,4% en el total aumentaron su producción acumulada en el último año móvil en 1,9% y 148,4% respectivamente. El resto de las empresas (21% restante) disminuye su producción anual 11,1%.

Gas convencional y gas no convencional

La producción de gas natural convencional, que representa el 59,6% del total anual, disminuyó en julio de 2019 el 4,5% i.a y 8,8% en el acumulado de los últimos doce meses.

La producción de gas natural no convencional aumentó 34,4% i.a y 38,2% en el acumulado de los doce meses a julio de 2019 impulsado por el Shale mientras el Tight declina, según los datos de la Secretaría de Energía.

En julio de 2019 la producción no convencional representó el 43,8% del total, mientras que en el acumulado de doce meses a julio de 2019 es del 40,4% del total producido.

La producción de gas no convencional se incrementó 34,4% i.a. debido al aumento del 94% i.a en el Shale, que explica en incremento en la producción total, y que compensó la caída del 2,6% i.a en el Tight.

En este sentido, la producción acumulada en los últimos doce meses de shale gas (representa el 21,2% de la producción total) creció 151,6% mientras que la de Tight se redujo 7,6% en el mismo periodo, representando el 19,2% de la producción total.

De esta manera, la producción de gas natural no convencional acumulada durante los 12 meses corridos fue 38,2% superior a igual periodo del año anterior.

Cabe destacar que el 79% de la producción de gas natural (Convencional + Tight) declina 8,6% anual, por esto el aumento en la producción se explica enteramente por la producción de Shale Gas.

El aporte de Tecpetrol

La empresa que más gas aporta al incremento de la producción total de gas natural es Tecpetrol. En particular, a partir del desarrollo del yacimiento no convencional Fortín de Piedra donde extrae el 83% del gas que produce.

En los últimos doce meses a julio de 2019 la producción anual de gas natural de Tecpetrol en Fortín de Piedra se incrementó 322,5% aportando 13,1 MMm3/d sobre un total de 133 MMm3/d (10% del total). La producción total de gas acumulada en doce meses crece 5,7% y no es trivial el aporte de Tecpetrol en Fortín de Piedra ya que en ausencia de éste la producción de gas declina 2,3% anual.

En igual sentido, dentro de la producción no convencional el aporte de Tecpetrol a partir del dicho yacimiento, que representa el 24,1% del total del gas no convencional, se muestra como determinante al momento de evaluar las tasas de crecimiento.

La producción no convencional total crece 34,4% i.a en julio y 38,2% en doce meses, mientras que descontando la producción de Tecpetrol en Fortín de Piedra (15,2 MMm3/d en julio y 13,1 MMm3/d en doce meses), la producción no convencional crece 20% i.a. y 13,5% anual.

Las tasas de crecimiento de la producción de Tecpetrol en Fortín de Piedra son positivas y aún muy altas aunque decrecientes. Esto sugiere que se están superando las etapas tempranas de producción haciéndose notar la declinación de la misma. Esto es, la velocidad a la que crece se está reduciendo significativamente.

Cabe destacar que esta producción es beneficiaria de los subsidios otorgados por la Resolución 46/2017 del Ex MINEM que establece el programa de incentivos a la producción de gas natural no convencional. Por esta Resolución, el Estado ha aportado $ 9.800 millones en los primeros seis meses del año.

El hecho de que la producción convencional y la variante no convencional Tight (80% de la producción) estén declinando anualmente, y que la producción total en ausencia del aporte de Tecpetrol en Fortín de Piedra también sea decreciente en los datos anuales, podría estar implicando que la producción de gas natural en Argentina no puede desarrollarse sin un esquema de fuertes subsidios la producción y/o el descubrimiento de nuevos yacimientos convencionales cuya puesta en producción compense la caída productiva.

Vaca Muerta en perspectiva

La producción de petróleo no convencional en la formación Vaca Muerta, cuenca Neuquina, representa actualmente el 14,6% del total producido en el país.

El principal productor de petróleo en Vaca Muerta es YPF que extrae desde ahí el 10,9% del total de petróleo que se produce en el país, que a su vez representa el 75% de la producción de Vaca Muerta.

YPF se constituye como el principal operador en Vaca Muerta, y aumenta su producción 50,4% anual en los últimos doce meses. La producción de gas natural en Vaca Muerta representa el 21,2% del total del gas producido en el país, con tres operadores de importancia: Tecpetrol que se constituye como el principal operador, YPF y Total que producen desde esta área el 9,9%, 6,1% y 3% del total del gas natural del país. En Vaca Muerta Tecpetrol aumenta su producción anual 324%, YPF 23,3% y Total 439%.

Downstream

En julio de 2019 las ventas de naftas y gasoil aumentaron 1,6% i.a mientras que en el cálculo acumulado para el último año móvil tuvieron una caída del 4,6% respecto a igual periodo del año anterior. El aumento observado en las ventas de combustibles i.a está explicado por un incremento 3,1% i.a en las ventas de Gasoil que ha compensado la disminución en las ventas de las naftas del 0,7% i.a

Desagregando las ventas de naftas, en julio de 2019 se observa un aumento respecto a igual mes del año anterior únicamente en la nafta Súper (5,1% i.a) mientras que las naftas Ultra, con una variación negativa del 14,3%, explica la disminución en las ventas de este combustible.

Por su parte, el aumento i.a en las ventas de gasoil están explicadas por un incremento del 3,9% i.a y 0,9% i.a en las ventas de gasoil común y ultra respectivamente.

Las ventas de Gasoil acumuladas durante los últimos 12 meses disminuyeron el 4,4% respecto a igual periodo del año anterior, explicada por la disminución en las ventas de Gasoil Común que tuvo una caída del 4,8% y ocupa el 75% del gasoil comercializado.

Las Naftas disminuyeron sus ventas en términos acumulados en el año móvil 5%, debido principalmente a la caída del 23,9% en las ventas de nafta Ultra (23,2% del total comercializado) a pesar del aumento en la Nafta Súper.

El Gas entregado en el mes de junio de 2019 fue de 136,5 MMm3/día.

En este sentido, las entregas totales fueron 7,7% menores en términos i.a mientras acumula una reducción del 4,5% (5,6 MMm3/d menos) en los últimos doce meses corridos respecto a igual periodo del año anterior.

En términos desagregados por tipo de usuarios, el Gas entregado a los usuarios residenciales se redujo 19,6% i.a a la vez que en el acumulado del último año móvil presenta una disminución de 2% respecto a igual periodo del año anterior.

Por otra parte, el Gas entregado a la Industria disminuyó 1% i.a mientras que se incrementó 0,6% en el acumulado para el último año móvil a junio de 2019 respecto a igual periodo del año 2018.

Las Centrales Eléctricas consumieron 2% más en junio de 2019 respecto a igual mes del año anterior mientras que han reducido su demanda un 11,2% en el acumulado de los últimos doce meses corridos.

La demanda anual de gas disminuye 4,5% (5,6 MMm3/d menor) mientras continúa creciendo la oferta a un ritmo de 5,7% (7,2 MMm3/d mayor). A su vez, el balance exterior en material de Gas nos indica que en los últimos 12 meses se importaron 20,4 MMm3/d (10,4 MMm3/d menos) mientras la exportación anual es de 1,3 MMm3/d (0,84 MMm3/d adicionales).

Esto revela que la sustitución de importaciones y la exportación de gas están determinadas tanto por la expansión de la oferta como por una menor demanda local.

El Petróleo procesado aumentó 14,9% i.a en julio de 2019 mientras que en el cálculo acumulado para el último año móvil se observa un crecimiento del 2,5% respecto a igual periodo del año anterior.

Precios:

El precio del barril de petróleo WTI en julio de 2019 fue de USD/bbl 57,3 lo cual implica un precio 4,9% mayor respecto al mes anterior mientras que es 19,2% inferior al registrado en julio de 2018.

Por otra parte, el precio del barril de crudo BRENT fue USD/bbl 63,9 teniendo una variación negativa del 0,5% respecto del mes anterior mientras que disminuyó 13,9% respecto a julio de 2019.

El barril Argentino del tipo Medanito tuvo un precio de USD/bbl 57,7 en junio de 2019 (último dato disponible en Secretaría de Energía) reduciéndose 14,2% i.a y 7% respecto al mes anterior.

Por otra parte, el barril del tipo Escalante muestra un precio que se ubica también en los USD/bbl 57,9 en el mes de junio de 2019, siendo 11,1% inferior al de igual mes del año anterior y 6,6% respecto al mes anterior.

El precio spot del gas natural Henry Hub fue de USD 2,37 MMBtu (millón de Btu) en julio de 2019. Así, el precio principal que rige en el NYMEX de USA disminuyó 16,3% respecto al mismo mes del año anterior mientras muestra un precio 1,3% menor al del mes anterior.

En el caso Argentino, el precio del Gas Natural en boca de pozo (lo que reciben los productores locales) fue de 3,88 USD/MMbtu en junio de 2019 (último dato disponible), lo cual implica un precio 15,4% mayor al mes anterior y 17,7% inferior a igual mes del año anterior. El Precio de importación del GNL para el año 2019 promedió los 6,1 USD/MMbtu al mes de julio según informa IEASA en su detalle de cargamentos comprados por licitación para el año 2019. Esto implica un precio de importación 22,7% inferior al de 2018 (7,9 US$/MMbtu).

El gas de Bolivia tiene un precio de importación promedio ponderado de 6,86 US$/MMBTU para el mes de junio de 2019. Para julio y agosto el precio pactado por un volumen mayor a 10 MMm3/d es, según la formula, GNL + 0,8 USD/MMbtu de 6,9 dólares MMbtu.

Biocombustibles

La producción de Bioetanol en base a maíz y caña de azúcar se redujo 10,3% i.a en julio de 2019, mientras que en el cálculo acumulado durante los últimos 12 meses al mes de referencia la producción disminuyó 4,1%.

Las ventas respecto de julio del año anterior aumentaron 1,4% i.a, mientras que fueron 3,9% inferiores en el cálculo acumulado de doce meses respecto al año anterior.

La producción de Biodiesel disminuyó en julio de 2019, siendo 47,8% menor respecto al mismo mes del año anterior.

Por otra parte, se observa una disminución del 28,7% en la producción acumulada en el último año móvil.

En julio de 2019 las ventas de biodiesel fueron 10,7% mayores a las registradas el mismo mes de año anterior a la vez que muestran una disminución del 2,5% en el cálculo acumulado para los últimos 12 meses. Las exportaciones de Biodiesel se redujeron 71% i.a. y en el acumulado de los últimos 12 meses a julio de 2019 las ventas al exterior fueron 43,2% menores a igual periodo del año anterior.

La producción total de biocombustibles medida en toneladas se redujo 38,5% i.a en julio de 2019, mientras disminuye en el acumulado para el último año móvil a un ritmo de 22,9%, impulsado por la caída en la producción de biodiesel.

Balanza comercial energética:

La balanza comercial energética del mes de julio último se muestra deficitaria en USD 211 millones. Por otra parte, en los primeros siete meses de 2019 se observa un déficit comercial energético de USD 314 millones, reduciéndose 82,8% respecto de igual periodo del año anterior. Esto se debe a una caída importante en las importaciones energéticas del periodo y un moderado aumento de las exportaciones.

Los índices de valor, precio y cantidad indican que en julio de 2019 se exportó un 4,8% más de combustible y energía en términos de cantidades respecto de julio de 2018, mientras que los precios de exportación se redujeron 10,4% i.a dando como resultado una disminución en el valor exportado de 6,3% i.a.

En el acumulado de los primeros siete meses se exportó 11% más en valor, incrementándose 14,5% las cantidades a la vez que el precio de los bienes energéticos exportables se redujo 3,1%.

Por otra parte, las importaciones de combustibles y lubricantes tuvieron una importante disminución en las cantidades: se redujeron 41,9% en julio de 2019 respecto a igual mes de 2018, mientras que en precios se observa un aumento del 2,4%. Esto generó un una caída en el valor importado del 40,4% i.a.

En el acumulado de los primeros siete de 2019 las importaciones se redujeron 30,1% en valor, debido a una caída de 31,4% en las cantidades a pesar del aumento en 1,9% en los precios. Las exportaciones medidas en cantidades de los principales combustibles para el acumulado del año móvil al mes de julio de 2019 muestran mayores ventas al exterior de Butano (1,4%), Propano (1,6%) y de Gas Natural (158%) que parte de una base muy baja debido a la reapertura de los mercados.

La exportación anual de Gas Natural equivale a 492 MMm3 o bien 1,3 MMm3/d, esto es el 1% del total consumido internamente.

Hubo una disminución en las compras de naftas al exterior, en los últimos 12 meses acumulados a junio de 2019, del 5,2%. Por otra parte, se importó 13,9% más de Gasoil en el acumulado del último año móvil respecto a igual periodo del año anterior.

Las importaciones de gas natural de Bolivia aumentaron 1,2% i.a y aunque han disminuido 26,6% en el acumulado del último año móvil a julio de 2019, mientras que las de GNL se redujeron 45,2% en el último año móvil. En conjunto, la importación total de Gas Natural y GNL disminuyó 33,8% (3.800 MMm3 o bien 10,4 MMm3/d) en los últimos 12 meses acumulados a julio de 2019.

De esta manera, el balance exterior en material de Gas nos indica que en los últimos 12 meses se importaron 20,4 MMm3 día, esto es 13,8 MMm3/d de Gas Natural (5.034 MMm3) y 6,6 MMm3/d de GNL (2.395 MMm3); mientras la exportación es de solo 1,3 MMm3/d.