Dentro del complejísimo panorama geopolítico mundial, se inserta la Argentina con sus buenas y malas noticias: aumento de la producción de crudo y gas, el proyecto de ampliación de la capacidad de transporte y la puesta en marcha del Plan Gas IV y Gas V y auguran el cese de las importaciones de GNL –para 2024— lo que permitirá al país un fuerte ahorro de divisas. Los montos que en el futuro no se destinen a la compra de GNL y que no se apliquen en la imbricada segmentación tarifaria tendrán otro destino: los vencimientos de la deuda para la próxima gestión de gobierno, que tendrá una pesada agenda macroeconómica, todo ello en un mundo cambiante e imprevisible

Por María del Rosario Martínez

La historia recordará al conflicto ruso-ucraniano como el punto de inflexión del beligerante escenario geopolítico del siglo XXI.

La conflagración está provocando un crisis económica mundial con desaceleración del crecimiento, agudización de la crisis económica y política de los países de Europa (y periféricos) y el aumento de la inflación en los cinco continentes.

El alza de los precios de los hidrocarburos desató, incluso, una controversia a escala planetaria sobre el pago de impuesto a las ganancias extraordinarias en el seno de los países líderes del capitalismo global. Claro que la crisis mundial golpeará más duramente a los mercados emergentes y a las economías en desarrollo.

Las predicciones del Fondo Monetario Internacional difundidas, a mediados de octubre, señalan un año oscuro para la economía mundial y advierten que “lo peor está por venir”, mientras que para la Argentina proyectó una reducción del crecimiento del 4% a 2% en 2023. Afortunadamente, el FMI se ha equivocado sistemáticamente en casi todos sus pronósticos.

No obstante, para quienes piensan que la Argentina puede desarrollarse aumentando las exportaciones de litio, hidrocarburos y otros recursos exclusivamente primarios, deberian mirar por la ventanilla y respirar la realidad del mundo.

A los problemas económicos de Europa por abandonar forzadamente la zona de confort que Rusia prestaba como proveedor seguro de petróleo, gas y carbón, deben agregársele los problemas políticos en el viejo continente. La salida del Reino Unido de la Comunidad Europea debilitó la unidad de la eurozona. Los topes al precio del gas y el petróleo rusos profundizaron las divisiones con aquellos países más dependientes de los hidrocarburos.

En este entrevero, Turquía, miembro singular de la OTAN, se erige como árbitro y mediador de la situación. La decisión de Rusia de reforzar el gasoducto que lleva gas ruso a Turquía ha sido aceptada por esta última, que se convierte ahora en posible “hub” de gas hacia Europa. Esto augura una intensificación de los conflictos entre los países europeos y entre éstos y la dirigencia de la Comunidad Europea que responde ciegamente al gobierno norteamericano.

El objetivo de las sanciones de EE.UU. impuestas a Rusia podría lograrse al provocar una caída del PIB ruso y también aumentar su inflación a más del 20%. Sin embargo ¿serán suficientes para provocar la salida de Putin?. Nada hace pensar que esto vaya a suceder y la ex canciller alemana Ángela Merkel no se cansa de repetirlo.

El rublo se ha recuperado.Desplazó al dólar en la compraventa de los energéticos rusos mientras el sistema financiero, como la rústica mecánica soviética, viene soportando los embates, al menos en apariencia.

Cabe recordar que luego de las sanciones de 2014 Rusia se hizo más resiliente; modernizó todo su armamento y actualizó su tecnología bélica y si bien su economía se ha hecho más pobre, también se hizo más resistente. A esto debe agregarse la consolidación de una alianza con China que amenaza sustituir los petrodólares como moneda de cambio.

¿Y por casa?

Dentro del complejísimo panorama geopolítico mundial, se inserta la Argentina con sus buenas y malas noticias. Una buena: durante agosto, la producción de crudo alcanzó los 590.000 barriles diarios (Mbb/d), marcando un crecimiento del 14 % respecto al mismo mes de 2021. Por su parte, la producción de petróleo no convencional fue de alrededor de los 250.000 Mbb/d), lo que significó un incremento de 52 % más que en agosto del 2021.

Por otro lado, la producción total de gas llegó a los 141 millones de metros cúbicos diarios (MMm3/d), marcando un aumento del 5 % contra igual mes del año pasado. Mientras que la producción de gas no convencional alcanzó 80,2 MMm3/d), un 18 % más que la de agosto del 2021.

La mala noticia: se importó GNL en 41 barcos metaneros por un monto que rondó los US$ 2.900, hasta agosto, aún falta la actualización de IEASA.

La otra buena noticia, es que que ya está en marcha la construcción del gasoducto Presidente Néstor Kirchner (GPNK), que permitirá sustituir importaciones de GNL y aumentar la producción de Vaca Muerta. Hay quienes sostienen que, además, la obra permitirá las exportaciones en firme, incluso durante el invierno.

La buena nueva se complementa con el anuncio del Gobierno de la puesta en marcha del Plan Gas IV y Gas V que le permitirá al país un ahorro de divisas de más de US$ 28.000 mil hasta 2028 e inversiones que superarían los US$ 7.000 millones para los próximos cinco años aunque, como siempre, no trascendió el desglose de esas cifras.

En esa misma línea, el ministro Sergio Massa explicó que “solamente para el año que viene habrá US$ 4.800 millones de ahorro de divisas por la suma de importaciones de los diversos sectores vinculados al complejo hidrocarburífero”. En el mismo anuncio, Massa anticipó, escuetamente, el envío al Congreso de un proyecto de Ley que creará un nuevo marco regulatorio de largo plazo para el sector hidrocarburífero.

Las obras del GNPK permitirán ampliar en un 25% la capacidad del sistema de transporte de gas natural, en tanto se construyan las dos etapas del ducto. El primer tramo irá desde Neuquén partiendo de la localidad de Tratayén hasta Salliqueló, en Buenos Aires, atravesando las provincias de Río Negro y La Pampa y el segundo, desde Salliqueló hasta San Jerónimo, cerca de Rosario, Santa Fé. Además, se impulsaron las obras complementarias, como el Gasoducto Mercedes-Cardales, de 73 kilómetros, y el Neuba II, de 29 kilómetros.

Según los expertos en energía, el primer tramo de la obra, per sé, no impedirá que continúen las importaciones de GNL. Con el primer tramo contraído reducción de las compras rondaría los 20 MMm3/d de los 40 MMm3/d que se importan en el invierno, pero estará listo para fines de junio del próximo año, por lo que deberá preverse que se importará GNL por B. Blanca y Escobar, pero para el 2024, otro será el panorama gasífero de la Argentina.

YPF

La empresa de bandera YPF en el último trimestre aumentó la producción de crudo no convencional en alrededor del 50%, mientras que la producción de shale gas superó el 80% con relación a igual trimestre del año anterior. Según Pablo Iuliano, CEO de YPF, el costo de desarrollo ya está en el orden de los US$ 7 el barril mientras que en 2016 rondaba los US$ 25.

Además, la estatal argentina ha visto despegar sus bonos y acciones este año. Las acciones de YPF subieron un 80% y los bonos de entre un 5% y un 11% este año, probablemente acompañadas por una recuperación de las reservas monetarias y apalancadas por el exitoso canje de deuda de 2021 por unos 2.100 millones de dólares.

Lo que aún llama la atención es que no haya habido un aluvión de inversiones en Vaca Muerta, teniendo en cuenta el tamaño de sus recursos y la sed de gas que sufre Europa por la presión de las sanciones de EE.UU. a Rusia y las suspensión de los envíos por el atentado contra los gasoductos Nordsteam I y II.

Tarifas

La segmentación energética –recorte a los subsidios– continúa complicando la variopinta interna gubernamental. Afortunadamente para el Gobierno se acerca el verano, época de menor consumo, no obstante los errores de inclusión podrían traer un fuerte dolor de cabeza al gobierno a partir de abril/mayo del año próximo, cuando bajan las temperaturas pero se calienta el clima político de cara a las elecciones generales.

Mientras tanto se prepara la audiencia pública el 30 de noviembre, destinada a fijar el ajuste de tarifas en el sector de transporte en alta tensión, lo cual podría traducirse en un aumento de los ingresos de las transportistas de entre el 50% y el 70%.

Con los ingresos congelados durante tres años, las transportistas recibieron a principios de este año un ajuste de las tarifas que se ubicó entre el 47% y 135%, lo justo para cumplir con las deudas más viejas y enfrentar los aumentos de sus costos operativos congelados desde 2019.

No está claro aún el impacto que tendrá el ajuste en la factura de los usuarios finales que dependerá de la segmentación. En el sector gasífero la segmentación sigue el criterio fijado en el decreto 332/2022, por el que se establecen tres niveles de usuarios según su capacidad económica, que pasará a complementarse con el criterio establecido según niveles de consumo.

Según el subsecretario de Hidrocarburos, Federico Bernal, el tope se fijará tomando como referencia “el volumen equivalente al 70% del promedio entre los umbrales mínimo y máximo de cada categoría”, mientras que el 30% excedente quedaría exento de subsidios, que se quitarán de manera escalonada hasta completar el 167% del precio mayorista del gas.

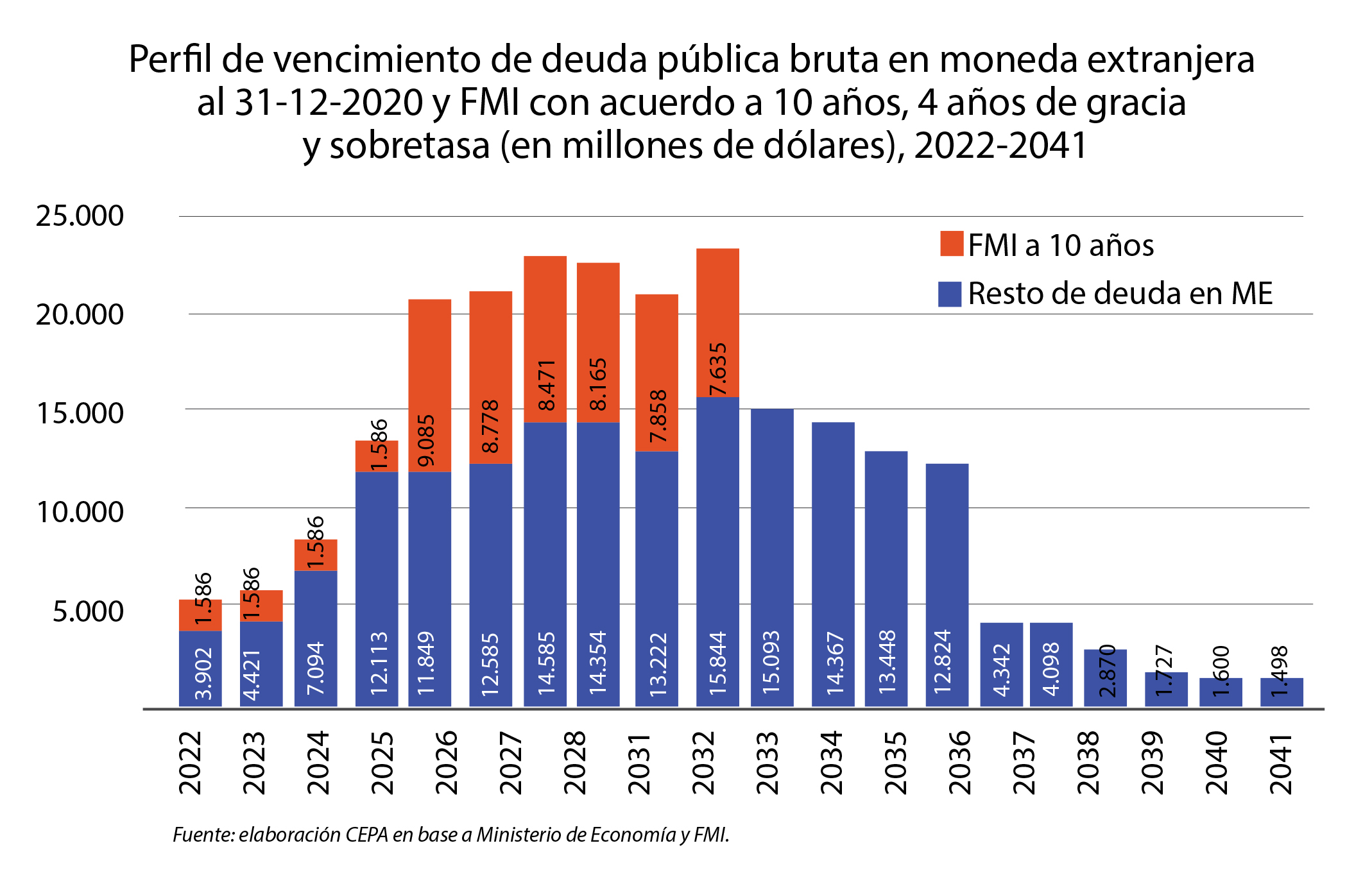

La próxima gestión de gobierno tendrá una agenda macroeconómica complicada: entre los vencimientos de deuda con el FMI, la deuda con privados, la multiplicidad del tipo de cambio, útil para la administración actual, funcional a la oposición pero complicada para la gente de a pie, sumada a la altísima inflación será una mochila difícil de alivianar.

En este marco, el próximo gobierno deberá llevar adelante el desarrollo productivo sin crédito externo y en una brutal puja por la renta en moneda dura que ingresa por exportaciones. A esta mochila debemos agregarle el complejísimo, beligerante y competitivo panorama internacional.

Escenario mundial

En los últimos años, la cuerda entre Washington, Pekín y Moscú, viene tensándose de un modo que no se veía desde la guerra fría. A pesar de los extensos conflictos armados de las últimas décadas (Irak, Afghanistán) las nuevas generaciones nunca habían escuchado amenazas nucleares en concreto.

El crecimiento de la oferta de mercancías a bajo precio colocó a China como el principal oferente de productos manufacturados a gran escala y con alta tecnología y también se convirtió en el mayor consumidor mundial de energía, desplazando a los EE.UU. que no se encuentra para nada cómodo en el segundo lugar del podio. Esta situación la blanqueó Donald Trump sin medias tintas.

Si embargo, Biden ha elegido a Moscú como enemigo directo, a pesar de que mira con recelo el crecimiento económico de China que está apalancando posiciones clave en regiones como África Occidental, América Central y del Sur y en Oriente Medio, terciando la histórica influencia de la Unión.

Es notorio el aumento de las inversiones de China para asegurarse el acceso a las materias primas, mientras que EE.UU mira esta dinámica como una potencial amenaza a sus intereses, pero no se pronuncia en voz alta.

Algunos observadores señalan que China está intentando reemplazar el papel que tradicionalmente desempeñó EE.UU en el mercado del petróleo. Los EE.UU. quieren ahora dominar el mercado del GNL, el combustible del futuro, para no perder su influencia en los mercados energéticos. Parte de la tarea es presionar a Rusia mediante sanciones económicas y ayuda militar a Ucrania.

Por su parte Rusia viene sustituyendo a la UE como principal cliente con China y la India, que están comprando ingentes volúmenes de hidrocarburos con importantes descuentos, incluso el carbón que Europa a regañadientes rechaza.

Recientemente se dio un paso firme hacia la consolidación de estos mercados, con el anuncio de que Gazprom y China National Petroleum Corporation (CNPC), acordaron los pagos por gas en rublos y yuanes en lugar de dólares. En la primera fase del nuevo sistema de pagos, se aplicará a los envíos de gas ruso a China a través del gasoducto Power of Siberia de unos 100 MMm3/d.

China ha absorbido más gas natural ruso en lo que va de año, mientras que las importaciones de la mayoría de las demás fuentes han disminuido. Rusia superó a Indonesia y a EE.UU para convertirse en el cuarto mayor proveedor de GNL de China. Mientras tanto, el carbón, continua siendo el recurso salvador de Europa que está aumentando su producción y consumo, al igual que China.

En este sentido, es necesario subrayar que el conflicto ruso-ucraniano que puso en crisis al mercado energético, dejó al desnudo la falacia del desarrollo de las sociedades en base a fuentes de energía “verdes” y la hipocresía de los países ricos que cantan saetas a la naturaleza, al tiempo que desmotan molinos de viento generadores de energía (Alemania) para dar paso a la explotación de carbón de bajo poder calórico y altamente contaminante.

Cisne negro

En octubre de 2014, el Wall Street Journal publicó un informe sobre un acuerdo secreto pactado entre EE.UU. y Arabia Saudita y firmado por el secretario de Estado John Kerry y el Rey Abdullah bin Abdulaziz Al Saud –fallecido en enero de 2015– para bajar el precio del petróleo, con el objeto de afectar los ingresos de Rusia y Venezuela y para frenar la transferencias de recursos de las potencias occidentales a los países del tercer mundo con petróleo. El precio internacional del crudo cayó de 97 dólares promedio hasta los 26 en 2016.

Pero el acuerdo se diluyó y la relación entre Arabia Saudita y EE.UU se deterioró a medida que los productores norteamericanos de shale se vieron afectados por la caída de los precios, lo que provocó además, un rosario de quiebras y pérdidas cuantiosas de los fondos de pensión que apostaron al fracking.

Ahora, la taba se dio vuelta y la Casa Blanca viene presionando a la Casa de Saúd, para que aumente la producción de crudo y así obtener una baja en el precio de la gasolina en el mercado interno, para que Europa no pase tanto frío y para que las elecciones de noviembre le permitan a Joe Biden una reelección en paz.

Con ese objetivo, EE.UU. aumentó las presiones sobre los productores hidrocarburíferos locales para que aumenten la producción y ayuden a hacer frente al aumento de los precios de la energía, pero según una de las principales empresas de servicios petroleros del país, la falta de personal y equipos disponibles para la fractura hidráulica suponen un gran obstáculo para aumentar la producción.

Como si fuera poco, no hay equipos disponibles para fractura y aunque los productores quisieran aumentar el ritmo de perforación les resultaría difícil.

Arena en los ojos

Para controlar a la dinastía saudí, EE.UU comenzó a blandir la ley NOPEC, Ley de No a los Cárteles Productores y Exportadores de Petróleo.

Se trata de un proyecto de ley que fue aprobado por el senado en mayo de este año y que pretende permitir al Departamento de Justicia de Estados Unidos emprender acciones judiciales en virtud de la legislación antimonopolio estadounidense por “intentos anticompetitivos de limitar la oferta de petróleo y su impacto en los precios del mismo”.

Podría decirse que la ley NOPEC es una ley antimonopolio, pero que regiría fuera de los territorios fuera de EE.UU. Su aplicación –de poder plasmarse– asestaría un golpe a la economía de Arabia Saudita porque amenaza a la empresa mejor valuada del mundo: Saudi Aramco, la mayor petrolera del mundo que ganó unos US$ 67.000 millones en los tres primeros trimestres del año y vale el triple que Apple o Microsoft.

Además de desmembrar Aramco, la ley permitiría también incautar activos de otras países miembros de la OPEP+, aunque el armamento nuclear podría ser un freno para tales aspiraciones de justicia.

Tras la Amenaza de la eventual sanción de la ley NOPEC, el reino saudí respondió, al igual que el resto de los países que integran la OPEP ampliada, con un recorte de la producción.

Claro que la carne es débil y rara vez se cumplen los acuerdos. Por las dudas, en un arranque populista, Washington recurrió al fondo de reservas estratégicas de petróleo del país para influir en los precios internos de cara a las elecciones.

A esto debe sumársele el enojo árabe por el retorno en los avances en las conversaciones sobre el pacto nuclear entre los EE.UU e Irán, principal enemigo de los árabes en la región, luego de que Donald Trump pateara el tablero de un acuerdo que limitaba el desarrollo de armas nucleares Iraní.

En paralelo y con menos impacto en los “headlines” 30 demócratas de la Cámara de Representantes instaron al presidente Joe Biden a un cambio drástico en la política de Ucrania: “Tome en serio la diplomacia o arriesgue un error de cálculo nuclear” dijeron.

Los demócratas encabezados por Pramila Jayapal (D-Wash.), están instando a la administración Biden a seguir una vía diplomática con Moscú. El Washington Post, publicó el contenido de una carta enviada al presidente “Cuanto más dure la guerra en Ucrania, mayor será el riesgo de una escalada, con un efecto devastador y generalizado”, “No debemos hacernos ilusiones sobre el desafío que tenemos por delante, pero... mis colegas y yo estamos instando a la Administración a participar en un impulso diplomático proactivo en un esfuerzo por buscar un marco realista para un alto el fuego”, dijo Pramila Jayapal.

Los reclamos no se limitan sólo al partido Demóctata. Los republicanos también exigen reducir la ayuda militar a Kiev, obligando a sus aliados europeos a asumir la ayuda. Tras las elecciones de mitad de mandato el partido puede reforzar su posición en el Congreso y entonces la presión sobre la UE aumentaría drásticamente.

Habrá de preguntarse si una vez finalizado el conflicto entre Rusia y Ucrania, los hechos políticos de los EE.UU. fueron errores en su estrategia geopolítica y si éstos contribuyeron o no a terminar con la hegemonía del billete verde que aún sigue siendo la referencia en el mercado, porque la grande y paciente china pretende un trozo mayor de la torta energética mundial.