Un organismo de estructura muy sencilla, compuesto de proteínas y ácidos nucleicos y capaz de reproducirse sólo en el seno de células vivas específicas, fue capaz de poner al mundo en cuarentena y derrumbar el gigantesco mercado energético mundial.

Aldo Bianchi Alzugaray

Pero ¿cómo será la vida después del aislamiento? La respuesta es… igual. Porque está claro que las pasiones, los miedos, las miserias y las grandezas siguen ahí, latentes. Claro que quedarán como nuevas costumbres el uso de alcohol y barbijo. Pintoresquismos de la post coronacrisis.

Estamos en pleno aislamiento, mientras tanto, el músculo duerme pero la ambición trabaja más que nunca y golpea a las puertas del gobierno para que, de una vez por todas, se levanten las restricciones que nos impiden volver a la cotidiana rueda de la fortuna.

Desde el gobierno trabajan silenciosamente en un plan para reactivar la economía, pero aparentemente, no lo pueden completar del todo hasta que el acuerdo con los acreedores internacionales esté finiquitado. El siguiente round sería con el FMI, que tras la salida de Cristine Lagarde y la asunción de Cristalina Georgieva, parece haber cambiado su tradicional discurso al estilo Mr. Burns por otro más parecido al del Papa Francisco.

El mercado internacional de petróleo está complicado con un derrumbe de alrededor del 30%, a pesar de la reducción de la producción mundial, se habla de entre 10 y 20 millones de barriles para mejorar el precio, pero ma chi lo sa, hasta ahora los pactos de recorte entre la Opep y Rusia no han surtido tanto efecto como la leve recuperación de la demanda que proviene de Oriente.

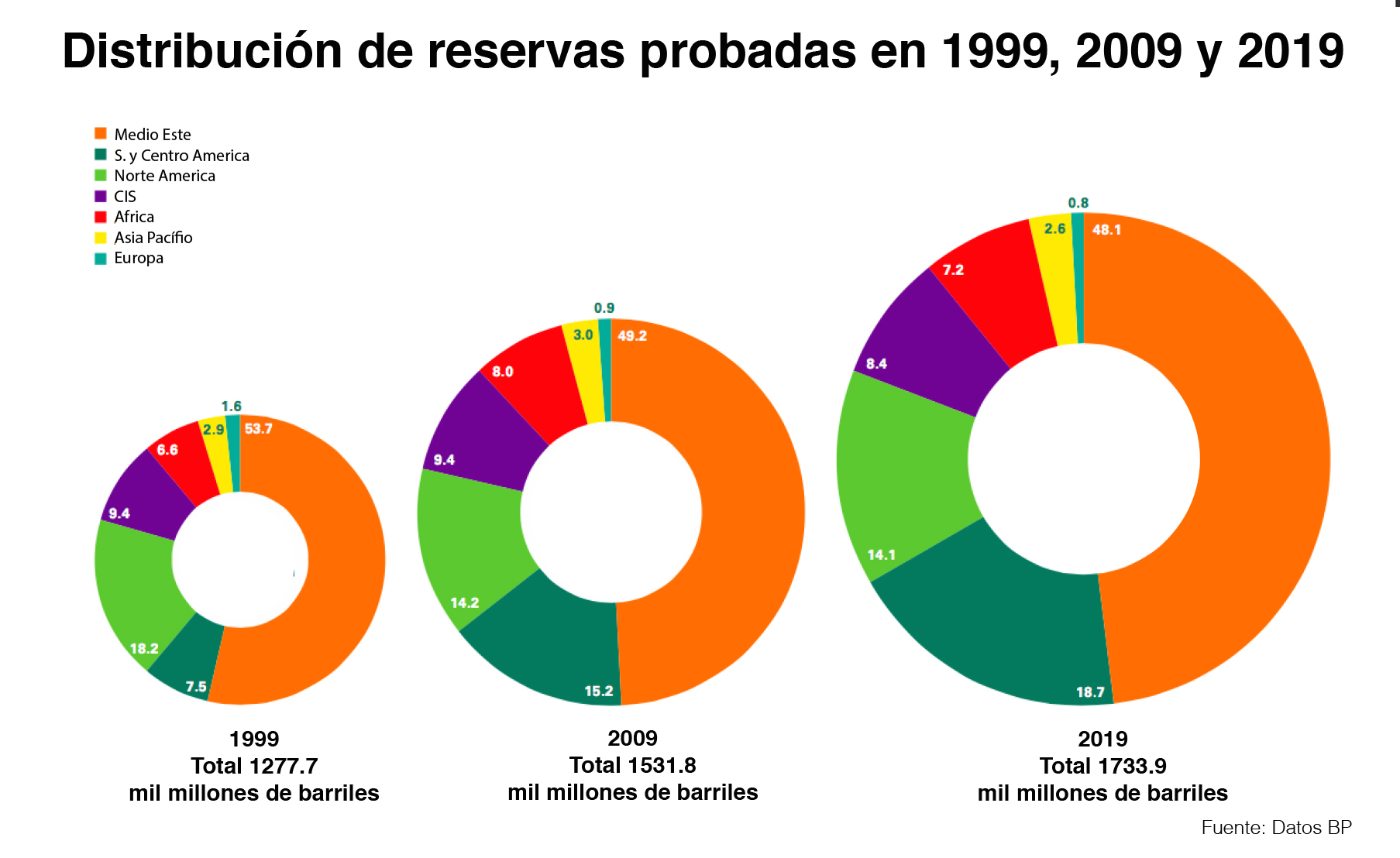

A la caída mundial de consumo por la pandemia deben agregarse otros factores incidentes: el aumento de la producción norteamericana —fundamentalmente de shale— y el aumento de las reservas probadas mundiales que pasaron en los últimos 10 años de 1.531 a 1.734 miles de millones de barriles de petróleo, según el informe estadístico de BP.

En el gobierno tienen claro este panorama, sobre todo en el Ministerio de Desarrollo Productivo, que dirige Matías Kulfas, quien hizo dos importantes anuncios: un plan de estímulo para reactivar la producción gasífera y una nueva ley de hidrocarburos.

El ministro Kulfas dijo también que “Vamos a lanzar la Ley de Hidrocarburos a la salida de la pandemia. Queremos desarrollar Vaca Muerta y todo el petróleo y gas del país” porque “creemos que este es un sector fundamental porque puede generar divisas y desarrollar todo un entramado industrial” anunció Kulfas.

En dirección a las pymes proveedoras del sector, el ministro dijo que quiere que el sector hidrocarburífero permita promover el desarrollo de una cadena con miles de empresas proveedoras más competitivas, impulsar el empleo directo e indirecto en todo el país, e incrementar las exportaciones, tanto desde la producción convencional como no convencional, el off shore, y lo que tiene para aportar la recuperación secundaria y terciaria.

Para sostener la declinante producción gasífera Kulfas anunció un plan estímulo al que denominaron Plan Gas 4 (PG4). Aunque no se conocen aún los detalles finos, los productores y consumidores esperan que contenga cláusulas un poco más creativas que su nombre.

Producción petrolera

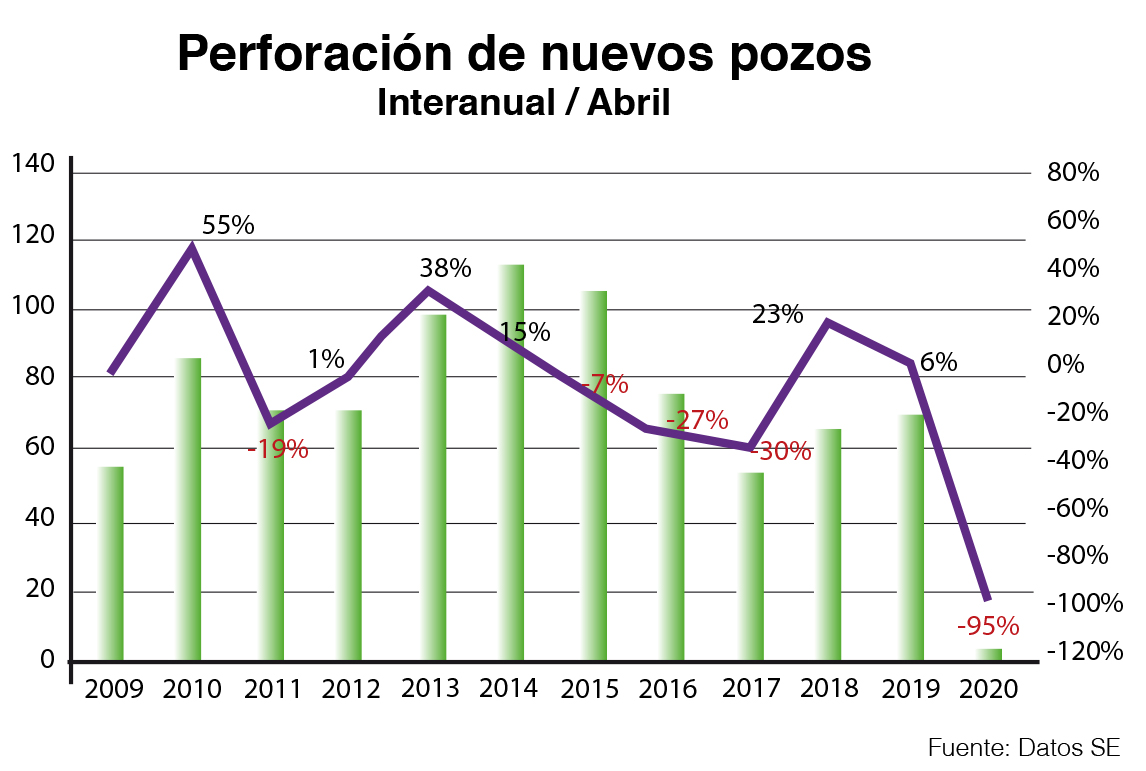

Al desasosiego y la incertidumbre que provocan la pandemia debe sumárse la consecuente depresión del mercado, pero sin perder de vista que el derrumbe en la inversión de pozos productivos es anterior al aislamiento social y lleva más de un año.

El resultado de este cóctel está a la vista: cayó brutalmente la actividad, en abril la cantidad de pozos terminados se redujo y las fracturas prácticamente cesaron. La producción de crudo que venía subiendo a un promedio del 4% durante el primer trimestre del año, cayó 9% en abril. Por su parte la producción no convencional pasó de crecer 50% hasta marzo a desacelerarse 10% en el cuarto mes del año.

La producción de petróleo en abril cayó 9,2% interanual y llegó a los 73.3 Mm3/d, un valor solo 1,6% superior al mínimo producido en los últimos 20 años, mientras que en gas natural se produjo un 11,3% menos y con 116.7 MMm3/d, esto es un valor 7,5% superior al mínimo producido en los últimos 20 años.

Ante este panorama, algunos productores reclamaron al gobierno de Alberto Fernández un precio sostén. El barril criollo finalmente apareció pero no lo hizo solo, sino acompañado por un anuncio de congelamiento de tarifas de los servicios públicos hasta fin de año.

Las tarifas aún arrastran el congelamiento decretado por Mauricio Macri antes de las elecciones de octubre y tampoco registran aumentos ni ajustes por inflación desde el mes de Abril de 2019, antes de las PASO.

Apalancados por sindicatos y provincias concedentes, los productores no integrados celebraron la vuelta del “barril criollo” que se determinó en US$ 45 (Medanito) valor que perdurará hasta el 31 de diciembre, según el Decreto 488/20.

La norma establece que cuando el Brent cierre a US$ 45 por barrill, las retenciones serán 0%, pero si este precio se ubica entre US$ 45 y 60, la alícuota será del 8% de acuerdo a dicha diferencia y aún cuando el precio sea superior.

Pero el “barril criollo” tiene como contrapartida ciertas imposiciones: los productores deberán sostener el nivel de actividad y/o producción del año 2019, incluyendo la plantilla de trabajadores.

Tampoco podrán tener acceso al mercado de cambios para la formación de activos externos, lo que produjo sordas protestas de las petroleras que aducen la necesidad de adquirir los bienes de capital o insumos necesarios para la producción.

Tensiones PxQ

El mercado tiene sus vueltas, por lo que el precio consagrado en el Decreto 488/20 está interfiriendo en la encrucijada entre la curva de oferta y demanda. Ésta última sigue muy deprimida con caídas del 30% para el petróleo, 50% para naftas y 25% para gasoil (mayo/Montamat&Asoc.), y son muchos los productores que no encuentran dónde colocar el crudo al precio que ordena la norma.

Las ventas realizadas por los productores neuquinos en la última semana de junio, no reflejan los precios estipulados por el Decreto 488, por lo que no fueron validados por la gestión del gobernador Omar Gutiérrez. Menores precios afectan directamente a las gabelas provinciales, por lo que no se descartan reclamos judiciales.

YPF no está comprando crudo y el resto de los productores ofertaron, en contratos para junio, entre los US$30 y los US$ 33 .

La exportación no resulta atractiva porque los precios son bajos. El Brent está en US$ 35, pero las penalidades rondan los US$ 10 , lo que termina configurando un valor de US$ 25 . De ahí la conveniencia de colocar en el mercado interno a US$ 32 o US$ 33.

Un operador del mercado dijo que “ninguna refinería está pagando los US$ 45 fijados por Nación, nadie lo dice pero en algunos casos se ofertaron entre US$ 30 y 35 , muy lejos de los US$ 45 establecidos en el decreto. Todos los refinadores tienen stock que podrían utilizar durante 45, 60 o incluso 70 días, eso explica los valores”.

Para los casos de incumplimiento, el decreto actualizó los valores de las multas previstos e el artículo 87 de la Ley 17.319, siempre que no configuren causal de caducidad.

Los nuevos parámetros tendrán como referencia el valor equivalente de 22 metros cúbicos de petróleo crudo nacional en el mercado interno y un máximo de 2.200 metros cúbicos, por cada infracción.

Otra de las penalidades contempladas en el Decreto 488 es la exclusión del Registro de empresas petroleras de la Secretaría de Energía, condición sine qua non para operar en el mercado de hidrocarburos. Se suma también la eventual apertura de un expediente de la Comisión Nacional de Defensa a la Competencia.

Patagonia menguante

La producción de crudo neuquina cayó 23% en mayo con respecto a marzo de este año, lo que refleja el impacto del aislamiento obligatorio en la actividad, si bien el acumulado de los cinco primeros meses del año fue superior en un 14,07% comparado con igual período de 2019, según información suministrada por el gobierno provincial.

Un informe difundido por el Ministerio de Energía de Neuquén indicó que “la producción de petróleo fue de 130.985 barriles por día, una caída del 23% con respecto a marzo”, en tanto implica una caída con respecto a abril de 2,11% y en comparación con mayo de 2019 de 5,52%.

En ese documento se aclara que “sin embargo, la producción de petróleo acumulada de los cinco primeros meses del año fue superior en un 14,07% con respecto a igual período de 2019”. Los datos reflejan el impacto por la paralización de actividades en áreas de la formación Vaca Muerta como Loma Campana, Puesto Hernández, Bandurria Sur, Bajada del Añelo y La Calera.

“La producción no convencional de hidrocarburos registró en mayo una disminución en la cantidad de pozos en extracción efectiva en relación con el mes anterior. En abril fueron 1.729 mientras que en mayo se registraron 1.715, es decir 14 pozos menos”, precisó el informe.

Con respecto al gas, la producción en la provincia alcanzó en mayo los 67,58 millones de metros cúbicos por día. Esto representa un 8,74% menos en la comparación interanual, pero una suba del 8,2% con respecto a abril de este año. Las áreas de mayor recupero en la producción de gas fueron Fortín de Piedra, Aguada Pichana Este, Loma La LataSierra Barrosa, Lindero Atravesado, El Mangrullo y Aguada Castro.

Dale gas

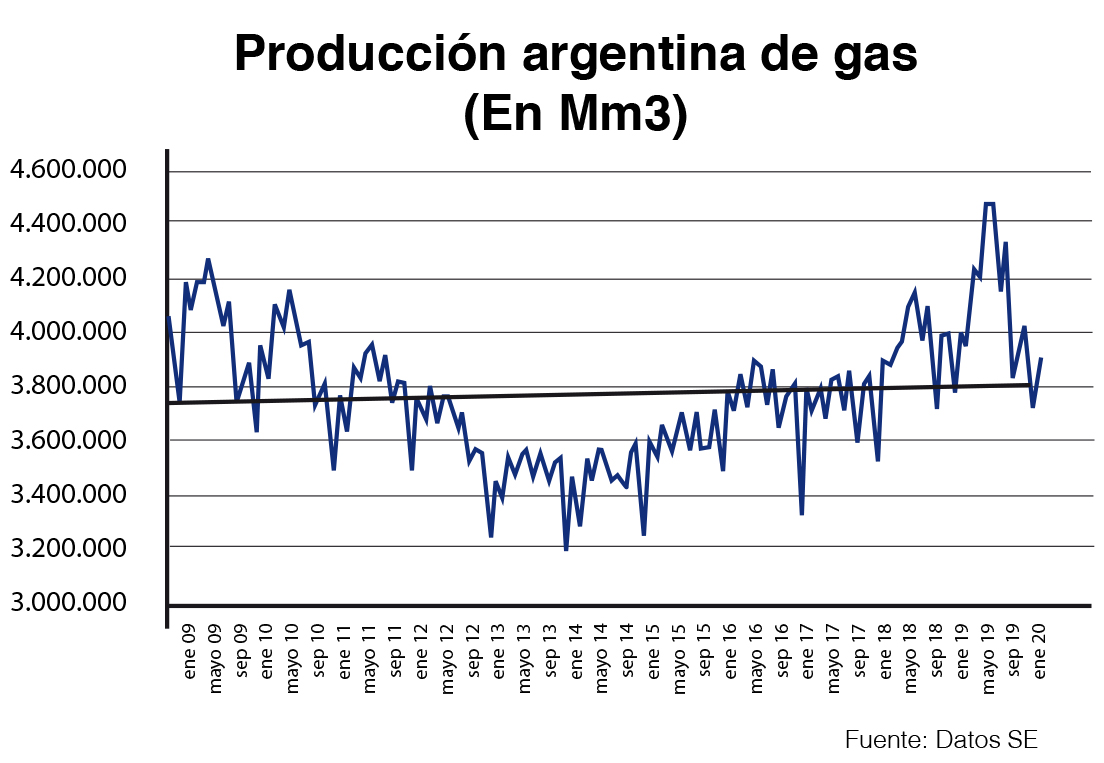

La producción gasífera, durante 2018 tuvo un crecimiento de 3,7%; en 2019 ese crecimiento fue de 4,1%, pero en el primer trimestre de 2020 cayó 3,6% en relación a igual período del año anterior.

En el mes de abril de este año, se profundizó la caída de la producción de gas natural que registro un 11,3% negativo, respecto a igual mes del año 2019. Todo indica que mayo seguirá arrojando resultados adversos.

Otro de los efectos de la pandemia fue la ruptura en la cadena de pagos cuyo primer frente fue la distribución. La recaudación de las distribuidoras se desplomó alrededor del 60% en en abril, lo que derivó en incumplimientos con a los productores.

Los observadores, de forma casi unánime, estiman que el congelamiento decretado hasta fines de año y el anuncio de revisión tarifaria aceleraron la caída de la producción de gas.

El plan

El PG4 que viene anunciando Desarrollo Productivo, contempla un Acuerdo Integral con las hidrocarburíferas donde el objetivo principal es lograr compromisos de inversión a cambio de un precio sostén. Algunos piensan ya en una especie de “BTU criollo” pero aún los productores esperan ansiosos conocer cuál será el precio del m3 lo que determinará el nivel de subsidio.

Ha trascendido en los medios que el precio del gas PG4, podría ubicarse en torno a US$ 3,50 por millón de BTU, sin embargo podría ser menor: entre US$ 2,80 y 3,20. Las tarifas se mantendrán congeladas hasta fin de año por lo que no se conoce aún el impacto que tendrá en las arcas estatales.

El Plan apunta a la contractualización general de las transacciones gasíferas, un insistente reclamo de ambas puntas del mercado. Se calcula que una demanda de hasta 70 millones de m3 diarios asegurarían una continuidad en la producción a partir de compromisos de largo / mediano plazo.

Pero esa demanda de los usuarios del servicio completo exclusivamente, no aseguran per se un menor precio, ya que tiene una enorme diferencia de volumen entre pico y valle y una alto factor de carga.

Cabe recordar que durante mayo —antes del anuncio del PG4— y a propuesta del interventor del Enargas Federico Bernal, se propuso la compra conjunta de la totalidad de la demanda prioritaria agregando la demanda de Cammesa, con el objetivo fundamental de obtener un precio que permita un sueño tranquilizador a funcionarios y productores.

En ese plan podría, incluso, participar IEASA, que es quien adquiere el GNL que se importa para cubrir los picos de la demanda.

Algunas versiones que circularon afirmaban que toda la demanda agregada podría comprarla Cammesa y luego desagregarla por destino, pero esa idea fue rechazada de plano, por las imposibilidades de la firma de realizar tal operación.

Quién da más

La caída de la demanda por aislamiento social produjo también una caída en el precio del gas para generación. La subasta realizada el 23 de junio finalizó con un precio promedio de US$ 2,53 por millón de BTU.

Hubo pocas ofertas, lo que anticipa un mayor consumo de líquidos en las centrales térmicas. De los 27.750.000 metros cúbicos, la mayor parte de Neuquén, desde donde se realizaron 19 de las 29 ofertas y por 20,60 millones de metros cúbicos por día, la mayoría shale Vaca de Muerta.

Detrás se ubicó Tierra del Fuego con 9 ofertas por 6,75 millones de metros cúbicos y Santa Cruz con una sola oferta de 400.000 metros cúbicos diarios. La subasta contempla una cláusula de entrega y toma, que marca que sólo el 30% es exigible, por lo cual desde Cammesa sólo se garantizaron 8,32 millones de metros cúbicos de gas para julio.

Según Cammesa, durante el mes de mayo las térmicas consumieron 6.000 m3 de gasoil, el doble que lo empleado en abril. En mayo se quemó carbón mineral por casi 6.000 toneladas.

Para Daniel Montamat “En la actualidad un 40% de la oferta proviene de yacimientos no convencionales con fuerte declive (ya que requieren permanentes inversiones y perforaciones para sostener el ritmo), mientras que el otro 60% viene de yacimientos maduros con una declinación histórica. El resultado inminente en el status quo es una escasez de oferta, el aumento de la importación y por lo tanto la incorporación de una planta de regasificación adicional de GNL”.

Según los productores, el precio pactado se ubicó por debajo del costo marginal de la mayoría de los desarrollos del país, pero esto es difícil de conocer porque el costo de producción esta bajo siete llaves.

Mientras el gobierno define los detalles de un nuevo plan de incentivos para la producción de gas, la subasta de junio para el abastecimiento de las térmicas fue un shock para los productores dado que el precio promedio final (US$ 2,53) se ubica bastante por debajo de los US$ 3,20 / 3,50 que el Gobierno busca con un nuevo plan que se lanzaría en agosto.

La demora en el anuncio se atribuye a la necesidad de estudiar sesudamente el impacto en el déficit fiscal de cualquier subsidio porque estamos en un momento crítico. Los problemas en la Argentina son como capas de cebolla: detrás de una pandemia que parece interminable, esperan una recesión que viene de arrastre, una jauría de acreedores internacionales, el FMI y un largo período de escasez de moneda dura y una inflación con proyecciones insospechadas.

La marca del Zorro

La gestión del ex ministro de Energía, Juan José Aranguren exhibe ultraactividad y aún pervive a través de de la Resolución 46/17, que arrancó —sin que se conozcan los fundamentos— con un precio de US$ 7,50 el MMBtu y que descendería desde 2017 hasta 2021.

Los productores de “gas nuevo” encuadrados en dicha norma requieren un mínimo despacho al sistema para acceder al beneficio por lo que necesitan colocar la producción en el mercado, aunque el precio final no sea el mejor, porque “la 46” obliga al Estado cubrir la diferencia de precios con subsidios. Esa diferencia está entre los US$ 2,50 y el precio estímulo que es de US$ 6,50 por millón de BTU, previsto para todo el 2020.

La 46 tiene como fecha de vencimiento, diciembre de 2021, lo que significa que los incentivos del PG4 y la 46 coexistirán un tiempo, a menos claro que el PG4, previamente conversado, modifique los valores. De continuar juntas surgen dudas de cómo jugarán ambas medidas. Se descuenta que el gas bajo el palio de la 46 —o cualquier otro subsidio— no podrá exportarse.

A propósito de Aranguren, estas son horas aciagas para el ex ministro, quien ha sido denunciado junto con la ex cúpula del ENARGAS, por su actual interventor, Federico Bernal, ante la Justicia federal por supuestos acuerdos de precios celebrados de forma espuria, esquivando el cumplimiento de la Ley 24.076.

Combustibles

Según un informe de CECHA para el mercado minorista del expendio de combustibles en gran parte del país, lo peor del impacto de la pandemia podría haber pasado. Según esta Cámara, comienza la recuperación de los volúmenes y la facturación perdidos durante marzo y abril.

La caída de volúmenes en el canal minorista de combustibles fue inédita: 47.4% entre febrero —último mes previo a la irrupción del Covid19 en Argentina— y abril, primer mes completo de impacto de la pandemia.

La mayor caída se registra en naftas 67.5%, mientras que en gasoil el desplome fue del 28%. Este último combustible es de uso mayor en transporte de personas y bienes.

Los combustibles premium sintieron el impacto: 57.8% de caída en gasoil grado 3 frente a 30.2% en grado 2; 72.8% de caída en nafta premium frente a 65.2% en súper. Estos guarismos se replican en forma muy parecida en todas las provincias.

Estas tendencias se revirtieron,parcialmente en mayo pero sin llegar a los niveles prepandemia. Se incrementó el volumen total en 23.3% con relación a abril. El incremento fue mayor en naftas (49.5%) que en gasoil (11.9%), y mayor en combustibles premium, 22.3% de aumento en gasoil grado 3 frente a 9.4% en grado 2; 61.6% en nafta premium frente a 46.3% en super.

La facturación aumentó 24%, recuperándose $ 10,759.3 millones de facturación total, un 25.4% de la facturación total perdida por el Covid19 ($ 42,346.4 millones).

Pese a la recuperación parcial, los volúmenes terminaron en mayo muy por debajo del nivel de febrero: gasoil 19.8%; naftas 51.5%; total 35.3%.

Energías renovables

Los interesados en energías siguen en ascuas. Si bien durante la gestión de cambiemos tuvo impulso con suerte dispar. La metodología establecida en las rondas del programa Renovar, son vistas con mirad crítica desde el Ministerio de Desarrollo Productivo porque aducen que se trata de “un modelo muy vinculado al sector financiero internacional”.

Si bien es cierto que el sector recibió impulso desde Desarrollo Productivo sostienen que se trata de “un modelo que tuvo como eje un flujo financiero con inversores extranjeros que venía asociado a un paquete tecnológico, también importado y que debía incorporar jugadores nacionales, lo que no ocurrió”.

De la variedad de tecnologías que las energías renovables comenzaron a desplegar en el país, las vinculadas con la energía eólica y la biomasa parecen tomar la delantera con la gestión de Alberto Fernández: la primera por la existencia de un Cluster Eólico pre existente a la ley de promoción de 2015 y muy asociado a la industria metalmecánica, y la segunda por la amplia disponibilidad de abundantes residuos biomásicos en todas las regiones del país.

Aún no hubo anuncios, pero Kulfas tiene un ojo en los componentes de proveedores locales, atendiendo a la dispersión geográfica del desarrollo, agregado tecnológico local y generación de empleo. Ésta sería la línea rectora —en sintonía con algunas medidas para el sector hidrocarburífero— para las definiciones que el Gobierno dará a conocer para las energías renovables.

Balanza energética

La balanza exterior en materia energética está más o menos saneada. Hoy no representa un peso para el gobierno, sino más bien, una oportunidad para desarrollar una fuente de ingresos en moneda dura, tan necesaria para el país. Cuando llegue la normalidad, claro.

Las razones de este equilibrio se explican, en primer lugar, por el incremento de las tarifas de la era Macri que pusieron en dudas todos los estudios realizados sobre la inelasticidad de la demanda.

La señal de precios permitió entre los años 2016 y 2019, un aumento de la producción de gas natural que produjo saldos exportables con disminución de las importaciones.

El aumento en el desarrollo de los recursos no convencionales redundó en una recuperación del saldo comercial del sector que pasó de un superávit de US$ 6,1 mil millones en 2006 a un fuerte déficit, alcanzando un saldo negativo de US$ 6,9 mil millones en el 2013. Este déficit se explica por las importaciones de gas de Bolivia, GNL, electricidad, petróleos crudos, livianos y gasoil.

En 2018 el déficit se redujo hasta US$ 2,3 mil millones y continuó disminuyendo durante 2019. El 2019 terminará con un muy leve saldo negativo de alrededor de US$ 100 millones, un número que puede considerarse de equilibrio.